какие статьи отчета о движении денежных средств обеспечивают его увязку с бухгалтерским балансом

Составление отчета о движении денежных средств (ОДДС)

Автор: Юрий Мартынов Руководитель проектов 1С-WiseAdvice

Составление отчета о движении денежных средств (ОДДС)

Автор: Юрий Мартынов

Руководитель проектов 1С-WiseAdvice

Отчет о движении денежных средств – один из самых популярных отчетов среди руководителей и собственников компаний. Именно по нему они с легкостью отслеживают все движения денег «в природе»: сколько от кого получили, кому и за что заплатили. По сути, это единственный инструмент, при помощи которого собственники бизнеса находят ответ на свой вопрос: почему при наличии прибыли в налоговой отчетности в кассе и на счетах компании денег нет.

Также для компаний на общей системе налогообложения специализированная форма отчета входит во внушительный комплект годовой бухгалтерской отчетности для предоставления в налоговые органы. Она показывает все «притоки» и «оттоки» финансов, а также фиксирует остаток денежных средств на начало и конец периода.

Структура отчета ОДДС

Отчет о движении денежных средств включает в себя несколько разделов. Для лучшего понимания ситуации с финансами в компании в структуре отчета все денежные потоки распределены по видам деятельности:

Операционная деятельность

Раздел «Операционная деятельность» служит для отражения денежного потока от основной деятельности организации. Данная сумма является ключевой и показывает, насколько компания готова генерировать денежный поток для поддержания текущей деятельности, покрытия кредитов и своего развития.

Формирование денежного потока от операционной деятельности включает в себя:

Инвестиционная деятельность

В части поступления/выбытия денег от инвестиционной деятельности отображаются данные о финансовой массе, которую компания инвестирует в ресурсы, а они в свою очередь в состоянии формировать денежные потоки в дальнейшем. Здесь, как правило, отображаются:

Финансовая деятельность

В ее составе чаще всего приводятся потоки финансов, меняющие состав капитала и заемных средств. Эти данные обеспечивают возможность специалистам по отчетности спрогнозировать будущие требования кредиторов.

Прямой и косвенный методы формирования отчета о движении денежных средств

Раздел операционной деятельности ОДДС может быть составлен двумя методами:

Прямой метод

При прямом методе данный раздел отчета формируется путем разнесения движений денежных средств по статьям поступлений и выплат. Отчет представляет конкретные денежные потоки, которые формируют итоговый операционный поток.

В состав доходной части потока включаются поступления от контрагентов по текущей деятельности компании. При этом в каждой фирме состав статей может различаться с учетом специфики и иметь разные пропорции по распределению между статьями.

В состав расходной части включаются:

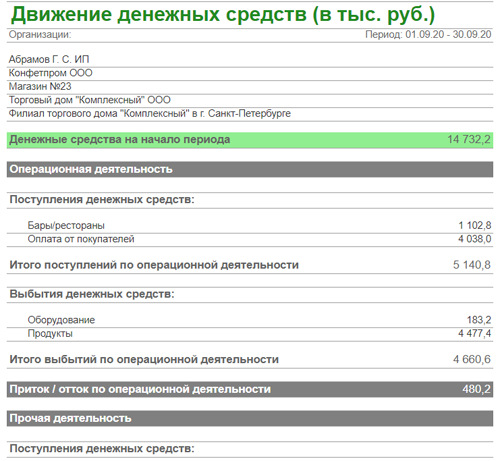

В сервисе «Управленка» используется прямой метод составления отчетов. Пример составления:

Рис. 1 Пример составления ДДС

Косвенный метод

Отчет о движении денежных средств можно получить и с помощью косвенного метода, которая имеет противоположную прямому логику построения. Операционный денежный поток рассчитывается на основании отчета по финансовому результату с учетом неденежных поправок. Данный метод показывает, как связаны денежные потоки с финансовыми показателями фирмы.

Основные виды неденежных поправок:

Как заполнить отчет о движении денежных средств?

Финансовый отчет о движении денежных средств содержит все приходы и расходы средств компании за период. Формирование отчета ДДС показывает, сколько денег компания получила и сколько заплатила, сколько у нее было и сколько осталось. В него заносят каждую операцию – приход или расход, отмечают, кому заплатили и откуда получили деньги, делят движения средств по категориям.

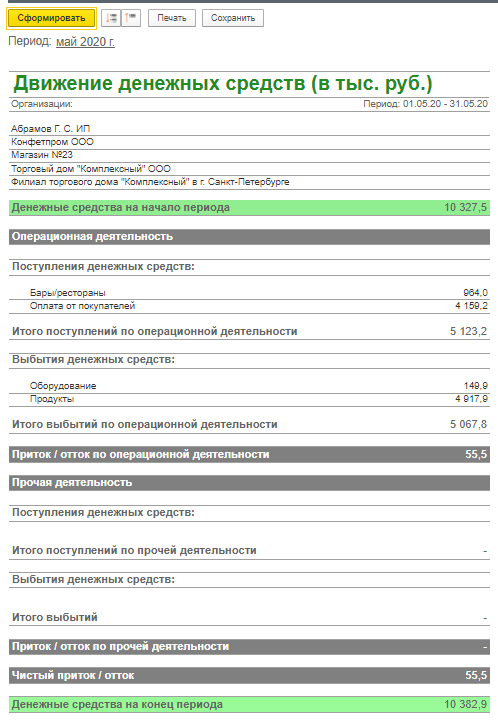

Форма отчета ДДС в сервисе «Управленка» :

Рис. 2 Форма отчета ДДС

Даже в небольшом бизнесе счет операций может идти на сотни. И каждая из этих операций может кардинально изменить положение бизнеса. ДДС предупредит предпринимателя, если что-то пойдет не так. Вот почему порядок формирования отчета имеет принципиальное значение.

Пользоваться сервисом намного удобнее, чем вести учет денежных потоков вручную при помощи Excel или просить штатного главбуха подготовить и пояснить цифры в ОДДС, который сдается вместе с годовой бухгалтерской отчетностью.

Формирование отчета о движении денежных средств в сервисе «Управленка» происходит прямым методом, поэтому каждую операцию необходимо отнести на соответствующую статью. Статьи ДДС с признаком операционной деятельности помогают выделить среди денежных операций те, которые относятся к реальной работе бизнеса.

Рис. 3 Формирование отчета ДДС

4 совета для корректного формирования ОДДС

Анализ отчета о движении денежных средств

Денежный поток от операционной деятельности показывает фактическую работу компании и оплату налогов.

Инвестиционная деятельность – показывает вложения в бизнес: покупка и ремонт оборудования, новое строительство, создание программ и сайтов, либо продажу активов компании.

С помощью финансовых инструментов компания может покрыть отрицательный денежный поток по остальным видам деятельности, тогда результирующий поток по финансовой деятельности будет положительный. При отрицательном финансовом потоке компания перенаправляет денежные средства от операционной и инвестиционной деятельности на выплату кредитов и займов.

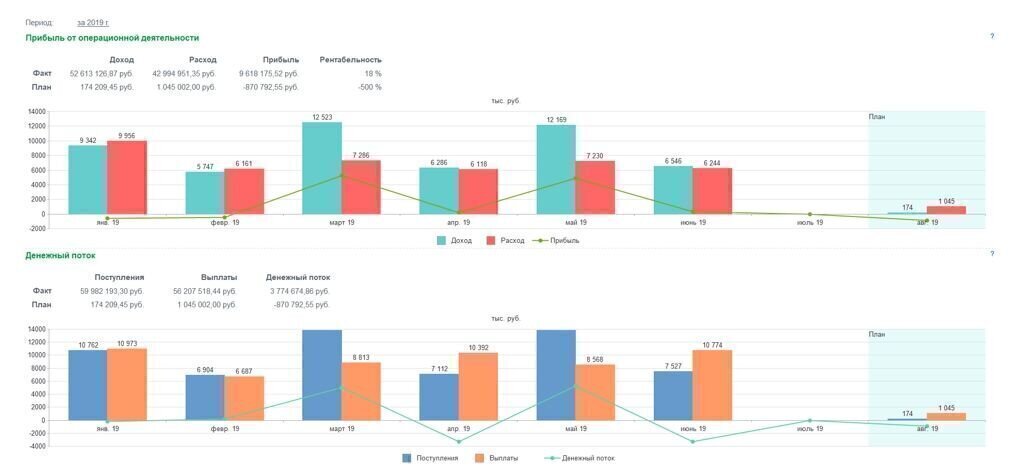

Прогнозный отчет о движении денежных средств аналогичен бюджету движения денежных средств. Бюджет ДДС – это оценка притока и оттока денежных средств бизнеса за определенный период времени.

Предприятия используют прогнозы продаж и производства для создания бюджета ДДС, а также предположения о необходимых расходах и дебиторской задолженности. Если у компании недостаточно ликвидности для работы, она должна привлечь больше денежных средств путем выпуска акций или привлечения кредита.

Прогнозный отчет о движении денежных средств показывает, будет ли хватать компании денег для осуществления хозяйственной деятельности. Такой отчет является одним из основных инструментов для принятия управленческих решений по развитию компании.

Один из вариантов ДДС, составленный на будущий период, называют «Платежным календарем». В нем предприниматель видит будущий денежный поток. Отрицательное значение говорит о возникновении кассового разрыва.

Проводить анализ платежного календаря в сервисе «Управленка» удобно с помощью сводного графика по денежным средствам.

Рис. 4 Сводный график по денежным средствам

Отчет о движении денежных средств – это широко используемый собственниками и генеральными директорами инструмент для аналитики и планирования. Без него вырастает риск потерять контроль над денежными потоками и оказаться в состоянии, когда нечем платить по счетам или бизнесу не на что развиваться.

Аутсорсинг управленческого учета вместе с бухгалтерией в 1С-WiseAdvice не только исключит ситуации утраты контроля над финансами, но и обеспечит вас как собственника или руководителя рядом преимуществ для более оперативного принятия управленческих решений, в частности:

Отчет о движении денежных средств

Определение

Отчет о движении денежных средств (ОДДС) – это табличная форма бухгалтерской отчетности, содержащая данные о движении денежных средство в разрезе статей их поступления в организации и выплаты. Данный отчет является одной из 4-х ключевых форм бухгалтерской отчетности (три другие: Бухгалтерский баланс, Отчет о прибылях и убытках и Отчет об изменениях капитала).

В мировой практике существует два подхода к составлению отчета о движении денежных средств: прямой метод и косвенный метод. Российский отчет составлен прямым методом, при котором явно указаны статьи, по которым прошло движение денежных средств. При косвенном методе данные о движении денежных средств получаются не напрямую, а путем корректировок прибыли на величину изменения неденежных статей.

Структура Отчета о движении денежных средств

Отчет состоит из трех разделов:

Форма Отчета о движении денежных средств

В настоящий момент действуют формы бухгалтерской отчетности, утвержденные Приказом Минфина РФ от 2 июля 2010 г. N 66н «О формах бухгалтерской отчетности организаций». Скачать Отчет о движении денежных средств можно здесь.

Для чего используют ОДДС

Отчет о движении денежных средств – ценный источник информации для анализа фактических потоков денежных средств. В отличие от «бухгалтерских» показателей, типа выручки или прибыли, которые сильно зависят от правил учета, движение денежных средств позволяет инвесторам точней определить, на что предприятие расходует денежные средства и какую отдачу можно ожидать от вложений в него.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Как устроен отчёт о движении денежных средств

В свежем выпуске бухгалтерского ликбеза Алексей Иванов рассказывает, зачем нужен отчёт о движении денежных средств, что в нём можно увидеть и почему уметь читать этот отчёт важно не только бухгалтеру. В конце статьи — пример построения отчёта о движении денежных средств, который будет понятен даже очень далёкому от бухучёта читателю.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на Клерке.ру я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Зачем нужен отчёт о движении денежных средств

ОДДС описывает денежные потоки компании за отчётный период и их сальдо на начало и конец периода. Из него можно понять, откуда поступали денежные средства и денежные эквиваленты и на что тратились. Изучение ОДДС в комплексе с отчётом о финансовых результатах позволяет понять, почему прибыль есть, а денег нет, или наоборот.

Я не раз писал о том, что нужно отделять доходы и расходы от поступлений и выплат денег. Первые определяются в момент изменения экономических выгод, вторые — в момент оплаты. Сопоставление первых позволяет понять финансовый результат — прибыль или убыток. Сопоставление вторых — за счёт чего у компании стало больше или меньше живых денег.

Важно анализировать как первые, так и вторые. Доходы и расходы влияют на экономическую эффективность работы компании, которая измеряется показателями рентабельности. Поступления и выплаты — на ликвидность активов и платежеспособность бизнеса. Если мониторить что-то одно, а второму не уделять внимание, есть шанс быстро разориться.

Продавец договорился о продаже продукции за 200 руб. с рассрочкой платежа. Себестоимость продукции составила 150 руб. Фиксируем прибыль 50 руб. Прибыль есть, а денег нет. Сотрудники не получат зарплату вовремя, компанию погубит недостаток ликвидности.

Пример 2.

Продавец договорился о продаже продукции за 100 руб. и получил 100% предоплаты. Себестоимость продукции составила 150 руб. Фиксируем убыток 50 руб. Деньги есть, а прибыли нет. Сотрудники получат зарплату вовремя, но купить материалы на следующий месяц будет уже не на что. Компанию погубит убыточность. Эльвира Сахипзадовна сказала бы: «Отрицательная рентабельность».

Чтобы не принять чужие деньги за прибыль, а кассовый разрыв за убыток, бухгалтеры и придумали два отчёта.

Чтобы понять, как работает второй, сначала разберемся с базовой терминологией.

Что такое денежные потоки и их сальдо

Денежные потоки (Cash Flow) — это поступления и выплаты денежных средств и денежных эквивалентов. Денежным потоком не считается любое изменение формы денег: обмен денежных средств на денежные эквиваленты и наоборот, покупка или продажа валюты, перевод денег с одного счета на другой, снятие или внесение наличных. Но только само изменение формы: если сумма денег при этом меняется, разница формирует отдельный денежный поток.

Сальдо денежных потоков (Cash Balance) — это разница между поступлениями и выплатами. Если за отчётный период было больше поступлений, сальдо положительное. Если больше было выплат, сальдо отрицательное.

Вчера продавец продал продукцию за 100$ и получил оплату. Курс был 69 руб. за доллар. Сегодня он обменял доллары на рубли. Курс уже 70 руб. за доллар. Денежный поток (поступление) вчера составил 6900 руб. Сегодня денежного потока из-за конвертации валюты не было, но из-за разницы курсов возник дополнительный поток 100 руб. Итого положительное сальдо денежных потоков составило 7000 руб.

В какие-то месяцы сальдо денежных потоков может быть отрицательным. Если у бизнеса есть жирок в виде остатков на счетах и других видов денег, это можно пережить. Особенно если при этом фиксируется прибыль. Но устойчиво отрицательное сальдо денежных потоков — звоночек. Он означает, что дебиторы живут за ваш счёт. При возможности такого нужно избегать.

Виды денежных потоков

Денежные потоки в бухучёте классифицируют по трём видам хозяйственной деятельности компании.

Текущая деятельность в основном связана с фактами хозяйственной жизни, которые компания осуществляет для получения выручки. Но оплаты некоторых прочих доходов и прочих расходов тоже попадают сюда. К денежным потокам от текущей деятельности относятся:

К инвестиционной деятельности относят денежные потоки, связанные с поступлением и выбытием внеоборотных активов. Сюда включаются:

Финансовая деятельность связана с получением долевого финансирования от собственников и заёмных средств. И с выплатами собственникам, кредиторам и займодавцам. Денежные потоки от финансовой деятельности — это:

Движения по расчётному счету ООО «Рога и копыта » за месяц:

500 тыс. руб. — оплаты от покупателей за продукцию

300 тыс. руб. — выплаты поставщикам за материалы

100 тыс. руб. — выплата зарплаты сотрудникам

200 тыс. руб. — поступление за проданный автомобиль

150 тыс. руб. — возврат выданного займа

50 тыс. руб. — выплаченные собственникам дивиденды

Сальдо денежных потоков:

Текущая деятельность: 100 тыс. руб. (500 тыс. руб. — 300 тыс. руб. — 100 тыс. руб.)

Инвестиционная деятельность: 350 тыс. руб. (200 тыс. руб. 150 тыс. руб.)

Финансовая деятельность: — 50 тыс. руб. (0 тыс. руб. — 50 тыс. руб.)

Не устаю подчеркивать: положительное сальдо денежных потоков не означает, что дела у компании идут хорошо. Она может при этом иметь убытки, которые приведут к закрытию.

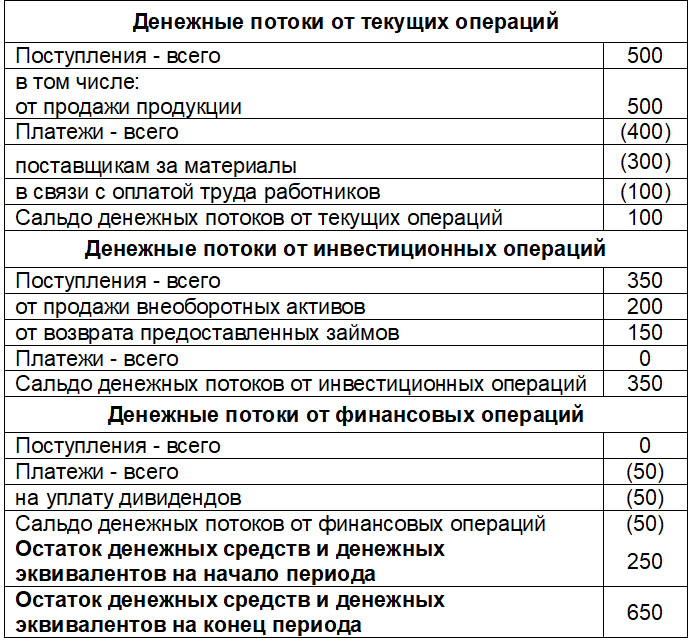

Структура отчёта о движении денежных средств

Денежные потоки в ОДДС группируются по трем направлениям деятельности компании:

По каждому виду деятельности определяется сальдо.

В России применяется так называемый прямой метод составления ОДДС. Поступления и выплаты берутся со счетов учета денежных средств и денежных эквивалентов (раздел V Плана счетов) без каких-либо корректировок. То есть это честные денежные потоки: сколько компания получила или заплатила — столько и пошло в отчет. Затем по каждому направлению деятельности выводится сальдо денежных потоков, складывается с остатком денег на начало периода и определяется остаток денег на конец периода.

Остаток денежных средств ООО «Рога и копыта » на начало месяца: 250 тыс. руб.

Движения по расчётному счету за месяц:

Сальдо денежных потоков:

Остаток денежных средств на конец месяца: 650 тыс. руб. (250 тыс. руб. 100 тыс. руб. 350 тыс. руб. — 50 тыс. руб.).

ОДДС ООО «Рога и копыта » будет выглядеть так:

Что такое ДДС

Отчет о движении денежных средств

Отчет о ДДС — одна из четырех ключевых форм бухгалтерской отчетности. Компании сдают его в налоговую вместе с бухгалтерским балансом, отчетом о финансовых результатах и отчетом об изменениях капитала. Форма отчета о движении денежных средств закреплена в Приложении 2 Приказа Минфина РФ от 02.07.2010 № 66Н.

В нем раскрывается информация о движении денег в компании в виде поступлений и платежей. Скажем сразу: нельзя путать поступление с выручкой, а платежи с расходами.

Отличие поступлений и платежей в отчете ДДС от доходов и расходов

Отличий много, поэтому путать поступления и доходы нельзя. Во-первых, эти два понятия чаще всего разнесены во времени, например, из-за отсрочки по платежу. Во-вторых, не каждое поступление — это доход, и не каждый платеж — расход.

Пример. ООО “Моя оборона” продает чай. В июне компания продала чай на 300 тыс. рублей. Но по факту деньги получила только в августе. На производство этого чая было затрачено 100 тыс. рублей на крафт-пакеты. Но директор договорился с производителем пакетов об отсрочке и заплатит только в июле. Кроме того, компания в июле взяла в займ 50 тыс. рублей. В таблице мы разбили доходы, расходы, поступления и платежи по месяцам.

| Июнь, руб. | Июль, руб. | Август, руб. |

|---|---|---|

| Доход | 300 000 | |

| Расход | 100 000 | |

| Поступление / приток | 50 000 | 300 000 |

| Платеж / отток | 100 000 |

Как видите, доход в примере признан раньше, чем реально пришли деньги. То же и с расходами. А вот займ — это вообще не доход, так как деньги нужно вернуть. Но в отчете о ДДС приход займа фигурирует. Если бы ООО “Моя оборона” выдало кому-то займ, то мы бы зачли его сумму в оттоке, но никак не в расходе.

При бартере денежных потоков не будет в принципе, так как деньги не перемещаются. А вот доходы и расходы будут. Доход — стоимость полученного имущества, расход — стоимость переданного.

Структура движения денежных средств

Структура отчета обычно одинаковая. Неважно, предназначен отчет для внутреннего пользования или для сдачи в ФНС, выделяют три группы денежных потоков.

Денежные потоки от текущих операций или операционной деятельности

Это все движения денег, связанные с основной деятельностью компании, обычно это самый крупный раздел отчета. Здесь фиксируют:

Денежные потоки по инвестиционным операциям

В этот раздел включают все платежи и поступления по инвестиционной деятельности компании. Это могут быть:

Денежные потоки по финансовым операциям

Здесь отражают все денежные движения, связанные с кредитами и займами. Например:

По каждой группе потоков считают сальдо — разницу между поступлениями и платежами. В рамках одной группы значение может быть со знаком “+” или со знаком “-”. Затем сальдо по всем группам суммируют и прибавляют к остатку денежных средств на начало периода.

Итоговая сумма не может быть меньше 0! Иначе выходит, что денег вы израсходовали больше, чем их было, а это невозможно. Это главное правило, которое нужно соблюдать при составлении отчета.

Методы составления отчета ДДС

Всего есть два метода для составления ДДС: прямой и косвенный. В отечественной практике используют только прямой метод. Косвенный чаще встречается за рубежом.

Прямой метод

При построении отчета ДДС бухгалтер использует все проводки, корреспондирующие со счетами 50-55. То есть распределяет все платежи и поступления по кассе и счетам по виду денежного потока. Это единственный метод, который законодательно разрешен в России.

Минус прямого метода в том, что он никак не соотносится с прибылью из отчета о финансовых результатах.

Косвенный метод

В России не используется. Таким способом отчет собирают при применении МСФО. Этот метод тесно связан с отчетом о финансовых результатах и бухбалансом. При составлении бухгалтер использует показатель прибыли из отчета о финрезультатах и корректирует его на неденежные статьи, например, амортизацию и курсовые разницы.

Корректировка происходит так: неденежные статьи со знаком “+” вычитаются из прибыли, а со знаком “-” — прибавляются. Например, дебиторская задолженность — это неденежная статья со знаком “+”, которая вычитается из прибыли, так как это неполученные деньги.

Правила при составлении отчета ДДС

Помните, что отчет ДДС — это, по сути, аналог банковской выписки, который раскрывает информацию о движении всех денег компании. Также нужно понимать, что отчет ДДС раскрывает строку 1250 бухгалтерского баланса.

При составлении ДДС руководствуйтесь следующими правилами:

Как использовать отчет о движении денежных средств

Чтобы ответить на этот вопрос, нужно понять, кто пользуется отчетом. И тут есть две группы пользователей.

Внешние пользователи — это ФНС. Не зря отчет ДДС входит в группу бухгалтерской отчетности. Однако сдают ДДС не все: субъекты малого предпринимательства освобождены от его сдачи, если считают, что он не содержит важной информации. Такой отчет делают раз в год вместе с бухбалансом.

Внутренние пользователи — это топ-менеджеры и собственники компании, которые хотят понимать состояние основного актива — денег. Для них отчет ДДС чаще даже интереснее, чем отчет о финансовых результатах. Причина в том, что ДДС построен по фактическим данным, то есть он позволяет реально судить о том, сколько денег пришло и ушло из компании.

А вот отчет о финрезультате основан на бухгалтерских данных, которые во многом зависят от способов бухгалтерского учета.

Пример. Руководитель ООО “Моя оборона” принимает решение об открытии нового направления бизнеса. В отчете о финансовом результате он видит прибыль 300 млн рублей. Цифра немаленькая. Но затем он смотрит в отчет ДДС и видит, что остаток денег в три раза меньше — 100 млн рублей. Причины различны, например, оставшиеся 200 млн рублей — это дебиторка, которая неизвестно когда вернется.Так как у бизнеса фактически есть только 100 млн, руководитель придерживает открытие нового направления.

Для внутреннего пользования отчет готовят с разной периодичностью. Кто-то раз в месяц, а кто-то раз в квартал.

Отчет ДДС и бюджет ДДС: отличия

Отчет ДДС — это факт работы компании. По нему можно проанализировать, как деньги двигались в прошлом. Крупные компании строят также план или бюджет движения денежных средств (БДДС).

БДДС — это важный инструмент планирования деятельности. Он нужен, чтобы избежать кассового разрыва — ситуации, когда у компании не хватает денег для исполнения обязательств в текущий момент.

Пример. ООО “Моя оборона” купило 2 июня сырье для чая. В этот же день компания внесла предоплату 50% — 100 000 рублей. Остальную часть обязалась вернуть 2 июля. При этом 15 июня компания продает чай с отсрочкой платежа до 15 июля на сумму 300 000 рублей.

В результате, у организации есть доход 300 000 рублей, но 2 июля рассчитаться по долгам “Моя оборона” не сможет, так как реальных денег на счете пока нет, придут они только 15 июля. Это и есть кассовый разрыв.

БДДС потом сравнивают с отчетом ДДС. Если есть отклонения, их причину нужно устранить, а если это невозможно — учитывать ее при последующем планировании.

БДДС составляется в свободной форме. Обычно все придерживаются той же формы, которая используется в отчете ДДС, но статьи раскрывают более подробно. Например, поступления от покупателей можно разбить на группы контрагентов, платежи по кредитам — разбить на кредитные договоры и так далее.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. Наша программа поможет составить бухгалтерскую отчетность, в том числе отчет о движении денежных средств. Всем новичкам мы дарим бесплатный доступ на 14 дней.