какие страны входят в оффшорную зону

Какие страны входят в оффшорную зону

от 13 ноября 2007 г. N 108н

ГОСУДАРСТВ И ТЕРРИТОРИЙ,

ПРЕДОСТАВЛЯЮЩИХ ЛЬГОТНЫЙ НАЛОГОВЫЙ РЕЖИМ НАЛОГООБЛОЖЕНИЯ

И (ИЛИ) НЕ ПРЕДУСМАТРИВАЮЩИХ РАСКРЫТИЯ

И ПРЕДОСТАВЛЕНИЯ ИНФОРМАЦИИ ПРИ ПРОВЕДЕНИИ

ФИНАНСОВЫХ ОПЕРАЦИЙ (ОФШОРНЫЕ ЗОНЫ)

Список изменяющих документов

(в ред. Приказов Минфина России от 02.02.2009 N 10н,

от 21.08.2012 N 115н, от 02.10.2014 N 111н, от 02.11.2017 N 175н)

2. Княжество Андорра;

3. Антигуа и Барбуда;

5. Содружество Багамы;

6. Королевство Бахрейн;

10. Республика Вануату;

11. Британские Виргинские острова;

14. Содружество Доминики;

(см. текст в предыдущей редакции)

16. Китайская Народная Республика:

(см. текст в предыдущей редакции)

Специальный административный район Макао (Аомынь);

18. Республика Либерия;

19. Княжество Лихтенштейн;

20. Республика Маврикий;

22. Мальдивская Республика;

(см. текст в предыдущей редакции)

24. Республика Маршалловы Острова;

25. Княжество Монако;

27. Республика Науру;

28. Кюрасао и Сен-Мартен (нидерландская часть);

(п. 28 в ред. Приказа Минфина России от 02.10.2014 N 111н)

(см. текст в предыдущей редакции)

29. Республика Ниуэ;

30. Объединенные Арабские Эмираты;

33. Острова Теркс и Кайкос;

34. Республика Палау;

35. Республика Панама;

36. Республика Самоа;

37. Республика Сан-Марино;

38. Сент-Винсент и Гренадины;

39. Сент-Китс и Невис;

41. Отдельные административные единицы Соединенного Королевства Великобритании и Северной Ирландии:

Нормандские острова (острова Гернси, Джерси, Сарк, Олдерни);

42. Республика Сейшельские Острова.

(п. 42 введен Приказом Минфина России от 02.02.2009 N 10н)

Страны оффшорной зоны

Сегодня всё чаще жители нашей страны слышат словосочетание «оффшорная зона». Многие его не понимают. Люди, которые никаким образом не связаны с бизнесом, экономикой или юриспруденцией с понятием «оффшорная зона» не сталкивались. Попробуем разобраться, что «это такое».

Определения

Оффшорная зона представляет собой страну или её часть, правительство которой предоставляет компаниям – нерезидентам льготные условия для проведения предпринимательской деятельности. Под компаниями-нерезидентами понимаются организации, предприятия, компании, фирмы, владельцами которых по документам являются иностранные граждане.

Например: владельцем компании является представитель России, но компании осуществляет свою деятельность на Кипре.

Другими словами компания зарегистрирована на Кипре и платит налоги Кипру, а не России. Вот это и называется оффшорной зоной.

Регистрация компании в таких зонах имеет одно, но весьма весомое преимущество: уменьшение налоговых ставок. В некоторых странах можно регистрировать компанию и даже не платить налог за неё. Другими словами оффшорная зона предоставляет своим «участникам» пониженное налогообложение.

Исходя из этого, можно отметить, что оффшорная зона в экономике представлена в виде финансового центра, который с удивительной лёгкостью привлекает иностранный капитал за счёт предоставления налоговых льгот.

Оффшорная зона – это зона экономического пространства, направленная на регистрацию и ведение коммерческой деятельности. Сегодня оффшорными зонами называют страны или мировые государства, которые предоставляют такую привилегию иностранным предприятиям и компаниям.

Как уже ранее отмечалось, вести бизнес в оффшорных зонах не просто рентабельно, а очень выгодно. Низкие налоговые ставки позволяют взимать максимальную прибыль. Но стоит отметить, что международные компании, работающие в оффшорной зоне, вынуждены в обязательном порядке соблюдать все законы, так как находятся под юрисдикцией другой страны, входящей в оффшорную зону.

Не стоит путать понятия офшор и оффшорную зону. Это разные понятия в экономике. Под первым в экономике понимается компания, работающая в оффшорной зоне. А второе понятие в экономике обозначает страну, где осуществляет свою деятельность компания – офшор.

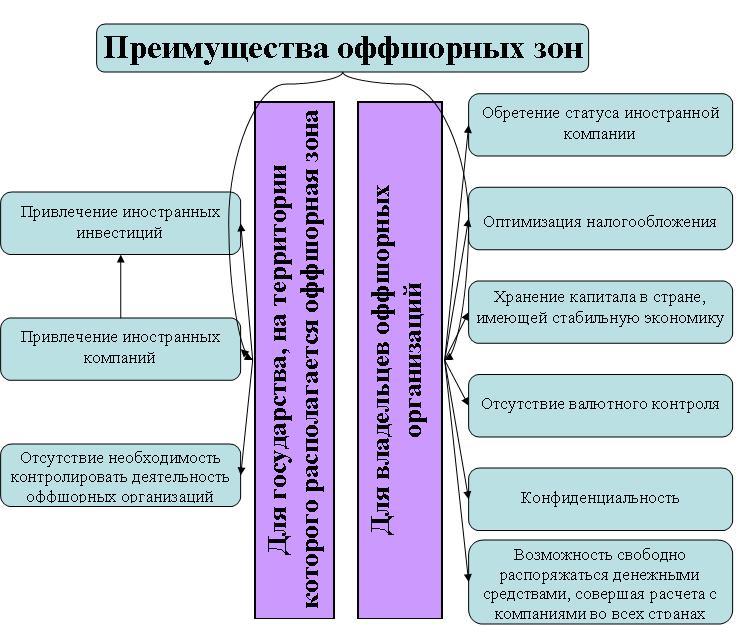

Регистрация в такой «экономической» зоне предоставляет следующие преимущества:

Особенности

Оффшорные зоны стали популярны и востребованы благодаря своим особенностям.

Перечень особенностей оффшорных зон:

Недостатком можно считать невозможность осуществления предпринимательской деятельности. Это делается для защиты национального бизнеса страны, где располагается оффшорная зона.

Преимущества оффшорных зон

Но если для предприятий и компаний участие в такой зоне лишь выгодно, то у многих людей возникает вопрос, а в чём же заинтересованность той страны, которая предоставляет международным компаниям такие привилегии.

Ответ прост. За счёт пониженного налогообложения зарегистрировать компанию в этой зоне стремятся многие международные организации.

Доход от регистрации достаточно велик, поэтому страна лишь выигрывает, улучшая притоком иностранных инвестиций свою внутреннюю экономику. Для регулирования и управления офшорами в стране создаются секретарские бюро. А это дополнительные рабочие места.

Поэтому оффшорная зона частично решает проблему с безработицей.

Список оффшорных зон

Если взглянуть на карту мира, то можно сильно удивиться, насколько территориально «разбросаны» страны с оффшорными зонами. Они присутствуют на каждом материке. В настоящее время этих стран более 50.

Ежегодно оффшорные зоны расширяются, дополняются новыми юрисдикциями (в экономике страну оффшорного пространства принято называть юрисдикцией).

Карта оффшорных зон

В 2020 году самыми «низконалоговыми» мировыми юрисдикциями (странами оффшорной зоны) были:

Звание мировых классических юрисдикций в [god34] году заслужили такие страны, как:

Регистрация международных компаний в этих странах может помочь полностью избежать налогов. Причём, в этих странах мира это вполне законно. Классические мировые юрисдикции используются для различных направлений бизнеса. В этой зоне можно свободно заниматься как торговлей, так и консалтингом.

Список оффшорных зон в Европе состоит из:

Но в Европе существуют свои правила регистрации. Например, в Эстонии больше приветствуют мировые компании, занимающиеся разработкой ИТ-технологий.

Голландия и Швейцария больше направлена на регистрацию холдинговых структур. Для ведения бизнеса в области туризма, сельского хозяйства, торговли более выгодными считаются условия, предоставляемые Чехией, Словакией и Болгарией.

Одними из самых крупных юрисдикций считаются азиатские. В народе их называют «азиатскими тиграми». Перечень азиатских мировых юрисдикций:

Эти юрисдикции подходят для организаций, которые занимаются разработкой и различного рода исследованиями.

Об открытии компании в Гонконге в этом видео:

Перечень других юрисдикций:Классификация

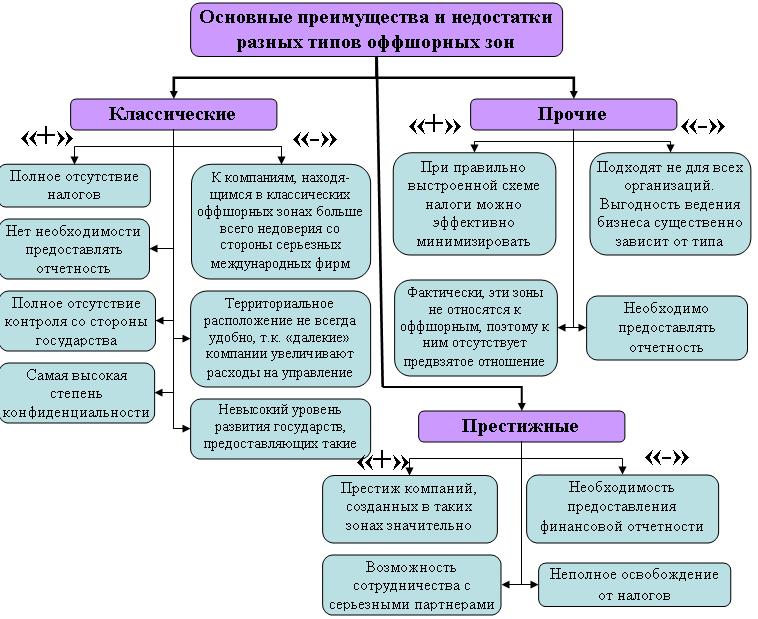

Согласно мировой классификации оффшорные зоны разделяются на два типа:

Исходя из этой классификации, можно отметить, что оффшорные страны разделяются на тех, кто полностью освобождает организацию от налогов и на тех, кто лишь уменьшает налоговые ставки.

Стоит отметить, что регистрируя страну в оффшорных зонах второго типа, компании придётся платить такие виды налогов, как:

Выбирая офшорную страну, стоит тщательно изучить местное законодательство в области регистрации и ведения коммерческой деятельности.

Многие экономисты утверждают, что регистрировать бизнес лучше всего в Бейлизе, Панаме, Сент Китсе или на Сейшельских или Британских Виргинских островах. Это страны, где полностью отсутствуют налоги. Регистрируя организацию в этих государствах, не потребуется предоставлять бухгалтерскую отчётность.

Эти государства признаны мировыми юрисдикциями. Это самые известные, востребованные республики. Регистрируя в этих государствах компанию, в дальнейшем не придётся переживать относительно конфиденциальности. Огромное преимущество этих юрисдикций – полное отсутствие контроля со стороны местного управления.

Британские Виргинские Острова

Самыми респектабельными мировыми юрисдикциями признаны: Шотландия, Мэн, Великобритания и Гонконг. В этих странах потребуется предъявлять финансовую отчётность.

Но взамен они иностранным организациям предоставляют весьма значимые налоговые льготы. Стоит учитывать, что местный контроль за организациями ведётся, поэтому иностранные организации всегда будут «под присмотром» у местных властей.

По мнению экспертов, желательно регистрировать свой бизнес в Эстонии, Швейцарии, Португалии, Черногории или Кипре. Эти юрисдикции предоставляют весьма приемлемые налоговые ставки.

Заочно в этой классификации выделяется и третий вид юрисдикций, не требующий уплаты налогов лишь от некоторых видов деятельности. Имеются в виду сделки, которые осуществляются между участниками оффшорной зоны в определённой юрисдикции.

Такими странами мира являются:

Чёрные списки

Как уже ранее отмечалось к выбору юрисдикции стоит подходить очень осторожно и основательно. Желательно перед выбором государства проконсультироваться с налоговым экспертом.

В России существует понятие «чёрного списка юрисдикций». В этот список, входят страны мира, которые, по мнению правительства, не способны предоставить низкие налоговые ставки и не соответствуют званию «оффшорной зоны» по экономическим требованиям.

Согласно этому списку, крайне нежелательно регистрировать компанию в:

Согласно «чёрному» списку также стоит опасаться регистрации на таких островах, как:

Налоговые ставки

Как уже ранее отмечалось, многие мировые юрисдикции «освобождают» иностранные компании от выплаты налогов. Но взамен этого требуется вносить «взнос» за регистрирование компании.

«Полезный» оффшор

Как уже ранее отмечалось, офшор способен увеличить рентабельность предприятия или организации. Но не все сферы бизнеса допустимы для работы в оффшорных зонах.

Видео о том, как выбрать оффшор:

Списки сфер бизнеса, где наличие офшора принесёт максимальную пользу:Офшорная зона

Офшорная зона – территория, на которой юридически закреплены низкие налоги, либо полностью отсутствующее налогообложение для компаний определенного типа, а также существует упрощенная система регистрации юрлиц и, как правило, созданы условия для относительно анонимного ведения бизнеса. За эти преимущества чаще всего с компаний взимается фиксированный ежегодный сбор.

Слово «офшор» происходит от английского off-shore, что в буквальном переводе означает «вне побережья», то есть не на территории Великобритании. История развития офшорных юрисдикций начинается с древности, когда торговые операции выносились на отдельные острова Средиземноморья, чтобы избежать уплаты податей и пошлин. Одной из первых таких зон принято считать остров Делос – столицу Афинского морского союза, где вели свободную торговлю финикийские купцы, избегая системы налогообложения Древней Греции. В Средневековье такими зонами стали такие европейские города, как Ливорно, Триест, Шибеник.

Первыми офшорными зонами в современном понимании считаются Швейцария с ее банковским законодательством, встающим на защиту вкладов, а также Нидерланды. Позже, в 1960-х годах, основными офшорными центрами делаются бывшие колонии Британской империи.

На сегодняшний день офшоров насчитывается несколько десятков. Точной цифры не существует, т. к. нет единого их определения: разные законодательства используют различные критерии отнесения юрисдикций к такого рода территориям.

Офшорные зоны делятся на несколько групп:

Офшорные юрисдикции могут использоваться для нескольких целей. Во-первых, для международного налогового планирования, т. е. для того, чтобы уменьшить размер выплачиваемых налогов. Во-вторых, чтобы скрыть истинных владельцев бизнеса. В этом плане за последние двадцать лет офшорный бизнес претерпел большие изменения. Всемирная борьба с отмыванием денег и международным терроризмом делает компании, зарегистрированные в таких зонах, более прозрачными. На сегодняшний день создано достаточное количество преград для того, чтобы офшорные зоны использовались в откровенно преступных целях. Однако чаще всего местное законодательство не считает уклонение от уплаты налогов в других странах преступной деятельностью. При этом часто используются услуги номинального директора и номинальных акционеров.

В-третьих, офшоры задействуются для упрощения операций и для обхода ограничений, связанных, например, с валютным законодательством некоторых государств. Так, при совершении операций со средствами, находящимися на офшорном счете, отпадает необходимость в процедурах валютного контроля.

В офшорных зонах чаще всего создаются компании, банки, инвестиционные фонды, а также учреждаются трасты.

Многие развитые страны, например Великобритания, лояльно относятся к ведению бизнеса через офшорные зоны. Считается, что частные лица и компании, выводящие средства за рубеж, возможно и получают налоговые преимущества, однако при этом лишаются надежной юридической защиты. В то же время необходимо учитывать, что, когда гражданин Великобритании получает деньги от бизнеса за рубежом, где бы он ни был, этот доход облагается подоходным налогом. Поэтому использование офшорных схем – возможность лишь отсрочить налоговые выплаты, но не избавиться от них вовсе.

Другие государства предпринимают действия, направленные на сокращение операций в офшорных зонах. Так, соответствующие законы приняты в США. В России платежи в те или иные страны регулируются валютным законодательством и инструкциями ЦБ, которые могут ограничивать платежи в классические безналоговые территории.

Основными документами, регламентирующими действия российских организаций с офшорными компаниями, служат:

Оффшоры 2021

Обновление перечня ожидается в марте 2021 года

Список офшорных юрисдикций ФСН

2. Княжество Андорра;

3. Антигуа и Барбуда;

5. Содружество Багамы;

6. Королевство Бахрейн;

10. Республика Вануату;

11. Британские Виргинские острова;

14. Содружество Доминики;

15. Китайская Народная Республика:

— Специальный административный район Гонконг (Сянган);

— Специальный административный район Макао (Аомынь);

17. Республика Либерия;

18. Княжество Лихтенштейн;

19. Республика Маврикий;

21. Мальдивская Республика;

22. Республика Маршалловы Острова;

23. Княжество Монако;

25. Республика Науру;

26. Республика Ниуэ;

27. Объединенные Арабские Эмираты;

30. Острова Теркс и Кайкос;

31. Республика Палау;

32. Республика Панама;

33. Республика Самоа;

34. Республика Сан-Марино;

35. Сент-Винсент и Гренадины;

36. Сент-Китс и Невис;

38. Отдельные административные единицы Соединенного Королевства Великобритании и Северной Ирландии:

— Нормандские острова (острова Гернси, Джерси, Сарк, Олдерни);

39. Кюрасао и Сен-Мартен (нидерландская часть);

40. Республика Сейшельские Острова.

Простыми словами, оффшор, в его традиционном понимании, это маленькая далекая страна, где к деятельности компании не придерутся, количество денег на счетах и имена истинных хозяев не раскроют, и где, к тому же, не надо платить налоги, а достаточно раз в год сделать небольшой фиксированный взнос.

В действительности, оффшорные юрисдикции сейчас уже не совсем такие, какими были 10 лет назад. Налоговые власти многих стран, а также межгосударственные организации (ОЭСР и ФАТФ) развернули борьбу за соблюдение международных стандартов обмена финансовой информацией, угрожая нарушителям запретом инвестиций и реинвестиций. О полной анонимности речи теперь почти не идет, в сложных случаях сведения можно затребовать через интерпол, правда, ответа, возможно, придется ждать год. Однако налоговые преимущества, как и другие преференции и особые возможности для бизнеса, остались, поэтому «низконалоговые юрисдикции», как еще называют эти территориальные образования, по-прежнему остаются востребованными предпринимателями и физлицами самого разного ранга.

Выгоды использования

Правда, часть из этих «преимуществ» рассматривается другими государствами как незаконные. Например, оффшорное законодательство может не считать уклонение от уплаты налогов в других странах преступлением.

Какие страны относятся

Какие бывают (виды и категории)

Поскольку само понятие «оффшор» не является правовой дефиницией, и однозначного определения для него не существует, то и разделение низконалоговых юрисдикций на группы тоже условно.

Выделяют группы по системе налогообложения, по уровню обеспечения анонимности и конфиденциальности, по требованиям к представлению отчетности и степени вмешательства в деятельность бизнеса (или, что почти тоже самое, по лояльности к бизнесу регистрантов), по соответствию законодательства международным стандартам и уровню финансового контроля.

По величине сборов и налогообложению, в частности, выделяют зоны с нулевым налогообложением; с его низким уровнем; с освобождением от налогов отдельных видов деятельности; с освобождением от налогов компаний, не ведущих деятельности по месту регистрации.

Похожего подхода к классификации придерживался Банк России (список из приложения к указанию ЦБ России № 1317-У «О порядке установления уполномоченными банками корреспондентских отношений с банками-нерезидентами, зарегистрированными в государствах и на территориях, предоставляющих льготный налоговый режим и (или) не предусматривающих раскрытие и предоставление информации при проведении финансовых операций (офшорных зонах).

Какие лучше?

Лучшие для россиян

Для каких целей используются

Все эти действия могут быть абсолютно легального характера, и, вероятно, в большинстве случаев так и есть. Многие крупные международные компании располагают свои штаб-квартиры именно в подобных юрисдикциях.

Вывод, ликвидация.

Однако нередко предоставляемые оффшорами возможности используются противоправным образом.

Так, «оптимизация налогов» фактически может являться выводом в оффшор денег, или даже «уводом». Разработаны фактически незаконные схемы, которые трудно отследить, с операциями по импорту товаров и продукции; довольно часто можно встретить предложение сомнительных услуг по ликвидации через оффшор фирм, в частности, ООО. Традиционно некоторые из этих юрисдикций использовались для сокрытия капиталов, полученных нелегальным путем.

Деофшоризация

Международные усилия по борьбе с отмыванием денег и терроризмом последние годы только увеличивают свой размах. Особенно активной борьба с оффшорами стала в последнее десятилетие, после глобального финансового кризиса. Свои списки «черных», «серых» и «белых» оффшорных зон составляли Организация экономического сотрудничества и развития (ОЭСР) и Организация по борьбе с финансированием терроризма и отмыванием криминальных денег (ФАТФ), а страны G20 грозили не соблюдающим международные нормы запретом на финансовые и инвестиционные операции.

В России целенаправленная борьба за деофшоризацию экономики началась в конце 2012 года после выступления президента Владимира Путина, призвавшего начать процесс перевода отечественных компаний в российскую юрисдикцию. В этих целях были разработаны или изменены ряд законов, среди которых «О контролируемых иностранных компаниях (КИК)», «О противодействии легализации доходов, полученных преступным путем, и финансированию терроризма».

Важным законодательным документом в этой борьбе является уже упоминавшийся так называемый «черный список оффшоров», ежегодно обновляемый Минфином и ФНС.

Офшор

Off-shore

Понятие «офшоры» часто связывается с компаниями, непопадающими под юрисдикцию органов власти России, но имеющими право вести хозяйственную деятельность почти без ограничений. Такие фирмы обычно работают в финансовой и консалтинговой сфере, где фактически отсутствует товарооборот, но преобладают услуги для юридических и физических лиц.

Что такое «офшор» простыми словами

Термин «офшор» (от англ. offshore — «вне берега»). Дословный перевод хорошо отражает сущность бизнеса, зарегистрированного таким способом. Бизнес «выводится на острова» и становится недосягаемым для надзорных органов Российской Федерации. В странах, предоставляющих возможность регистрации компаний, государственные пошлины оказываются основным источником пополнения бюджета. Это характерно для островных карликовых государств.

«Офшоры» способны снизить налоговую нагрузку на предприятие.

Понять, в чем смысл «офшоров» станет проще, если ознакомиться с перечнем ключевых преимуществ:

Государству не очень интересна деятельность подобных структур, ведь налоги платятся в той стране, где зарегистрировано предприятие. Если фирма создана на Кипре, то платить их она будет там же. Это и есть главная особенность «офшорных зон».

Функции «офшорных зон»

Вынуждает регистрировать бизнес в «офшорах», как правило, нежелание его владельцев соглашаться с условиями, предлагаемыми государством. Мотивация может быть разной — от попытки уйти от высоких налогов до стремления обеспечить максимальную закрытость коммерческой информации.

Большинство предпринимателей ждут от «офшоров» повышения рентабельности бизнеса.

Типовые функции «офшорных зон»:

Регистрируют организации в той зоне, где предоставляются более благоприятные условия по ведению конкретного бизнеса, но следует иметь в виду возможность настороженного отношения партнеров к такому способу ведения бизнеса. В некоторых случаях «офшоры» способны навредить совместному делу, если, например, определенный регистратор попал в черные списки.

Классификация «офшорных зон»

«Офшорные юрисдикции» разнообразны. Предлагаются варианты практически для любых видов деятельности. Иногда связывают анонимность бизнеса с вероятностью нелегальной деятельности, что отпугивает потенциальных партнеров. Но грамотный подход к выбору «офшорной компании» позволяет избегать большинства «подводных камней».

Все «офшорные зоны» принято разделять на следующие категории:

Существует еще одна категория государств, формально не являющихся «офшорами», но предоставляющих налоговые льготы юридическим лицам. Типичный пример такой зоны — Кипр, Великобритания. Благодаря высоким требованиям по предоставляемой отчетности организаций, зарегистрированным в них, уровень доверия высокий.

Классические «офшорные схемы»

Популярность перевода бизнеса в «офшорные зоны» связана с простотой применения этих фирм в различных направлениях деятельности. Независимо от того, выбрана ли торговая сфера или консалтинг, работа компании способна принести заметно больше прибыли, чем при традиционной регистрации на территории Российской Федерации.

От грамотного применения возможностей «офшоров» зависит прибыльность бизнеса.

Типовые схемы использования «офшоров» выглядят так:

Сюда же можно отнести судовладельцев и собственников парка авиатранспорта. Перевод в «офшоры» таких компаний упрощает выход на международный рынок, получение дешевых кредитов на закупку новых судов и самолетов. При работе в сфере услуг для предприятия открываются горизонты по снижению налогов даже в условиях «офшоров» вроде Кипра. На выполненные работы их уровень можно значительно снизить за счет учета затрат конкретной фирмы.

Подводные камни «офшоров»

При выборе места регистрации новой компании или подборе варианта для перевода давно существующей фирмы стоит предварительно обдумать целый перечень вопросов. Один из них — наличие «черных списков» «офшоров» в Министерстве налогов и сборов России в иных государствах. Следует сразу определить, где будет развиваться бизнес. Если не предусмотреть этого, можно столкнуться с отказами банков в кредитовании и в других моментах.

Бизнес может оказаться убыточным, если выбрать неудачную «офшорную юрисдикцию».

Неблагоприятными странами для регистрации предприятия, с точки зрения Минфина, считаются:

В этих странах не стоит регистрировать компанию, если планируется поддержка банков. Если владельцу предприятия важна высокая репутация его бизнеса, стоит заострить свое внимание на следующих респектабельных «офшорных зонах» — Гонконг, Сингапур, остров Мэн, Черногория, Швейцария, Ирландия, Мальта, Нормандские острова.

На уровне международной политики выделяют иные категории стран. Преимущественно акцентируют внимание на вопросах принятия мер по борьбе с «отмыванием» денег или по воспрепятствованию финансирования терроризма. Формально перечень этих стран нельзя считать «черным списком», он лишь разделяет государства в соответствии с имеющимся в них законодательством в отношении «офшоров» и нелегальной деятельности.

Как открыть компанию в «офшоре»

Если все риски и преимущества взвешены, можно начинать регистрационные действия в отношении собственного бизнеса. Первым этапом станет подбор названия предприятия с уникальным написанием и произношением. Высокая популярность «офшоров» затрудняет этот процесс из-за большого количества зарегистрированных фирм. При совпадении либо придется придумать иное название, либо подобрать другую юрисдикцию.

Помимо озвученных, существует еще несколько обязательных моментов:

Необходимо позаботиться о наличии юридического адреса, на который будут направляться запросы налоговых органов и других инстанций. Наиболее простым вариантом создания предприятия считается обращение в специализированные фирмы, оказывающие данные услуги. После регистрации компании можно вести самостоятельную деятельность без обращения к ним вплоть до решения перерегистрации/ликвидации юридического лица.

Законодательство РФ и «офшоры»

Существует статистика — более половины частного капитала размещено в «офшорных зонах». Такая тенденция вынуждает страны, включая Россию, предпринимать попытки по контролю деятельности граждан, которые становятся владельцами такого бизнеса, ведь налог на прибыль они платят вне государства, а проживают в нем, претендуя на социальные гарантии.

Отдельного закона об «офшорах» не существует. Регулирование налогообложения компаний с иностранной юрисдикцией происходит по №376-ФЗ от 24.11.2014 года, в котором определены понятия контролируемой иностранной организации и контролирующего лица. Если фирма не может причисляться к налоговым агентам РФ, то в качестве «вторых» в обязательном порядке признается физическое лицо или организация (оба резиденты России).

Помимо налогового законодательства, к деятельности «офшорных» организаций в полной мере применяются нормативные акты по противодействию легализации тех прибылей, которые, по предположению государства, могут быть получены преступным путем. Это также относится к контролю оборота валютных средств.

Избежать двойного налогообложения позволяет наличие заключенного соглашения между РФ и 80 странами. На территории Российской Федерации действует приказ Минфина №108н о внесении ряда «офшорных зон» в «черный список», на деле это юрисдикции, скрывающие данные о финансовых операциях любых компаний, зарегистрированных на их территории. Текст документа постоянно обновляется, как и перечень внесенных в него «офшоров».