какие существуют виды аренды оборудования

Прокат или аренда: бухучет и налоги

Деятельность по предоставлению предметов в прокат получила большое распространение в последнее время. Чаще всего в прокат выдается спортивный инвентарь (коньки, лыжи, теннисные ракетки и т. п.), а также компьютеры, бытовая, фото- и видеотехника. Однако в прокат сдается и сельскохозяйственная техника и даже грязезащитные ковры, которые пользуются спросом у торговых предприятий и других организаций с большим потоком посетителей. Рассмотрим бухгалтерский и налоговый учет операций по договору проката.

Прокат — это лишь одна из разновидностей аренды. В Гражданском кодексе параграф 2 «Прокат» входит в главу 34 «Аренда», то есть общие положения об аренде относятся также и к прокату. Но положения Гражданского кодекса налагают на данную разновидность аренды дополнительные ограничения и особенности, которые и отличают договор проката от остальных видов аренды.

Договор проката заключается в письменной форме и является публичным договором (пп. 2, 3 ст. 626 ГК РФ). То есть организация, которая осуществляет деятельность по предоставлению движимого имущества в аренду по договору проката, должна заключить его в письменном виде с каждым, кто к ней обратится.

Также согласно Гражданскому кодексу договор проката заключается на срок до одного года (п. 1 ст. 627 ГК РФ). При этом правила о возобновлении договора аренды на неопределенный срок и о преимущественном праве арендатора на возобновление договора аренды к договору проката не применяются (п. 2 ст. 627 ГК РФ).

Отметим, арендатор вправе отказаться от договора проката в любое время, письменно предупредив о своем намерении арендодателя не менее чем за десять дней (п. 3 ст. 627 ГК РФ). В этом случае арендодатель обязан вернуть арендатору соответствующую часть полученной арендной платы, исчисляя ее со дня, следующего за днем фактического возврата имущества (п. 2 ст. 630 ГК РФ).

Учет операций проката у арендодателя

При передаче такого имущества в прокат его выбытия в смысле п. 29 ПБУ 6/01 не происходит, поэтому для контроля за таким имуществом целесообразно открыть аналитические счета к счету 03:

Стоимость объекта ОС, предоставляемого в прокат, погашается посредством начисления амортизации в установленном в организации порядке, которая отражается на счете 02 «Амортизация основных средств» обособленно (п. 17 ПБУ 6/01, Инструкция по применению Плана счетов).

Сумма начисленной амортизации включается в состав расходов по обычным видам деятельности (п. п. 5, 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Материально-производственные запасы. Однако согласно абз. 4 п. 5 ПБУ 6/01 такие активы стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 000 руб. за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе МПЗ. То есть в этом случае предмет проката будет учтен организацией на счете 10 «Материалы» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

Далее, на дату передачи предмета проката в эксплуатацию, в данном случае при передаче предмета проката клиенту, фактическая себестоимость вышеуказанного имущества признается расходом организации по обычным видам деятельности и списывается со счета 10 в дебет счета 20 «Основное производство» (п. п. 5, 7, 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н, Инструкция по применению Плана счетов).

Как правило, в целях обеспечения контроля за сохранностью такого имущества организация может отражать его стоимость на отдельном забалансовом счете, например 013 «Имущество стоимостью не более 40 000 руб. и со сроком полезного использования свыше 12 месяцев». В тоже время имущество предназначено для сдачи в прокат, следовательно, его стоимость может отражаться на забалансовом счете 011 «Основные средства, сданные в аренду» (Инструкция по применению Плана счетов). При этом переданное в аренду имущество учитывается на счете 011 в сумме, установленной договором.

Налогообложение. Реализация услуг на территории РФ, в том числе услуг проката, признается объектом налогообложения по НДС (пп. 1 п. 1 ст. 146 Налогового кодекса РФ). Налоговая база определяется как стоимость услуг проката, установленная договором, без учета НДС (п. 1 ст. 154, п. 1 ст. 105.3 НК РФ). Бухгалтерская запись по начислению НДС производится в соответствии с Инструкцией по применению Плана счетов: Сумма НДС, исчисленная с арендной платы отражаться по дебету счета 90 и кредиту счета 68 «Расчеты по налогам и сборам».

Предоплата. Если организацией за прокат получена предоплата, то в этом случае моментом определения налоговой базы по НДС является дата получения предоплаты (пп. 2 п. 1 ст. 167 НК РФ). Налоговая база определяется как сумма полученной предоплаты с учетом НДС (абз. 2 п. 1 ст. 154 НК РФ). НДС исчисляется по расчетной ставке 18/118 (п. 4 ст. 164 НК РФ). Сумма НДС, исчисленная с полученной предоплаты, может отражаться по дебету счета 62 на отдельном аналитическом счете, например 62-НДС-ав «НДС, исчисленный с суммы полученной предоплаты», и кредиту счета 68 «Расчеты по налогам и сборам» (Инструкция по применению Плана счетов).

Далее, на дату оказания услуг у организации снова наступает момент определения налоговой базы (п. 14 ст. 167 НК РФ). Налоговая база определяется как стоимость услуг проката, установленная договором, без учета НДС (п. 1 ст. 154, п. 1 ст. 105.3 НК РФ). Одновременно НДС, исчисленный с полученной предоплаты, принимается к вычету на основании п. 8 ст. 171, п. 6 ст. 172 НК РФ. При этом производится бухгалтерская запись по дебету счета 68 и кредиту счета 62-НДС-ав (Инструкция по применению Плана счетов).

Если предмет проката относится к МПЗ, то для целей налогового учета не является амортизируемым имуществом в соответствии с п. 1 ст. 256 НК РФ. Его стоимость включается в состав материальных расходов организации в месяце ввода в эксплуатацию, то есть в месяце передачи его клиенту (пп. 3 п. 1, п. 2 ст. 254, пп. 1 п. 3 ст. 273 НК РФ).

Когда предмет проката относится к объектам основных средств, сумма начисленной амортизации ежемесячно включается в состав расходов, связанных с производством и реализацией (пп. 3 п. 2 ст. 253, п. 3 ст. 272 НК РФ).

Вопрос о том, как именно будут признаваться доходы от проката (выручка или прочие внереализационные доходы), организации необходимо решить самостоятельно с учетом рекомендаций Минфина России, в которых фактически указываются два критерия для отнесения арендных доходов к выручке по основной деятельности:

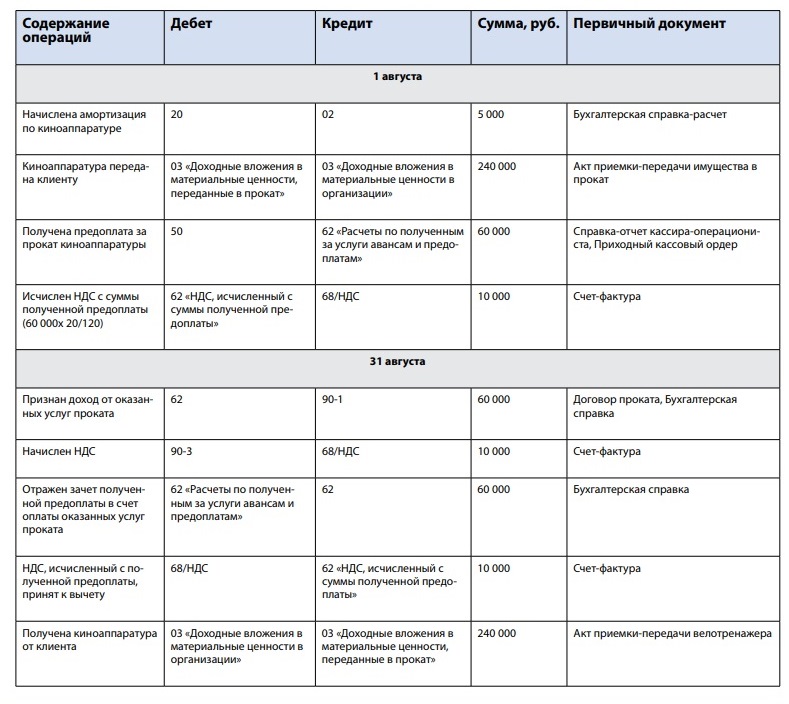

Первоначальная стоимость киноаппаратуры в бухгалтерском и налоговом учете составляет 240 000 руб., сумма ежемесячно начисляемой амортизации — 5 000 руб.

Сумма ежемесячной платы за прокат киноаппаратуры составляет 60 000 руб. (в том числе НДС 10 000 руб.) и внесена в кассу организации при выдаче предмета проката.

Предмет проката передан клиенту 1 августа и возвращен им 31 августа.

В установленный договором срок клиент вернул киноаппаратуру.

Организация применяет метод начисления в налоговом учете.

В учете организации, занимающейся предоставлением услуг проката передачу киноаппаратуры клиенту и его возврат по окончании срока проката следует отразить следующим образом:

Дебет счета 20 Кредит счета 02

— 5 000 руб. — Начислена амортизация по киноаппаратуре на основании Бухгалтерской справки расчета;

Дебет счета 03 «Доходные вложения в материальные ценности, переданные в прокат» Кредит счета 03 «Доходные вложения в материальные ценности в организации»

-240 000 руб. — Киноаппаратура передана клиенту. При этом составляется акт приемки-передачи имущества в прокат;

Дебет счета 50 Кредит счета 62 «Расчеты по полученным за услуги авансам и предоплатам»

-60 000 руб.- Получена предоплата за прокат киноаппаратуры. При этом составляется Справка-отчет кассира-операциониста и Приходный кассовый ордер;

Дебет счета 62 «НДС, исчисленный с суммы полученной предоплаты» Кредит счета 68/НДС

-10 000 руб. — Исчислен НДС с суммы полученной предоплаты (60 000×20/120) и составлен счет-фактура;

Дебет счета 62 Кредит счета 91-1

— 60 000 руб. — Признан доход от оказанных услуг проката согласно условиям Договора проката. Выставлен акт и составлена Бухгалтерская справка;

Дебет счета 90-3 Кредит счета 68/НДС

-10 000 руб. — Начислен НДС и выставлен счет-фактура;

Дебет счета 62 «Расчеты по полученным за услуги авансам и предоплатам» Кредит счета 62

— 60 000 руб.- Отражен зачет полученной предоплаты в счет оплаты оказанных услуг про≠≠≠справка;

Дебет счета 68/НДС Кредит счета 62 «НДС, исчисленный с суммы полученной предоплаты»

-10 000 руб. — НДС, исчисленный с полученной предоплаты, принят к вычету. Составлен счет-фактура;

Дебет счета 03 «Доходные вложения в материальные ценности в организации» Кредит счета 03 «Доходные вложения в материальные ценности, переданные в прокат»

-240 000 руб. — Получена киноаппаратура от клиента. Составлен Акт приемки-передачи велотренажера.

Учет операций проката у арендатора

Налогообложение. Сумму «входного» НДС по арендной плате можно будет принять к вычету, если данные расходы будут направлены на ведение деятельности, облагаемой НДС.

Стоимость услуг проката в налоговом учете может быть учтена в качестве прочих расходов (подп. 49 п. 1 ст. 264 НК РФ). При этом основным критерием для признания таких расходов для целей налогообложения прибыли будет их обоснованность и документальная подтвержденность. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Организация решила взять напрокат фотоаппаратуру сроком на 1 месяц и произвела предоплату в размере арендной платы.

Стоимость проката за оборудование была установлена в размере 60 000 руб. (в т. ч. НДС — 10 000 руб.).

Оценочная стоимость взятого в прокат оборудования составила 150 000 руб.

В установленный договором срок клиент вернул киноаппаратуру.

Организация применяет метод начисления в налоговом учете.

Данные операции в учете арендатора следует отразить следующим образом:

— 150 000 руб. — отражено арендованное основное средство;

Дебет счета 60 субсчет «Авансы выданные» Кредит счета 51

— 60 000 руб. — отражен аванс арендодателю в размере арендной платы;

Дебет счета 26 Кредит счета 60

— 50 000 руб. — признан прочий расход в виде арендной платы;

Дебет счета 19 Кредит счета 60

— 10 000 руб. — отражен «входной» НДС по стоимости арендной платы;

Дебет счета 68/НДС Кредит счета 19

— 10 000 руб. — предъявлен НДС по стоимости арендной платы к вычету из бюджета;

Дебет счета 60 Кредит счета 60 субсчет «Авансы выданные»

— 60 000 руб. — зачтен аванс поставщику;

— 150 000 руб. — отражен возврат арендованного основного средства.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Договор аренды: в каких случаях его можно заключить и как правильно составить

Аренда различного имущества — весьма распространенная сегодня бизнес-практика. В аренду берутся офисы, магазины, автотранспорт, оборудование и прочее имущество. При этом главбух, как лицо, ответственное за финансы и налоги, зачастую принимает непосредственное участие при составлении соответствующего договора. В настоящей статье мы расскажем о том, на какие моменты нужно обратить внимание при заключении договора аренды, чтобы не переплатить лишнего и получить именно то, на что рассчитывали. В частности, речь пойдет о том, какие могут возникнуть последствия, если не соблюсти требуемую форму договора, или не прописать в нем то или иное условие.

Когда возможна аренда

Прежде чем перейти к нюансам оформления договора аренды, рассмотрим, в каких случаях в принципе можно заключить такой договор. Первое, о чем нужно помнить, говоря об аренде, — это то, что арендные отношения предполагают платное пользование чужим имуществом. Бесплатной аренды быть не может. Таким образом, если не планируется вносить плату за пользование имуществом (например, если имущество передается учредителем, или между взаимозависимыми компаниями), то оформлять договор аренды не нужно.

Также обратите внимание, что в качестве арендной платы нельзя установить только оплату расходов на «коммуналку» (п. 12 Информационного письма Президиума ВАС РФ от 11.01.02 № 66 «Обзор практики разрешения споров, связанных с арендой»). Если отдельной платы за пользование имуществом не предусмотрено, то отношения между сторонами регулируются другим договором — безвозмездного пользования или ссуды (гл. 36 ГК РФ).

Следующий важный момент — это определение предмета, который перейдет в пользование арендатора. По договору аренды можно передавать только непотребляемые вещи, то есть такие, которые не теряют своих свойств в процессе их использования. Соответственно, нельзя арендовать, например, горюче-смазочные материалы, поскольку они будут израсходованы «арендатором» при эксплуатации автомобилей.

Также объект аренды должен быть индивидуально определенным. Другими словами, он должен обладать признаками, позволяющими точно установить, какое именно имущество арендовано. А значит, по договору аренды нельзя передавать обезличенные вещи, например, партию товара. Это связано с тем, что арендатор обязан вернуть арендодателю то же самое имущество, которое он получил в пользование, а не такое же.

Итак, если предполагается передача потребляемых, а равно обезличенных вещей, то договор аренды не заключается. Такие отношения регулируются договором займа (гл. 42 ГК РФ). Подробнее о договоре займа см. «Учитываем займы на стороне заемщика» и «Учитываем займы на стороне займодавца».

Форма договора

Определившись с тем, какие отношения могут быть арендными, перейдем к нюансам составления самого договора. И первый момент, на котором нужно заострить внимание, — это форма договора аренды. Здесь законодатель установил два важных правила. Первое правило гласит: любой договор аренды должен быть заключен в письменной форме, если хотя бы одна из его сторон является юридическим лицом (п. 1 ст. 609 ГК РФ). Напомним, что письменная форма договора может иметь самые разные виды. Это не только привычный бумажный документ, в котором изложены все условия и стоят подписи сторон. Договоры могут заключаться также путем обмена письмами и иными документами, в том числе электронными (подробнее см. «Когда договор считается заключенным: переписка и счет по e-mail, аналоги электронной подписи, оформление письма с договором»).

Второе правило такое: если по договору аренды передается объект недвижимости, то договор в письменной форме должен быть составлен в виде одного документа, подписанного обеими сторонами (п. 1 ст. 651 ГК РФ). Это требование обязательно, вне зависимости от того, кто выступает сторонами договора — организации, ИП или «обычные» физлица.

При нарушении указанных выше правил установлены разные последствия. Так, при аренде большинства видов имущества (за исключением недвижимости) несоблюдение письменной формы договора (т.е. устная договоренность сторон, вообще никаким образом не оформленная в письменном виде) само по себе не означает, что договор не заключен или недействителен. В этом случае при возникновении спора стороны просто не смогут ссылаться в суде на свидетельские показания. Но при этом можно будет использовать любые письменные доказательства, подтверждающие как сам факт заключения договора аренды, так и его условия (п. 1 ст. 162 ГК РФ).

А вот при аренде недвижимости последствия заключения договора «не по форме» куда более серьезные. Такой договор в силу прямого указания пункта 1 статьи 651 ГК РФ признается недействительным. Причем, в данном случае недействительным будет как устный договор, так и письменный, но составленный не в виде единого документа, подписанного сторонами. Напомним, что недействительный договор считается таковым с момента заключения и не влечет никаких юридических последствий, кроме тех, которые связаны с его недействительностью (п. 1 ст. 167 и п. 1 ст. 431.1 ГК РФ). В результате, у арендодателя не будет договорного основания для взыскания арендной платы, а у арендатора не будет права оставить в своем пользовании арендованный объект.

Что должно быть в договоре

По правилам пункта 1 статьи 432 ГК РФ любой договор считается заключенным, если между сторонами достигнуто соглашение в требуемой форме по всем существенным условиям договора. При этом под существенными условиями понимаются те, которые прямо поименованы в ГК РФ как обязательные к включению в текст соглашения. Соответственно, если в договоре не прописать хотя бы одно из таких условий, то он просто не будет признаваться заключенным.

Итак, что же обязательно должно быть указано в договоре аренды? Во-первых, это данные, которые позволяют определенно установить передаваемое в аренду имущество (п. 3 ст. 607 ГК РФ). То есть объект аренды (а как мы помним, им может быть только индивидуально определенная вещь) в договоре нужно описать с максимальной степенью конкретности. Так, если речь идет об объекте недвижимости, то указываются кадастровый или условный номер, адрес, площадь и другие признаки, позволяющие без сомнения установить, что именно сдается в аренду. При необходимости к договору прилагаются схемы, экспликации и другая техническая информация на объект недвижимости.

Если в аренду сдается движимое имущество, то следует прописать его уникальные свойства — номер (VIN для автомобилей, UIN, IMEI и другие номера для техники, заводские номера для оборудования, артикулы для иных вещей), наименование, модель, марку и прочие отличительные свойства. Например, для компьютера это могут быть объем памяти, наименование и модель процессора, видео и звуковой карты.

Во-вторых, если в аренду передается объект недвижимости, то обязательным условием договора является пункт о размере арендной платы (п. 1 ст. 654 ГК РФ, п. 4 и п. 12 ст. 22 Земельного кодекса РФ). Что касается аренды движимых вещей, то отсутствие в договоре условия об арендной плате не сделает такой договор незаключенным, а лишь добавит сторонам проблем. Дело в том, что в этой ситуации размер арендной платы будет определяться исходя из стоимости аренды аналогичных вещей (п. 3 ст. 424 ГК РФ).

На этом список обязательных пунктов договора аренды заканчивается. Соответственно, условие о порядке и сроках внесения арендной платы, а также условие о сроке аренды обязательными не являются. Если не прописать в договоре особенности перечисления арендных платежей, то плату нужно будет вносить в порядке и сроки, которые обычно применяются при аренде аналогичных объектов при сравнимых обстоятельствах (п. 1 ст. 614 ГК РФ). Если же не указать срок аренды, то будет считаться, что договор заключен на неопределенный срок (п. 2 ст. 610 ГК РФ).

Срок аренды

Теперь остановимся подробнее на условие о сроке аренды. Формулируя этот пункт договора, нужно помнить следующее. Договор аренды земельного участка, здания или сооружения (а равно помещений в них), заключенный на срок не менее одного года, подлежит государственной регистрации и считается заключенным только с момента такой регистрации (п. 2 ст. 609 и п. 2 ст. 651 ГК РФ, п. 2 ст. 26 ЗК РФ). При этом необходимо иметь в виду положение пункта 3 Информационного письма Президиума ВАС РФ от 11.01.02 № 66 «Обзор практики разрешения споров, связанных с арендой». В этом пункте сказано, что срок действия договора аренды, определенный с 1-го числа какого-либо месяца текущего года до 30-го (31-го) числа предыдущего месяца следующего года, признается равным одному году.

Другими словами, если в договоре аренды недвижимости указать, что он действует с 1 февраля 2018 года по 31 января 2019 года, то такой договор нужно будет регистрировать. Следуя этой логике, нужно будет регистрировать и договор, действующий с 1 января 2018 года по 31 декабря 2018 года, так как срок аренды в этом случае составит ровно один год.

А вот договор аренды, заключенный на неопределенный срок, в государственной регистрации не нуждается (п. 11 Информационного письма Президиума ВАС РФ от 16.02.01 № 59 «Обзор практики разрешения споров, связанных с применением Федерального закона «О государственной регистрации прав на недвижимое имущество и сделок с ним»). Это утверждение справедливо и для договоров, в которых срок действия просто не указан, так как такие договоры, как отмечалось выше, признаются заключенными на неопределенный срок.

Из сказанного следует практический вывод. Если планируются длительные отношения по аренде недвижимости, и при этом стороны не хотят регистрировать договор, то можно обойти требование о госрегистрации. Для этого нужно либо установить, что срок договора аренды меньше одного года (например, 11 месяцев), и одновременно закрепить возможность его автоматической пролонгации на тот же срок и на тех же условиях, либо просто не включать в договор условие о сроке аренды.

Правда, в последнем случае нужно учитывать, что каждая из сторон может в любое время отказаться от договора, заключенного на неопределенный срок. Для этого достаточно предупредить другую сторону за три месяца (п. 2 ст. 610 ГК РФ). Причем отказ от договора может быть немотивированным. Так, право арендодателя отказаться от договора никак не зависит от того, допустил ли арендатор какие-либо нарушения, и ограничить это право договором нельзя (определение ВС РФ от 25.09.17 по делу № 305-ЭС17-5424).

А что будет, если стороны заключили договор аренды помещения на 11 месяцев, а условие об автоматической пролонгации в него не включили, и при этом забыли своевременно «продлить» договор? По правилам Гражданского кодекса, если по истечении срока, установленного в договоре, арендатор продолжает пользоваться имуществом при отсутствии возражений со стороны арендодателя, такой договор считается возобновленным на тех же условиях на неопределенный срок (п. 2 ст. 621 ГК РФ). То есть арендатор сможет продолжать пользоваться помещением и будет обязан платить предусмотренную договором арендную плату. Но при этом обе стороны, как уже отмечалось, получат право в любой момент отказаться от такого договора.

На что еще обратить внимание

И в заключение отметим еще несколько важных моментов, на которые нужно обратить внимание при составлении договора аренды.

Изменение состава собственников

Если на стороне арендодателя выступает несколько собственников, то арендатор должен перечислять арендную плату каждому из них в соответствующей пропорции. Это правило действует не только в ситуации, когда объект аренды изначально принадлежал нескольким собственникам, но и в ситуации, когда состав владельцев поменялся в период аренды.

Тут надо помнить, что сам по себе факт изменения состава собственников какого-либо влияния на договор аренды не оказывает: он продолжает действовать на ранее согласованных условиях. При этом у нового сособственника появляется право на получение доли дохода от сдачи имущества в аренду, равной его доле в праве собственности на имущество (ст. 248 ГК РФ). И это право никак не связано с тем, вносились ли соответствующие изменения в договор. Поэтому, как только новый совладелец объекта аренды потребует перечислять на его счет арендную плату, арендатору придется делить плату на части и переводить их отдельно каждому из собственников. Нарушение этого правила повлечет штрафные санкции и может стать основанием для расторжения договора аренды (постановление Арбитражного суда Западно-Сибирского округа от 24.04.18 № Ф04-4219/2017).

Односторонний отказ от договора

Следующий момент касается условия о праве на односторонний отказ от договора аренды. По общему правилу, закрепленному в статье 310 ГК РФ, если обе стороны договора осуществляют предпринимательскую деятельность, то они вправе внести в договор пункт об одностороннем отказе от договора при наступлении тех или иных условий. А если такой деятельностью занимается только одна из сторон, то право на односторонний отказ ей не предоставляется, в то время как другая сторона может заявить об одностороннем отказе от договора.

Соответственно, если имущество арендуется у физического лица, не являющегося ИП, то в договоре нельзя прописать право арендатора (организации или предпринимателя) на односторонний отказ от такого договора.

Отметим, что в случае с арендой государственного или муниципального имущества подобное условие не может быть включено в договор, так как право согласовывать условия одностороннего отказа от договора имеют только лица, осуществляющие предпринимательскую деятельность. А при аренде госимущества арендодателем выступает орган власти, который предпринимательскую деятельность не осуществляет по определению (постановление Арбитражного суда Дальневосточного округа от 24.04.18 № Ф03-1250/2018).

Согласие арендодателя на перенаем

И наконец, остановимся на вопросе о «перекупке» действующего договора аренды. Возможность передачи арендатором своих прав и обязанностей по договору аренды другому лицу (перенаем) предусмотрена пунктом 2 статьи 615 ГК РФ. В случае если планируется перенаем (а не заключение прямого договора аренды), нужно обязательно проверить наличие согласия арендодателя. Оно может быть выражено разными способами. Например, в виде отдельного письма, в котором арендодатель сообщает, что не возражает против перенайма объекта аренды. Также арендодатель может проставить соответствующую надпись на договоре перенайма. Главное, чтобы было понятно, в отношении какого договора аренды дано согласие на перенаем. Если же согласие отсутствует, то договор перенайма будет ничтожным. Такая сделка не повлечет юридических последствий и будет признана недействительной с момента ее совершения (п. 1 ст. 167 ГК РФ). Это значит, что лицом, обязанным по договору аренды, останется прежний арендатор. И никакие обстоятельства (ликвидация первоначального арендатора, фактическое использование имущества новым арендатором, своевременное внесение арендной платы) ситуацию не исправят (постановление Арбитражного суда Волго-Вятского округа от 07.06.18 № Ф01-2034/2018).