Райффайзенбанк баллы как потратить

9 лайфхаков для владельцев «Кэшбэк карты» от Райффайзенбанка

Этой весной Райффайзенбанк запустил новую программу лояльности с кэшбэком на все покупки. Мы изучили её условия и рассказываем об особенностях дебетовой «Кэшбэк карты», которые помогут выгоднее её использовать.

1. Кэшбэк начисляется даже на мелкие покупки

Многие карты возвращают кэшбэк только за каждые 100 ₽, потраченные по карте. Если сумма меньше, то бонусов не полагается. По «Кэшбэк карте» таких ограничений нет — банк возвращает 1,5% за любую сумму, даже если она равна 1 ₽.

Максимальный размер кэшбэка не ограничен. То есть если вы оплатите машину или квартиру по карте, то получите 1,5% от этой суммы. Изначально его начисляют баллами, а с 5 по 10 число следующего месяц кэшбэк возвращают на счёт рублями.

Но при этом у «Кэшбэк карты» нет категорий, по которым начисляются повышенные бонусы.

Сколько денег можно вернуть за покупки

2. Можно получить скидки на некоторые покупки

Их предоставляют партнёры платёжной системы MasterCard. Например, в июне 2020 года можно получить такую скидку:

10% при бронировании отелей сети Radisson;

10 – 35% на аренду автомобилей через Rentalcars.com или Hertz;

бесплатный перевод денег через сеть «ВКонтакте».

3. Кэшбэк не начисляют за оплату некоторых услуг

Нельзя получить кэшбэк за:

оплату мобильной связи;

оплату услуг через интернет-банк;

оплату коммунальных услуг;

покупку лотерейных билетов и оплату ставок на тотализаторах;

оплату товаров или услуг в предпринимательских целях (как это банк узнает, нигде не говорится).

4. Для получения кэшбэка нужно погасить долги

Существуют ограничения, при которых банк не будет начислять кэшбэк. Это может быть:

просроченная задолженность перед банком;

арест или взыскание денег со счёта судебными приставами;

блокировка счёта карты.

5. К карте можно привязать накопительный счёт

В отличие от многих похожих продуктов, по этой карте не начисляются проценты на остаток. Так что если у вас хранятся на ней деньги, то лучше отложить их на накопительный счёт «Выгодное решение». При сумме до 20 миллионов ₽ его доходность составляет 5% годовых, если больше, то 0,01%. Проценты начисляются ежемесячно. Удобство счёта в том, что в любой момент с него можно снять нужную сумму без потери процентов или пополнить его.

6. Проводить мелкие операции в отделении банка невыгодно

Если пополнять карту на сумму до 10 тысяч ₽ через кассу банка, то возьмут комиссию в размере 100 ₽. Но это можно сделать бесплатно с карты другого банка через приложение Райффайзен-Онлайн.

Также нет комиссии при внесении на счёт через отделение банка крупной суммы — более 10 тысяч ₽.

Ещё банк взимает плату за снятие наличных через свои кассы — 0,7% от суммы, но не менее 300 ₽. Бесплатно снять деньги можно в банкоматах Райффайзенбанка и в банкоматах его партнёров (ФК Открытие, Московский кредитный банк, Газпромбанк, Росбанк).

7. Можно бесплатно снимать наличные в некоторых магазинах

При оплате покупок в любом магазине Billa и в некоторых магазинах Вкусвилл можно бесплатно через кассу снять с карты деньги. Для этого достаточно купить любой товар и запросить у продавца нужную сумму, но не меньше 100 ₽ и не более 5000 ₽.

8. Можно бесплатно переводить до 100 тысяч ₽ в месяц по номеру телефона

Банк является участником Системы быстрых платежей (СБП), созданной Центробанком. Это позволяет его клиентам бесплатно переводить до 100 тысяч ₽ по номеру телефона в любой из этих 62 банков. Если нужно перевести больше 100 тысяч ₽, то придётся заплатить комиссию в размере 0,5% от суммы.

За перевод по номеру карты в другие банки Райффайзен берёт комиссию в размере 1,5%, но не меньше 50 ₽. Дешевле переводить деньги по реквизитам счёта — с зарплатных клиентов взимается комиссия в размере 0,5% (не меньше 25 ₽ и не больше 500 ₽), с остальных физлиц — 0,75% (минимум 50 ₽, максимум 1000 ₽).

Сколько стоит перевод в другие банки

1,5%, но не меньше 50 ₽

По реквизитам счёта для зарплатных клиентов

0,5%, но не меньше 25 ₽ и не больше 500 ₽

По реквизитам счёта для остальных клиентов

0,75%, но не меньше 50 ₽ и не больше 1000 ₽

9. Можно оформить похожую кредитку

Если вы умеете пользоваться кредитной картой и не заходить за рамки льготного периода, то можно оформить кредитку «Кэшбэк на всё» — это аналог дебетовой «Кэшбэк карты». По ней также начисляются бонусы в размере 1,5% за любые покупки. Льготный период может достигать 52 дней. Если не уложиться в эти сроки, то ставка по кредиту составит 19 – 49% годовых (зависит от типа клиента и вида операции).

Если оформить карту в течение 2020 года, то до конца срока её действия не нужно будет платить комиссию за обслуживание. С 2021 года комиссия составит 1490 ₽.

Разбор Банки.ру. Кешбэк на всё от Райффайзенбанка: просто, но выгодно ли?

13 Время прочтения: 8 минут

Дебетовая карта с неограниченным кешбэком 1,5% на всё от Райффайзенбанка — уникальный продукт на рынке банковских карт. Бонусы по ней начисляются практически за все покупки без привязки к категориям и обороту по карте. Разберемся, является ли фиксированный кешбэк серьезным преимуществом перед плавающим размером кешбэка по картам других банков.

Кешбэк на любые покупки без звездочек и скрытых условий — так Райффайзенбанк позиционирует свою новую карту. Как сообщается на сайте банка, результаты проведенного опроса показали, что почти треть россиян не пользуются картами с кешбэком из-за непрозрачных условий или отсутствия информации по начислению бонусов. В то время, когда многие банки предлагают клиентам программы лояльности с разными категориями, уровнями и статусами, Райффайзенбанк решил пойти от обратного и выпустил карту с максимально простыми и прозрачными правилами начисления бонусов.

Банк возвращает держателю карты 1,5% от расходов по всем категориям, за исключением тех, по которым кешбэк традиционно не начисляется: снятие наличных, денежные переводы, операции по оплате услуг ЖКХ, связи, страхование, инвестиции, погашение кредитов и т. п. Категорий с начислением повышенного кешбэка в бонусной программе не предусмотрено, зато нет и лимита на размер максимально доступного к выплате вознаграждения.

Как получить

«Кэшбэк карта» Райффайзенбанка выпускается бесплатно, комиссия за обслуживание также отсутствует.

Оформить карту можно одним из следующих способов:

Банк предлагает на выбор два способа получения карты: в отделении или курьерской доставкой, которая будет бесплатной для новых клиентов.

Выбирая второй способ получения, следует учесть серьезный нюанс, о котором на сайте банка не упоминается: карты для курьерской доставки выпускаются неименными. В «Народном рейтинге» Банки.ру держатели «Кэшбэк карт» Райффайзенбанка отмечают неудобную процедуру их активации: карты доставляются клиентам нерабочими и активируются банком в среднем в течение 1—2 дней с момента выдачи.

Чтобы заменить неименную карточку на карту с полноценным функционалом, придется оформить заявление на перевыпуск и забрать новую карту уже в отделении банка либо получить с курьером. В качестве положительного момента этой непростой процедуры можно отметить только тот факт, что кешбэк, начисленный за покупки по неименной карте, автоматически перейдет на перевыпущенную карту.

Если не считать сложностей с оформлением, в остальном это стандартная дебетовая карта на базе платежной системы Masterсard.

Комиссии и лимиты

Как говорилось выше, выпуск, обслуживание и перевыпуск карты бесплатны в течение всего срока действия, а вот за совершение некоторых других операций предусмотрена комиссия. Разберем подробно, какие комиссии и лимиты действуют по «Кэшбэк карте» Райффайзенбанка.

Снять наличные

Бесплатно снимать наличные с карты можно в терминалах и банкоматах Райффайзенбанка и банков-партнеров, а также в кассах некоторых магазинов.

Так, без комиссии снять наличные и даже пополнить карточный счет на момент выхода этого материала можно в банкоматах банка «Открытие», Газпромбанка, Росбанка, Московского Кредитного Банка и УБРиР. Через банкоматы «Уралсиба», ЮниКредит Банка, Россельхозбанка и Энерготрансбанка доступна только опция бесплатного обналичивания.

По карте установлены лимиты на снятие наличных: не более 200 тыс. рублей в день и не более 1 млн рублей в месяц.

Держателям карт платежной системы Mastercard доступен сервис «Наличные с покупкой». Расплачиваясь картой в сети супермаркетов Billa, можно снять на кассе до 5 000 рублей.

Банк стимулирует клиентов пользоваться банкоматами: условия по снятию наличных довольно выгодные по сравнению с близкими по характеристикам картами.

Комиссия / лимиты по операциям снятия наличных по «Кэшбэк карте» и конкурирующим продуктам:

Способ выдачи / Карта

«Кэшбэк карта», Райффайзенбанк

«Тинькофф Блэк», Тинькофф Банк

Бесплатно / 200 тыс. руб. в день*

Бесплатно / 500 тыс. руб. в месяц;

при превышении бесплатного лимита — 2%, мин. 90 руб.

Бесплатно / 300 тыс. руб. в день, 1,2 млн руб. в месяц

Бесплатно / 200 тыс. руб. в день

Бесплатно / 100 тыс. руб. в месяц;

при сумме операции до 3 000 руб. и при превышении бесплатного лимита — 2%, мин. 90 руб.

Бесплатно / 300 тыс. руб. в день, 1,2 млн руб. в месяц

1%, мин. 299 руб. / 300 тыс. руб. в день, 1,2 млн руб. в месяц

1%, мин. 100 руб. / 200 тыс. руб. в день

0,7%, мин. 300 руб. / 200 тыс. руб. в день

До 199 999,99 руб. — 500 руб.;

от 200 тыс. руб. — 10%

1%, мин. 100 руб. / 200 тыс. руб. в день

* Здесь и далее указан максимальный лимит выдачи наличных в день.

За другие способы выдачи наличных предусмотрена комиссия:

Пополнить карту

Если использовать для пополнения карточного счета онлайн-сервисы Райффайзенбанка, перевод с карты любого банка будет бесплатным. Без комиссии можно положить на карту деньги и через кассы Райффайзенбанка, при условии, что сумма зачисления будет больше 30 тыс. рублей. За пополнение счета на меньшую сумму банк удержит 1% от операции, минимум 100 рублей.

Комиссия по операциям пополнения «Кэшбэк карты» и конкурирующих продуктов:

«Кэшбэк карта», Райффайзенбанк

«Тинькофф Блэк», Тинькофф Банк

До 30 тыс. руб. — 1%, мин. 100 руб.;

свыше 30 тыс. руб. — бесплатно

Бесплатно с использованием карты;

до 199 999,99 руб. — 500 руб.;

от 200 тыс. руб. — бесплатно

Наличными у партнеров

До 150 000 руб. за расчетный период — бесплатно;

на часть суммы сверх 150 000 руб. с учетом пополнений вклада — 2%

Перевести с карты

Бесплатно переводить деньги с помощью онлайн-сервисов банка можно между картами Райффайзенбанка, но за переводы на карты сторонних банков взимается процент:

Комиссии за перевод по «Кэшбэк карте» и конкурирующим продуктам:

«Кэшбэк карта», Райффайзенбанк

«Тинькофф Блэк», Тинькофф Банк

Через онлайн-сервисы по номеру телефона

До 100 тыс. руб. – бесплатно, свыше — 0,5%, макс. 750 руб.

Через онлайн-сервисы по реквизитам и на карты других банков

По номеру счета в рублях — бесплатно

По реквизитам — бесплатно

Лимиты по карте

Лимиты на расходные операции по карте довольно большие, но все же имеются:

Как мы видим, тарифы по карте вполне среднерыночные. В числе преимуществ использования «Кэшбэк карты» Райффайзенбанка — бесплатные выпуск и обслуживание и широкая партнерская сеть банкоматов, в числе минусов — комиссии за пополнение счета и за снятие наличных в кассах банка.

А теперь переходим к главному блюду.

Как начисляется кешбэк

Условия начисления вознаграждения по карте предельно просты, и в этом ее «фишка»: за все покупки, не относящиеся к квазикеш-операциям (снятие наличных, переводы на другие карты, электронные кошельки, оплата услуг и т. п.), банк возвращает 1,5%. Выплачивается вознаграждение и за покупки, совершенные за границей, — сумма операции пересчитывается в российские рубли по курсу банка, действующему на дату списания средств с карточного счета.

Отслеживать размер начисленного кешбэка удобно через приложение «Райффайзен-Онлайн» в разделе «История операций»: сумма начисленных за каждую покупку баллов отображается под суммой каждой операции. При этом фактическая выплата вознаграждения производится не в дату совершения покупки, а в период с 5-го по 10-е число следующего месяца.

В некоторых случаях начисление кешбэка может быть приостановлено. Так, вознаграждение не выплачивается, если у клиента есть просроченная задолженность перед банком или имеются законодательные ограничения на распоряжение средствами (арест счетов, обращение взыскания на денежные средства и т. д.).

Фиксированный кешбэк: плюсы и минусы

Безлимитный кэшбэк на все покупки для российских банков, действительно, редкость. Например, ЮниКредит Банк заявляет о нелимитированном и настраиваемом под конкретного клиента вознаграждении по дебетовой карте «Cash&Back». Да, максимальная сумма выплат не ограничена, однако, какую бы опцию не выбрал для себя пользователь, кэшбэк не начисляется при сумме покупок по карте до 10 тыс. рублей в месяц и падает до 1% при серьезных тратах или преобладающих расходах в одной из категорий.

Из стандартных карт с ограниченны кешбэком можно назвать «Кошелек» от АТБ, по которой начисляется 7% от расходов в избранной категории и 1% от прочих трат, но сумма максимального вознаграждения ограничена 25 000 баллов в месяц.

Небольшое фиксированное вознаграждение за все покупки предлагают и другие эмитенты, при этом большинство банков строго ограничивают предельную сумму ежемесячной выплаты или привязывают ее к общему обороту средств по счету.

По карте «Твой кэшбэк» Промсвязьбанка минимальное вознаграждение за все траты, не относящиеся к категориям повышенного кэшбэка, составляет 1%, однако ежемесячный размер начислений не может превышать 3 тыс. баллов в месяц.

Кэшбэк от 3% до 11% в зависимости от уровня карты начисляет БКС Банк. В самой легкой бесплатной версии «Лайт» вознаграждение 3% можно получить по одной из категорий на выбор: «Спорт и красота», «Рестораны и развлечения», «Фастфуд», «Такси и каршеринг», «Авто». Для начисления кэшбэка надо тратить по карте не менее 5000 рублей в месяц, причем расходы по избранной категории не должны превышать половину от суммы всех покупок. Максимальный кэшбэк в месяц — 5000 рублей. В картах статусом выше ставка кэшбэка и размер максимальной выплаты больше, но вместе с ними растут и требования к ежемесячному обороту, плюс добавляется плата за обслуживание карты. В самой премиальной версии «Ультра», стоимостью 12 тыс. руб. в месяц, максимальный кэшбэк 11% также выплачивается по одной из категорий на выбор (выбора предоставляется больше), расходы по которой не должны превышать 50% от оборота по карте, но размер вознаграждения не лимитирован.

Карты с кэшбэком на все покупки есть и у банка «Солидарность». По карте UnionPay Gold начисляется кэшбэк 5%, однако в месяц можно получить не более 5 000 рублей и необходимо совершить не менее 15 покупок.

Продукты с похожими бонусными программами есть и у других банков, но их всех объединяет одно ограничение — лимит на размер ежемесячного вознаграждения.

«Кэшбэк карта» Райффайзенбанка таких лимитов не имеет, и теоретически держатель карты может рассчитывать на ежемесячный кэшбэк в неограниченном размере. Насколько же оправданно это ожидание на практике? Посчитаем.

Поскольку фиксированная ставка кэшбэка по карте Райффайзенбанка составляет 1,5%, чтобы получить хотя бы 1 500 рублей вознаграждения, надо совершить покупок на 100 тыс. рублей в месяц, а чтобы вернуть, например, 5 000 рублей (максимально возможный кэшбэк в большинстве банков), придется в месяц потратить не менее 333 тыс. рублей.

Кому подойдет

«Кэшбэк карта» Райффайзенбанка интересна двумя особенностями: отсутствием ограничений на размер вознаграждения и прозрачными условиями начисления кешбэка.

Эта карта станет хорошим выбором, если вы:

Юлия КРИВОШЕЕВА для Banki.ru

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Дебетовые карты с бонусами и скидками

Совершайте выгодные покупки с картами Райффайзенбанка и получайте скидки от партнеров программы Скидки для вас.

бесплатные уведомления об операциях и

страхование в поездке

за каждые 100 рублей, потраченные по карте

пользуйтесь несгораемыми милями

стоимость билета за мили

кэшбэк за все покупки

карта для первых финансов

пополнение с других карт

страхование для всей семьи в путешествиях

карты можно открыть в рублях, долларах или евро

выделенная телефонная линия

страхование в путешествиях

бесплатная карта Priority Pass

выдача наличных за рубежом

пополнение с карт других банков

скидки и кэшбэк у партнеров банка

обслуживание в год

пополнение с карт других банков

скидки и кэшбэк у партнеров банка

обслуживание в месяц

за каждые 40 рублей

начислим в ваш день рождения

стоимость билета за мили

скидки и специальные предложения

без комиссии снятие наличных в банкоматах банка и партнеров

баллами за покупки в ЛЕНТЕ

скидка на все товары в ЛЕНТЕ

обслуживание и пополнение карты

Как начать получать бонусы?

Программы по начислению бонусов, предусмотренные условиями вашей дебетовой карты, начинают действовать сразу после ее активации.

Как пользоваться бонусами?

Это зависит от типа бонусов.

Кто может получить скидки?

К программе Скидки для вас автоматически подключены все дебетовые карты Райффайзенбанка. Вы можете делать покупки, оплачивать услуги со скидкой сразу после активации карты.

Как и где получить скидку?

Дополнительные скидки получают владельцы карт Mastercard и Visa в рамках программы привилегий самих платежных систем. Перечень партнеров смотрите в описании карт и на сайтах Mastercard и Visa. Чтобы открыть карту, заполните ниже.

Карта ВСЁ СРАЗУ от Райффайзенбанка: 5% кэшбэк на все покупки

В сегодняшней статье мы подробно рассмотрим карточку #ВСЁСРАЗУ «Райффайзенбанка», по которой можно получить 5% кэшбэка за все покупки.

Реклама по телевизору обещает, что карта «Райффайзенбанка» избавит нас от необходимости держать несколько карт других банков для покупок в различных категориях.

Кредитный вариант карты «ВСЁ СРАЗУ» появился ещё в мае 2016, поэтому уже можно подводить некоторые итоги на основе полугодового опыта использования карточки первыми клиентами. Дебетовка стала доступна к оформлению с декабря 2016 года.

Программа лояльности у этих карт в первый год практически не отличается. В статье будет рассмотрена кредитка и дебетовка одновременно.

Итак, вот как выглядит карта #ВСЁСРАЗУ на сайте банка:

UPD: 14.12.2020

Карты «ВСЁ СРАЗУ» новым клиентам больше не выдаются, кредитки превратились в карту «Кэшбэк», ранее выданные дебетовки «ВСЁ СРАЗУ» продолжают работать.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов 🙂

Храни Деньги! рекомендует:

Карта ВСЁ СРАЗУ. Достоинства

1 Стоимость выпуска и обслуживания.

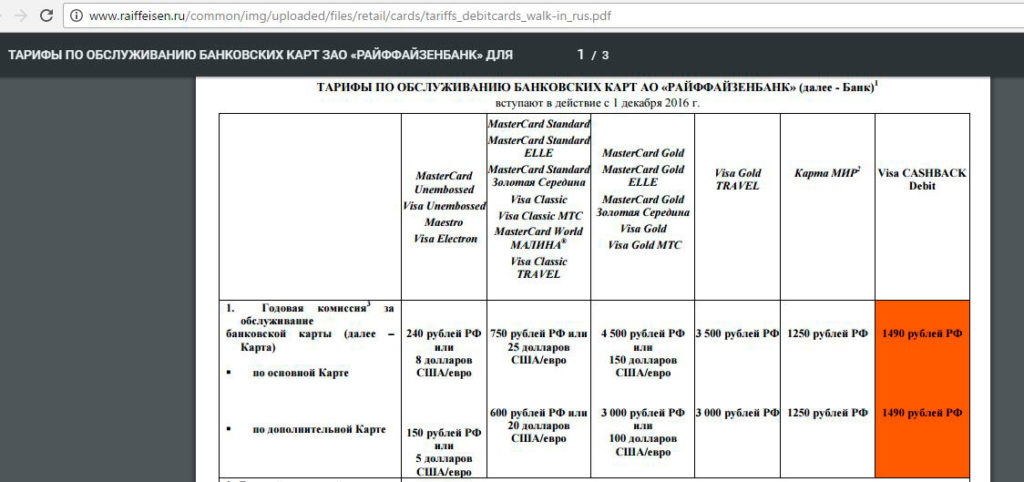

Годовая стоимость обслуживания дебетовки «ВСЁ СРАЗУ», которая именуется в тарифах как Visa Cashback Debit, стоит 1490 руб. (допка также стоит 1490 руб.):

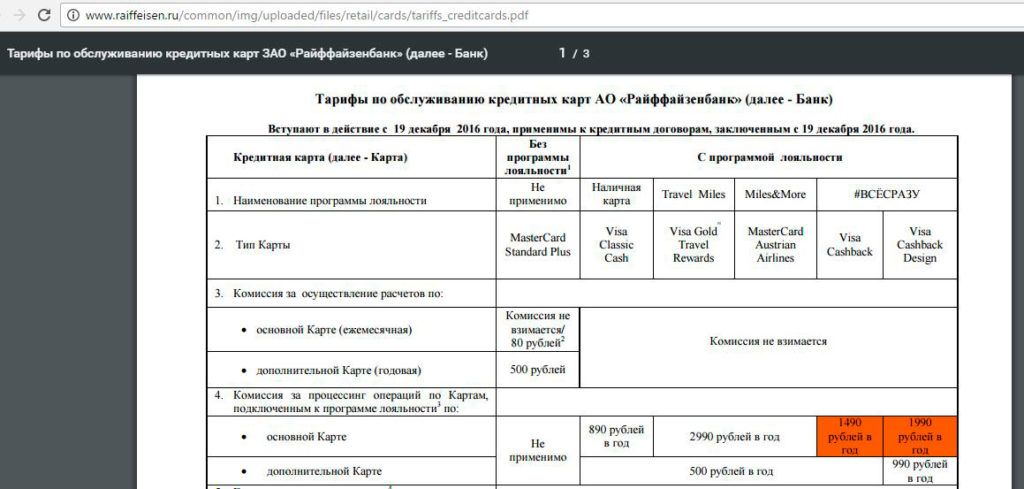

Кредитка Visa Cashback тоже стоит 1490 руб. в год (допка 500 рублей), однако есть ещё вариант карты с индивидуальным дизайном Visa Cashback Design за 1990 руб. в год. Чтобы сэкономить время, заявку на кредитку можно оставить онлайн, во многих городах реализована бесплатная доставка карты.

Каких-то дополнительных платных пакетов к карточкам «ВСЁ СРАЗУ» оформлять не нужно. Подать заявку на кредитку можно на сайте «Райффайзенбанка».

Оба варианта оснащены чипом, имеют технологию бесконтактных платежей PayWave и поддерживают функцию 3D-Secure для совершения безопасных платежей в сети интернет.

Карточки могут быть как неименными и моментальными (если не терпится начать использование), так и именными.

UPD: 16.03.2020

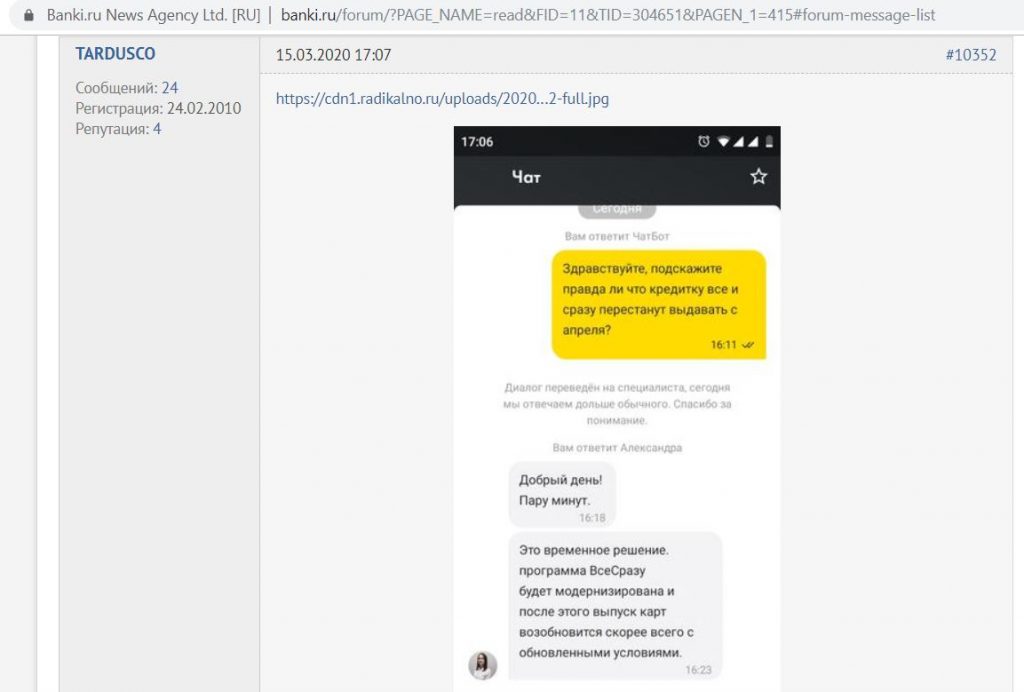

Ходят слухи, что кредитки «Райффайзенбанка» «ВСЁ СРАЗУ» с апреля перестанут выдавать. В чате поддержки говорят, что бонусная программа будет модернизирована, а выпуск карт возобновится с обновленными условиями…

Про дебетовки «ВСЁ СРАЗУ» пока такой информации нет.

UPD: 28.07.2020

В чате поддержки «Райффайзенбанка» пишут, что бонусная программа по кредитной карте «ВСЁ СРАЗУ» завершится 30.11.2020, после чего карта превратится в кредитку «Кэшбэк».

Если к этому моменту останутся баллы и не будет дебетовой карты «ВСЁ СРАЗУ» (по которой бонусная программа сохраняется), то накопленные баллы сгорят.

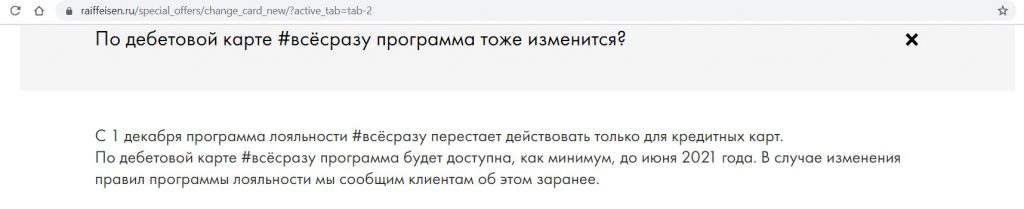

UPD: 14.10.2020

Бонусную программу по дебетовой карте «ВСЁ СРАЗУ» банк обещает сохранить минимум до июня 2021 года:

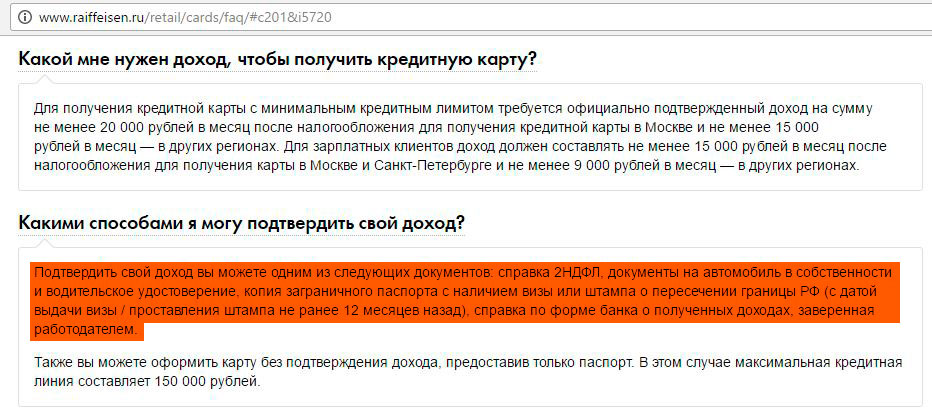

2 Требования к держателю для оформления карты.

Для получения дебетовки каких-то особых требований не предъявляется, а вот для кредитки потребуется подтверждать свой доход, причём в «Райфе» подтвердить доход можно не только справкой 2НДФЛ или по форме банка, но и загранпаспортом с отметкой о пересечении границы, или документами на автомобиль в собственности и правами:

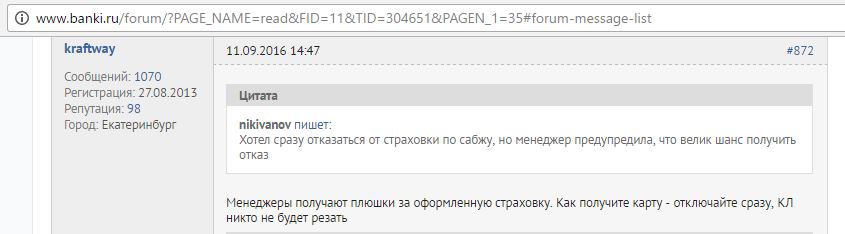

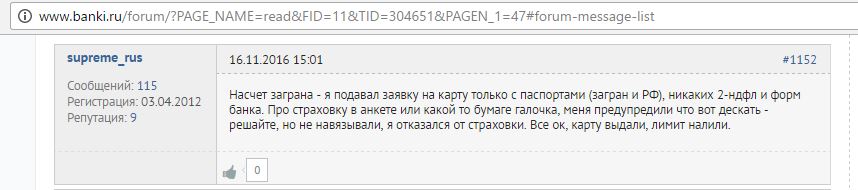

При оформлении кредитной карты автоматом подключают страховку. Менеджеры заявляют клиентам, что, в случае отказа от страховки, карту, скорее всего, не выдадут.

Страховку можно отключить после получения карты, а можно и сразу отказаться:

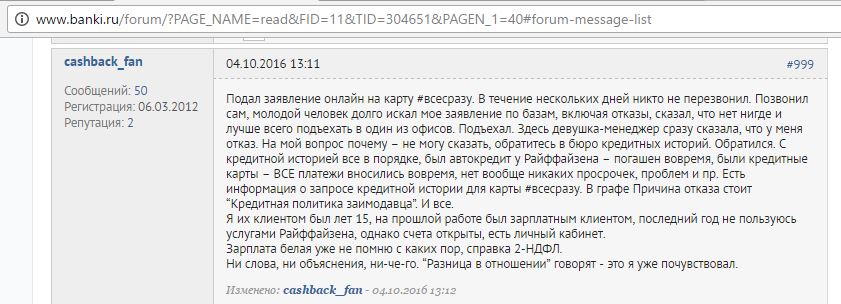

Как и в любом банке, есть отзывы клиентов, которым несмотря на предоставление всех справок, наличие хорошей кредитной истории и т.д. всё равно приходит отказ в кредитке. Тут как повезёт, нужно пробовать.

3 Бонусная программа.

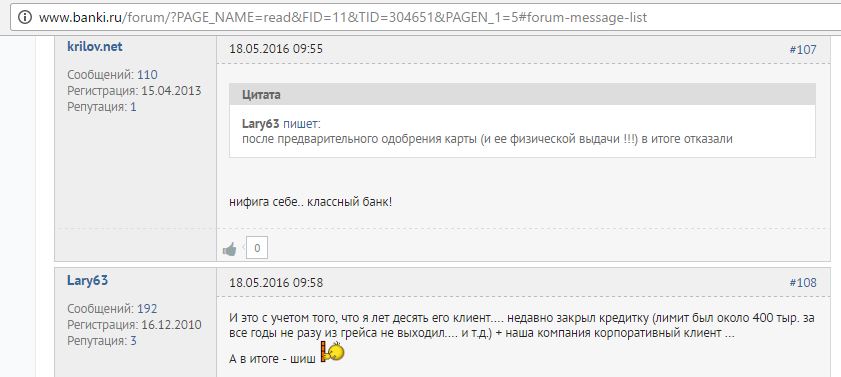

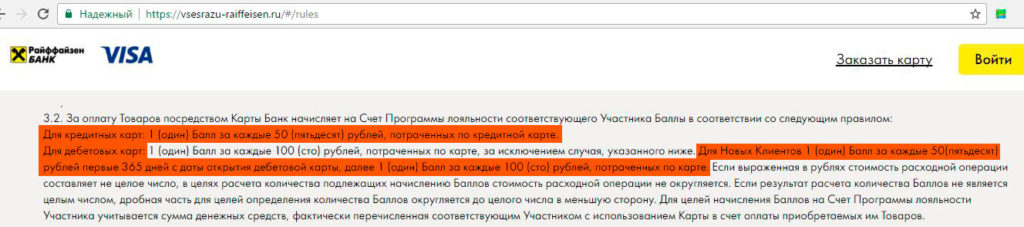

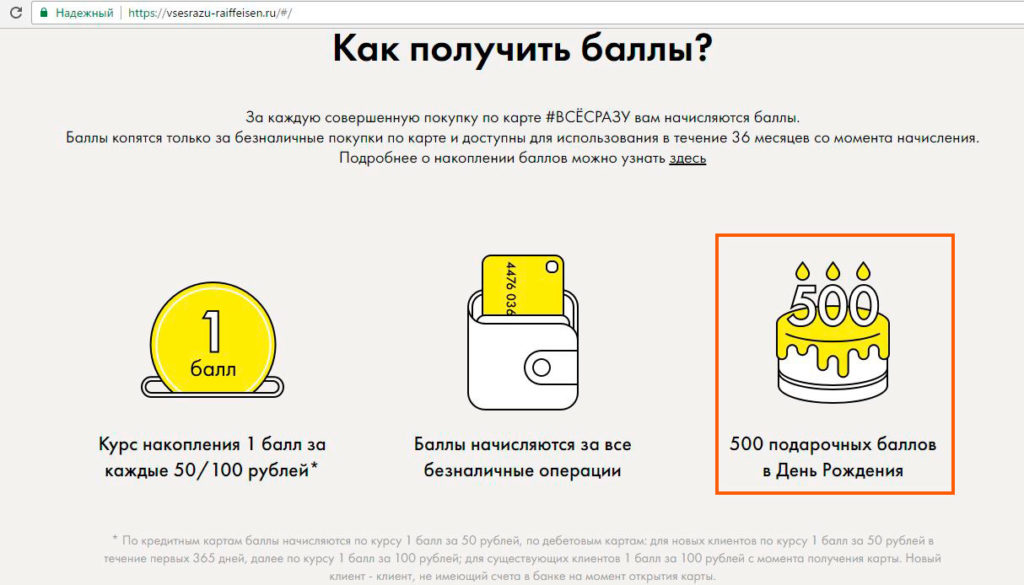

При оплате товаров и услуг кредитной картой «ВСЁ СРАЗУ» за каждые 50 рублей начисляется 1 балл, по дебетовке начисляется 1 балл за 50 рублей только для новых клиентов первые 365 дней с даты открытия карты. Со второго года по дебетовке положен 1 балл за каждые 100 руб. Округление происходит не в пользу клиента, например, за покупку в 99 рублей по кредитке положен 1 балл. Данное округление становится менее заметным по мере увеличения стоимости покупки. За количеством накопленных баллов можно следить в личном кабинете бонусной программы.

Можно сделать вывод, что оформлять дебетовую карту #ВСЁСРАЗУ, являясь действующим клиентом «Райфа», не очень выгодно. Так что если нужна дебетовка, то нужно сначала закрыть все счета в «Райфе» и прийти за картой как новый клиент. Правда, в этом случае на акцию с бесплатным первым годом обслуживания уже не успеть, поскольку карточные счета в «Райфе» закрываются спустя 45 дней с момента подачи заявления.

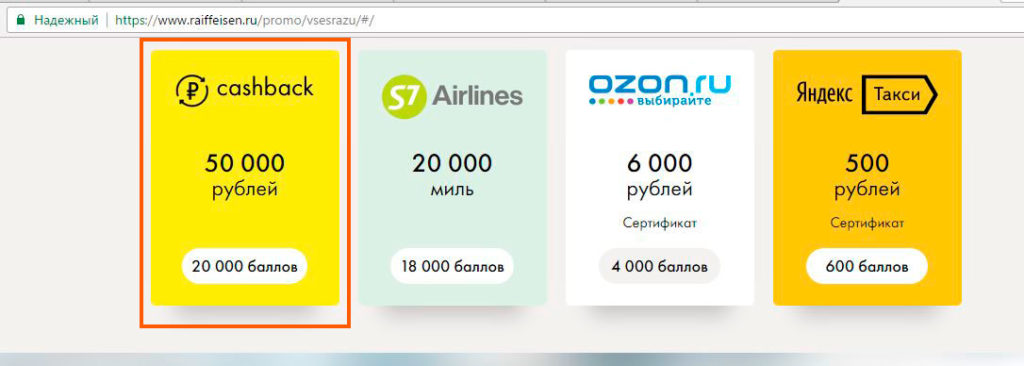

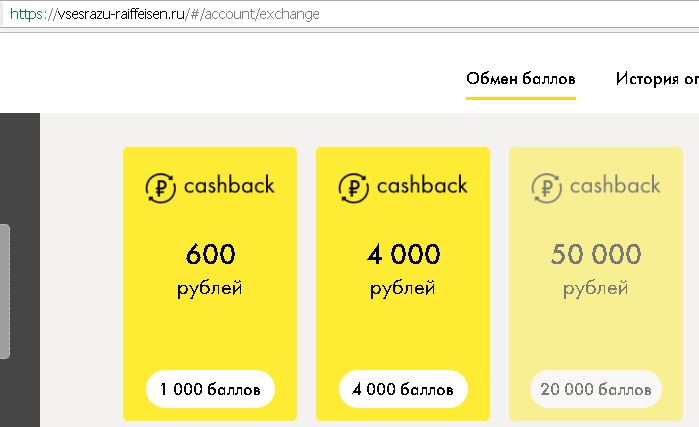

Обменять баллы можно на сертификаты партнёров (S7 Airlines, Ozon, Яндекс Такси), а можно и на рубли. Самый выгодный сертификат стоит 20 000 баллов, за него дадут 50 000 руб. И именно обмен баллов на данный сертификат и даст нам желаемый кэшбэк в 5% на все покупки:

Путём нехитрых математических действий можно подсчитать, что кэшбэк 5% баллами удастся превратить в реальные деньги при достижении порога трат минимум в 1 млн руб. (на самом деле чуть больше, из-за округления баллов не в пользу клиента при начислении). Поэтому клиенты уже прозвали данную карточку «Райфа» «ВСЁ НЕ СРАЗУ» или «НЕ ВСЁ СРАЗУ».

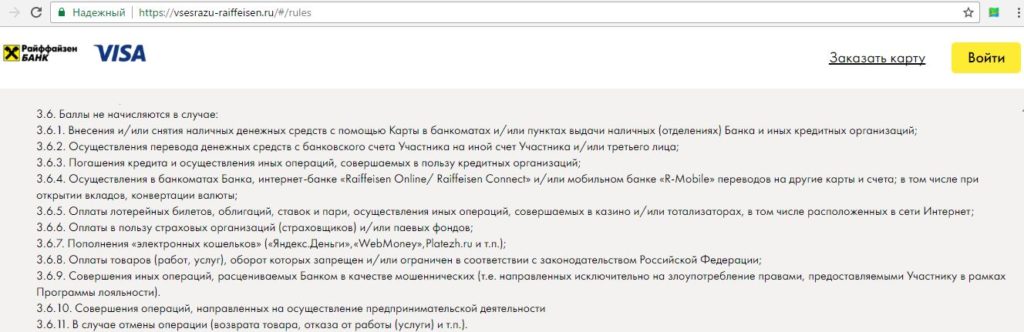

Сумма трат кажется очень большой, однако «Райф» наливает кашу практически за всё, можно получить 5% кэшбэка за оплату мобильной связи, услуг ЖКХ, налогов и штрафов, разве что за оплату страховок каша не положена (UPD: 12.05.2018: с 24.05.2018 «Райф» наливает кашу и за оплату страховок). Список исключений у «Райффайзенбанка» очень короткий:

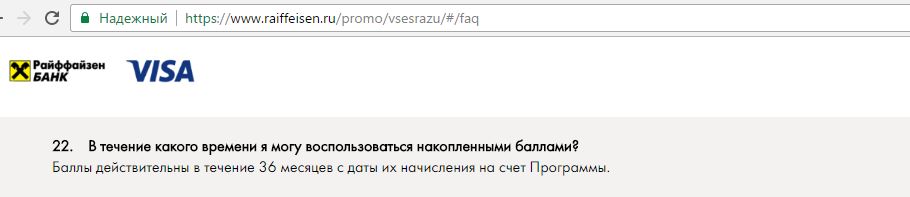

Срок действия баллов составляет 36 месяцев:

Однако мы помним, что по дебетовке со второго года будет начисляться 1 балл уже за 100 руб., а не за 50, т.е. кэшбэк при самом благоприятном варианте уже будет составлять 2,5%. Так что если кредитка позволяет копить баллы три года при кэшбэке в 5%, то, оформляя дебетовку, нужно быть уверенным, что планка трат в 1 млн рублей вам покорится за 1 год, иначе это будет не так выгодно.

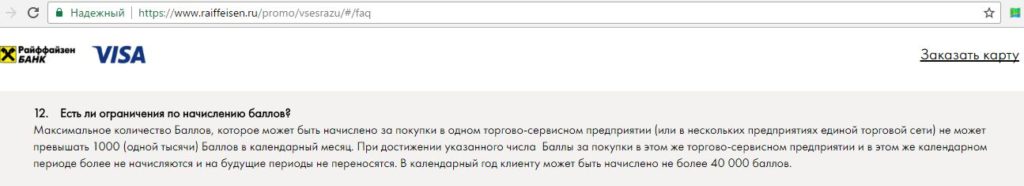

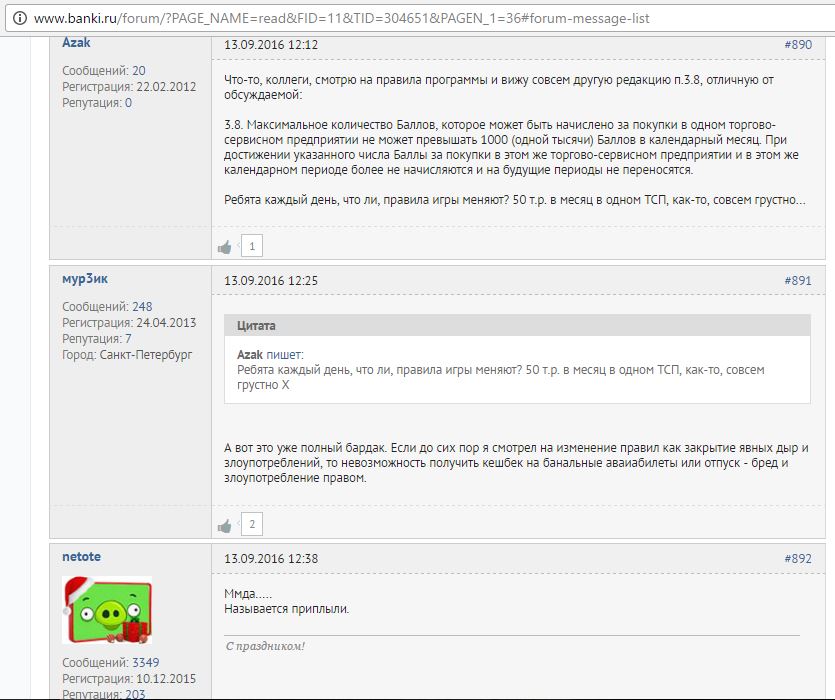

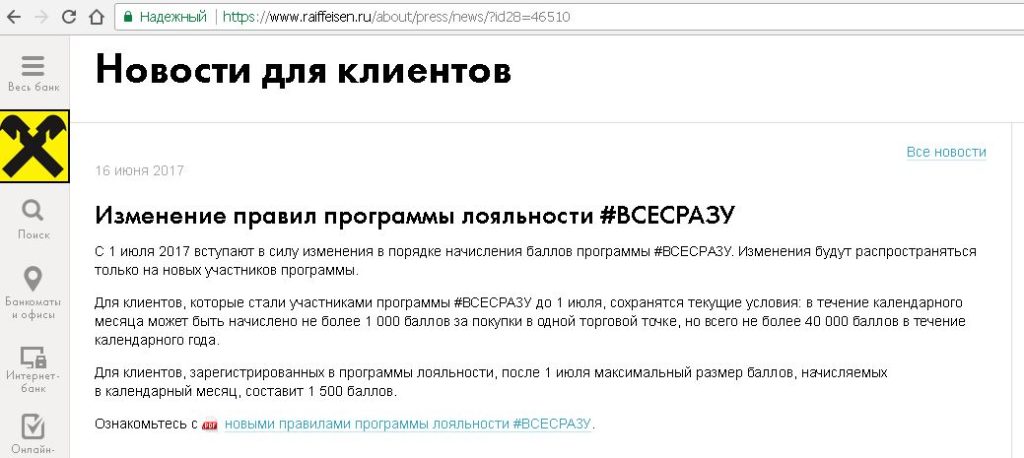

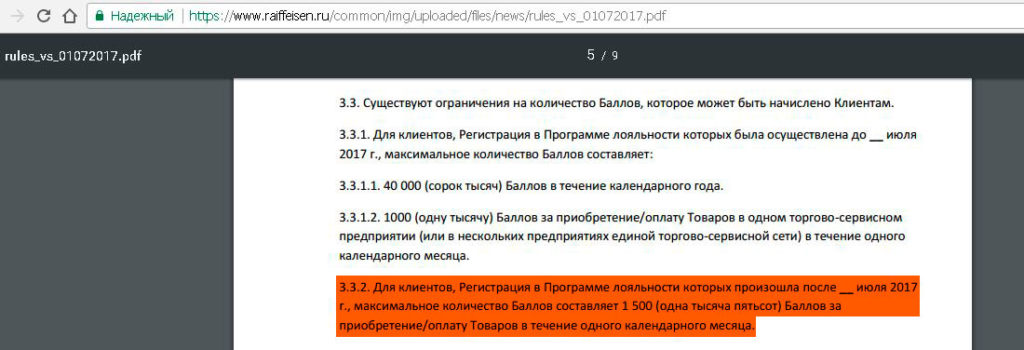

Какого-то общего месячного лимита в начислении баллов по карточке «ВСЁ СРАЗУ» нет, есть только годовой максимум в 40 000 баллов, а также ограничение в 1000 баллов/месяц за покупки в одном ТСП (или в разных магазинах одной сети):

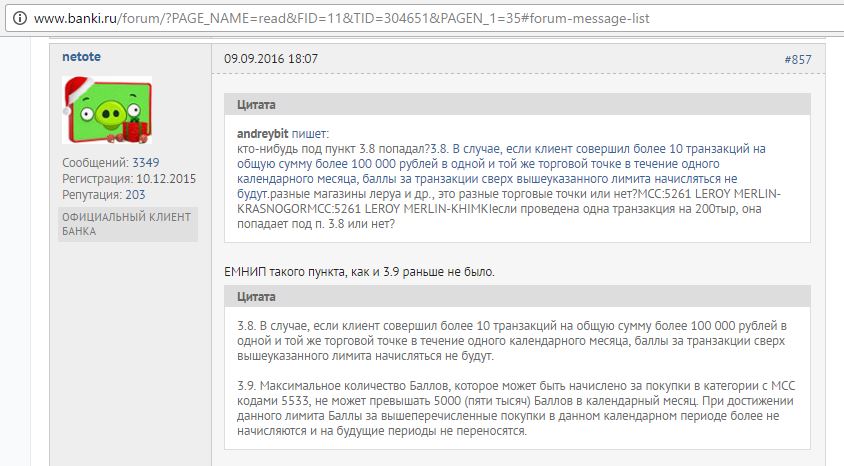

Ограничение в начислении максимума в 1000 баллов за покупки в одном ТСП (столько баллов дадут за покупку в 50 000 руб.) делает карточку «Райфа» не особо полезной при оплате крупных покупок. Стоит отметить, что данного ограничения в первоначальных условиях программы лояльности не было. Вообще, бонусная программа менялась уже два раза. Сначала ввели ограничение на 100 000 руб. в одном ТСП, и максимальное начисление в 5000 баллов за MCC 5533 (Автозапчасти и аксессуары):

Через неделю программу лояльности ещё раз изменили, убрав прошлые новшества, и введя ограничение в 1000 баллов в одном ТСП за месяц:

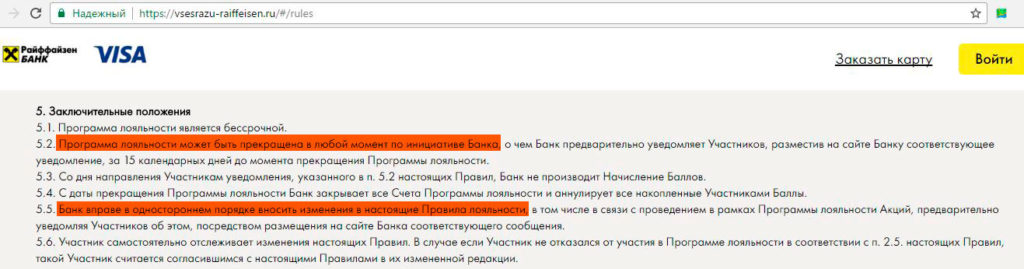

Естественно, возможность изменения банком программы лояльности в одностороннем порядке совсем не радует, поскольку за тот промежуток времени, пока удастся освоить 1 млн рублей, программа может стать совсем невыгодной или вовсе испариться.

Право менять программу лояльности или отменить ее «Райф», конечно же, прописал в своих условиях участия в программе:

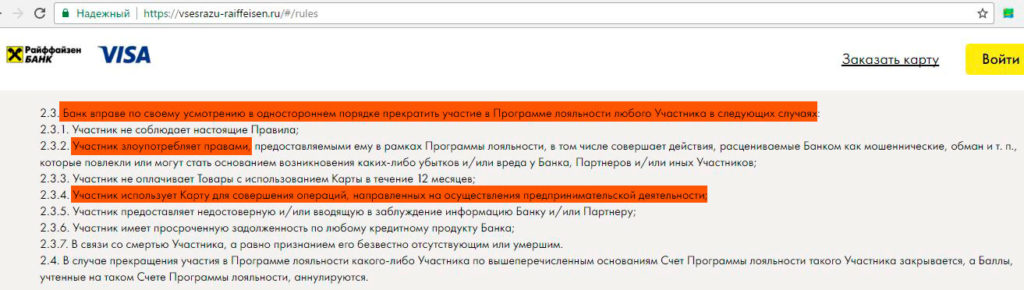

В правилах бонусной программы есть некоторые размытые формулировки, которые могут отпугнуть от получения карточки «ВСЁ СРАЗУ». «Райф» может не выплатить кэшбэк и не обменять его на рубли, если посчитает, что вы злоупотребляете правами и обманываете банк, или используете карту для предпринимательской деятельности:

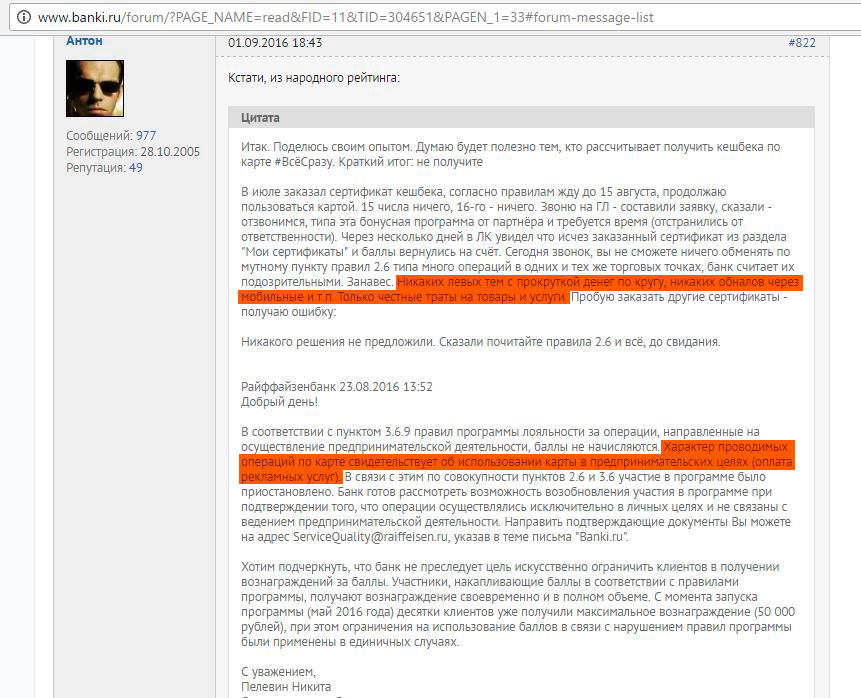

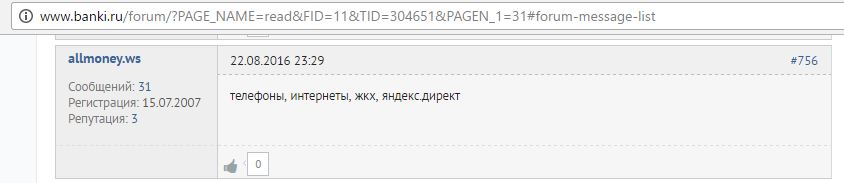

Вот отзыв клиента, которого «Райф» отлучил от программы лояльности за подозрение в предпринимательской деятельности (из-за оплаты рекламных услуг). По мнению клиента, все траты были честными, накруток не было:

Правда, под «честными тратами» у клиента подразумевалась оплата телефона, интернета, ЖКХ, Яндекс Директ. И учитывая, что клиент подал заявление на сертификат уже в июле, а карточку начали выдавать с середины мая, то эти честные траты составили 1 млн рублей за 2 месяца:

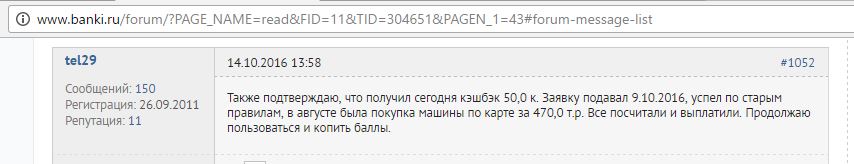

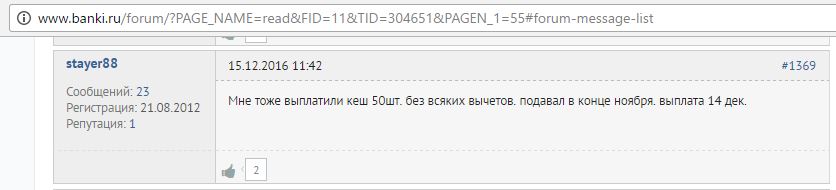

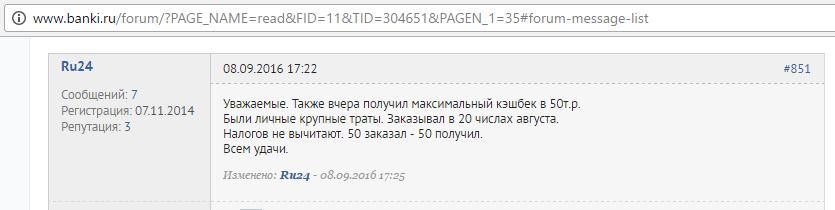

Вот отзывы клиентов, которые уже успели накопить 20 000 баллов (т.е. совершить минимум 1 млн трат по карте) и получили заветный денежный кэшбэк в 5%:

«Райф» обещает подарить 500 баллов на день рождения:

Учитывая, что за 20 000 баллов положено 50 000 руб., значит 500 баллов соответствует 1250 руб. Таким образом, данный подарок практически отбивает стоимость годового обслуживания по карте.

UPD: 18.06.2017

Оформить карточку «ВСЁ СРАЗУ» с 5% кэшбэком на всё со старыми лимитами начисления баллов (40000 баллов в год и не больше 1000 баллов в одном ТСП в месяц) можно только до 1 июля 2017. Для новых клиентов с 1 июля условия заметно ухудшаются, месячный лимит начисления баллов во всех ТСП будет ограничен 1500 баллами, т.е. тратить больше 75 000 руб./мес. по карточке «ВСЁ СРАЗУ» будет бессмысленно. Для старых клиентов условия не поменяются:

UPD: 17.11.2017

Многие не оформляют карту «ВСЁ СРАЗУ» «Райффайзенбанка» из-за того, что совершение покупок на 1 млн. руб. для получения 5% кэшбэка – это очень высокий оборот трат. К тому же с вводом ограничения по максимальному количеству баллов за месяц (1500 баллов) оформление дебетовки стало совсем непривлекательным, т.к. повышенные баллы (1 балл за каждые 50 руб.) положены новым клиентам только в первый год владения карточкой.

Однако у «Райфа» есть и другие сертификаты, на которые можно обменять бонусные баллы (а не только сертификат в 50 000 руб. за 20 000 баллов), для них нужно совершить гораздо меньшее количество покупок.

Эффективный кэшбэк будет, конечно, меньше 5%. Однако «Райф» даёт кашу практически за всё (в том числе за налоги, штрафы, коммуналку, мобильную связь, и т.д.), так что всё равно получается выгоднее многих карточек других банков.

● 4000 баллов можно обменять на сертификат в 4000 руб. Это эквивалентно кэшбэку в 2% при тратах в 200 000 руб.

● 600 баллов можно обменять на сертификат Яндекс.Такси на 500 руб. Это эквивалентно кэшбэку в 1,67% при тратах в 30 000 руб.

● 2000 баллов можно обменять на сертификат в 2000 руб. на Озоне. Это эквивалентно кэшбэку в 2% при тратах в 100 000 руб.

● 4000 баллов можно обменять на сертификат в 6000 руб. на Озоне. Это эквивалентно кэшбэку в 3% при тратах в 200 000 руб.

UPD: 20.12.2017

С 01.01.2018 «Райффайзенбанк» значительно ухудшает свою бонусную программу по карточке «ВСЁ СРАЗУ». Максимальное количество баллов, которое может быть начислено за покупки в течение одного календарного месяца, для всех клиентов будет составлять 1000 баллов:

Таким образом, для накопления 20000 баллов, которые можно обменять на 50 000 руб. потребуется копить минимум 20 месяцев.

На день рождения «Райф» теперь подкинет только 300 баллов (было 500):

Небольшим утешением будут 200 баллов на Новый Год:

Для карт, открытых после 01.01.18, за совершение расходных операций на 5000 руб. будут начислены приветственные 300 баллов:

UPD: 14.10.2020

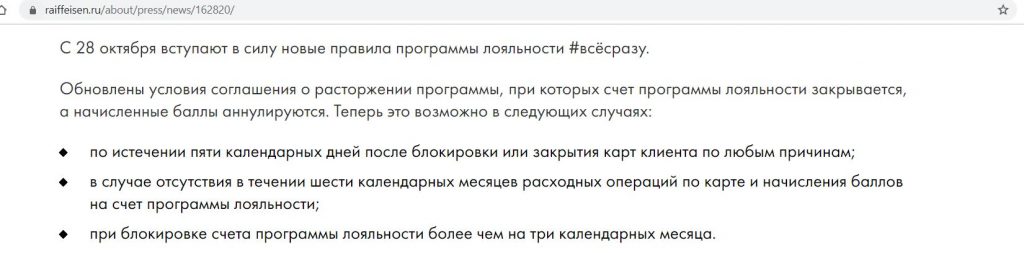

С 28 октября «Райффайзенбанк» вносит изменения в программу лояльности по картам «ВСЁ СРАЗУ»:

Теперь бонусная программа отключится, а накопленные баллы аннулируются по истечении 5 календарных дней после блокировки или закрытия всех карт клиента по любым причинам, либо при отсутствии в течение 6 месяцев хотя бы одной расходной операции с начислением баллов, либо при блокировке бонусного счета более, чем на 3 месяца:

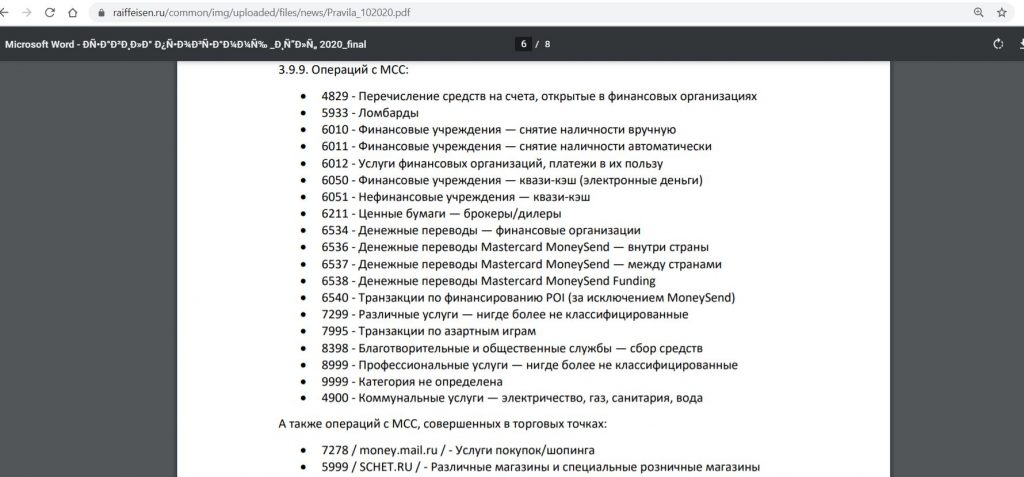

Расширился список операций, за который кэшбэк больше не будет положен. Самое неприятное – это выпиливание МСС 4900 (оплата коммунальных услуг), за мобильную связь, страховки, налоги кэшбэк пока сохраняется:

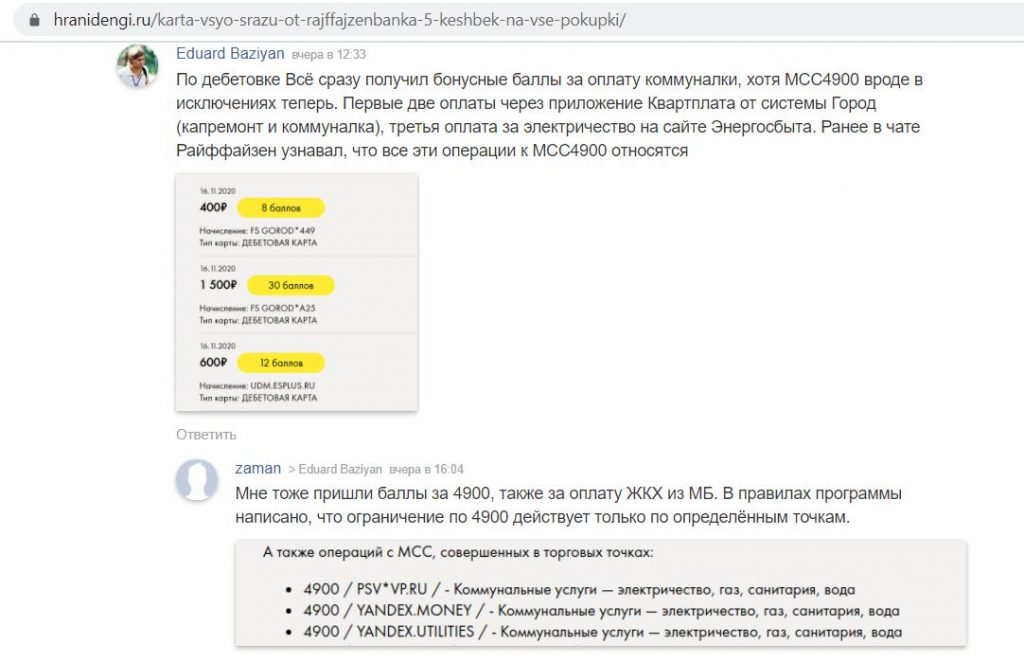

UPD: 23.11.2020

В текущей версии бонусной программы по карте «ВCЁ СРАЗУ» в списке исключений находится не вся коммуналка с МСС 4900, а только три мерчанта с этим кодом: PSV*VP.RU, YANDEX.MONEY, YANDEX.UTILITIES. При оплате коммунальных услуг с помощью других сервисов (например, через мобильное приложение «Квартплата+» или через интернет-банк самого «Райффайзенбанка») кэшбэк по-прежнему есть.

Вот актуальный список исключений для кэшбэка: