Самозанятый это как официально

Как стать самозанятым в 2021 году?

В 2017 году появился новый термин — самозанятые граждане. Эти удивительные люди могут не открывать ИП, но при этом оказывать услуги другим физическим и даже юридическим лицам. Давайте разберемся, что это за люди, что это им дает и как это вообще работает.

Кто такой самозанятый?

Это лица, которые не имеют своего работодателя и начальства. У них нет наемных работников или руководителей, они трудятся самостоятельно. Они занимаются мелкой торговлей или оказывают услуги населению и компаниям любого размера.

Эти люди занимаются профессиональной деятельностью, от которой получают доходы и платят налоги государству. Видов такой деятельности много. Вот некоторые виды деятельности самозанятым:

Если в 2017 году это начиналось, как эксперимент, то к середине октября 2020 года налоговый режим для самозанятых стал действовать по всей стране. Раньше люди искали информацию, в каких регионах можно стать самозанятым, нужно было иметь хотя бы одного клиента из регионов, где действует этот режим. А теперь это возможно в любом регионе страны и даже некоторым людям из других стран.

Стать самозанятым может любое физическое лицо и даже индивидуальный предприниматель, если он решил поменять свой статус и перейти на другой налоговый режим.

Как это работает?

Все настроено максимально просто. Сначала человек скачивает приложение и проходит регистрацию в нем в качестве самозанятого. В конце регистрации он получает сообщение о том, что он успешно стал самозанятым. Все остальные действия он выполняет через приложение «Мой налог». Не нужно никуда ехать и ничего сложного делать. Никаких заявлений, очередей и визитов в налоговую. Просто приложение, в котором теперь отмечать доходы и выплачивать налоги.

Процесс работы тоже прост:

Что это дает?

Создание режима самозанятых несет в себе множество плюсов:

Кроме того, многие компании охотнее работают с самозанятыми, потому что в этом случае снижается их налоговая нагрузка. Работать с самозанятыми им выгоднее и проще.

Самозанятому не нужен расчетный счет, не придется предоставлять налоговую деклараацию, не требуется касса, можно совмещать с основной работой.

Кто может стать?

Стать самозанятым гражданином может любое лицо, которое ведет деятельность на территории РФ. Также могут стать самозанятыми иностранные граждане из Беларуси, Киргизии, Казахстана и Армении, если у них в России есть клиенты. Им разрешается менять налоговый режим на тех же условиям, что и гражданам РФ.

Начиная с октября 2020 года, стать самозанятым можно в любом регионе страны.

С какого возраста

Самозанятым может стать любой гражданин как в возрасте от 18 лет, так и в период с 14 до 18 лет, если он выполняет одно из условий и не является ИП.

Кто может стать самозанятым в 14-18 лет:

Как принимать платежи?

Принимать платежи самозанятый может на любую карту, которая у него есть. Можно получать деньги от клиентов даже на карту, куда приходит зарплата с основной работы.

Многие банки на данный момент предлагают открыть у них счет, чтобы быть самозанятым. На самом деле это не связанные понятия. Расчетный счет понадобится при работе с определенными компаниями. Если физлицо планирует просто собирать давать уроки игры на скрипке или продавать торты собственного изготовления обычным гражданам, то ему такой счет не понадобится.

Как стать самозанятым?

Давайте разберемся, как стать самозанятым через Госуслуги и приведем пошаговую инструкцию.

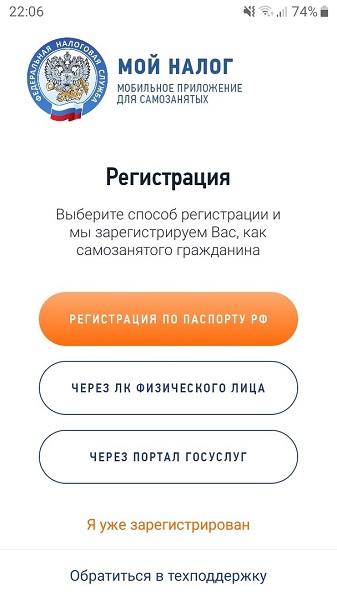

Это самый простой способ. После того, как приложение «Мой налог» будет установлено на мобильный телефон, в него нужно войти. Откроется окно, в котором нужно выбрать способ регистрации и авторизации. Через портал «Госуслуг» это последний, но самый быстрый и простой среди них.

Нужно просто нажать на него. Затем понадобится ввести стандартные данные, которые обычно вводятся при входе на сайт «Госуслуги» — СНИЛС или номер мобильного телефона и пароль.

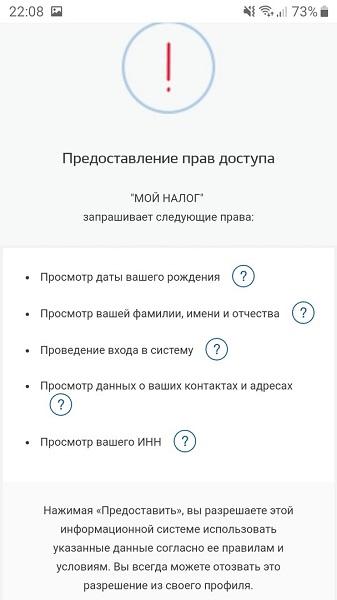

Дальше регистрация будет полуавтоматической. После подтверждения собственных данных, мобильного телефона и согласия с условиями регистрации, гражданин будет сразу же поставлен на учет как самозанятый.

Плюсы и минусы

С момента появления нового налогового режима у него есть сторонники и противники, ведь отрицательные стороны есть у всего. Давайте подробнее разберемся, в чем особенности этого метода работы.

В чем достоинства самозанятости:

Налог для самозанятых: как он работает и сколько надо платить

С 1 января 2019 года в России появился новый налоговый режим — налог на профессиональный доход, НПД. Это льготный налоговый режим, который поможет без особых хлопот легализовать бизнес и подработки, уменьшить суету с оформлением и сэкономить на налогах.

Расскажем, как это работает, что с ним непонятного, в чем выгода и опасности.

Этот разбор вышел в трех частях: в этой части ответили на общие вопросы, во второй рассказали о налоговом вычете, а в третьей обсудили сложные вопросы.

Налог для самозанятых: что это такое?

Что это за налог

По документам это «налог на профессиональный доход», в народе — «налог для самозанятых». Это новая сущность, не похожая ни на один из существующих или применяемых раньше налоговых режимов.

Новый налог появился с 2019 года. Тогда он действовал только в четырех регионах, а с 2020 года заработал уже в 23 регионах. С 1 июля 2020 года все остальные регионы России вводят у себя этот налоговый режим самостоятельно.

В чем суть налога на профессиональный доход

Проще всего объяснить на примере. Представьте, что есть сантехник Григорий.

Допустим, в год Григорий зарабатывает 360 тысяч рублей, за которые обязан отчитаться и заплатить 46 800 Р налога на доходы физических лиц. Он их, конечно, не платит. Он чинит кран.

«Ладно», — говорит Григорий.

А еще этот налог отменяет страховые взносы. Не заменяет, а именно отменяет, но этого еще коснемся.

Кто считается самозанятым для этого налога

Налог на профессиональный доход могут платить:

Вот еще важные условия:

Этот режим можно применять для написания текстов, создания сайтов, перевозки грузов, ремонта квартир, стрижки на дому, выпечки тортов на заказ, выгула животных за деньги и чего угодно еще, если соблюдаются все условия. Еще этот режим подходит для тех, кто сдает квартиры. Если перейти на НПД, можно платить меньше.

Кто не может перейти на этот режим

В каких регионах проводится эксперимент с налогом для самозанятых

В 2019 году НПД был доступен ИП и физлицам только в четырех регионах РФ: Москве, Московской и Калужской области и Республике Татарстан.

С 2020 года территорию действия эксперимента распространили еще на 19 регионов. С 1 июля 2020 года все остальные регионы страны могут ввести режим самозанятости у себя. Для этого они издают собственные региональные законы.

Чтобы применять режим, нужно работать и зарегистрироваться в одном из этих регионов:

C июля 2020 года этот перечень дополняется.

Ставки налога для самозанятых

Налог на профессиональный доход можно платить по таким ставкам:

4% — если принимаете деньги от физлиц;

6% — если оплата приходит от ИП и компаний.

Один и тот же человек может принимать деньги и от людей, и от фирм. Просто налог с каждого поступления будет начисляться по разным ставкам.

В 2020 году всем плательщикам налога на профессиональный доход возвращают деньги, которые они заплатили за 2019 год. Это мера господдержки из-за пандемии коронавируса. Налог вернется даже тем, кто уже не является самозанятым, но в 2019 году им был. Главное условие — в приложении «Мой налог» должна быть привязана карта. Подробнее об этом мы написали в другой статье Т—Ж.

С каких доходов платить налог

Налог на профессиональный доход нужно платить со всех доходов, которые поступают именно в рамках профессиональной деятельности. Не со всех поступлений на карту, не со всех переводов, а только с выручки от клиента. Никаких автоматических слежек за вашими переводами, никаких списаний и комиссий закон не предусматривает.

Плата за маникюр, логотип или наем квартиры облагается этим налогом.

Перевод от мамы, зарплата на работе или заем от друга — не облагаются этим налогом.

Какие доходы не попадают под спецрежим

Вот список доходов, которые могут поступать на ту же карту, но с них нельзя платить налог на профессиональный доход:

В таких случаях нужно платить другие налоги или работать на других режимах. Налог на профессиональный доход не подойдет. Даже если зарегистрироваться, налоговая обнаружит несоответствие и аннулирует регистрацию.

Лимит по доходам

Налог на профессиональный доход можно платить только тем, у кого доход не больше 2,4 млн рублей в год. Это примерно 200 тысяч рублей в месяц, но сумма дохода в месяц не имеет значения — отдельных ограничений именно по ежемесячному доходу нет. Можно в январе получить 20 тысяч, в феврале ничего, а в марте — 400 тысяч.

Пока доход с начала календарного года не превысил 2,4 млн рублей, можно применять новый режим.

Но если в каком-то месяце доход с начала года оказался больше 2,4 млн рублей, например 2,5 млн, то всё — применять режим больше нельзя. Налоговая это отслеживает.

Что делать, когда доходы превысят лимит

Физлицам. Все доходы сверх лимита облагаются налогами по другим режимам. Для физлица без ИП это НДФЛ по ставке 13%.

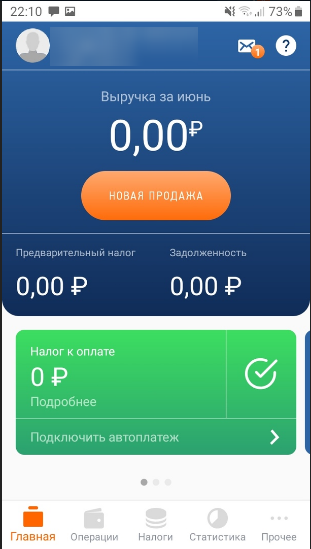

Как считать и платить налог

Налоговый период — месяц. Доходы от физлиц и юрлиц учитываются отдельно. Все это отражается в мобильном приложении «Мой налог» и личном кабинете самозанятого на сайте ФНС.

По итогам месяца налоговая сама все посчитает и пришлет сумму к уплате. До 12 числа следующего месяца приходит уведомление с суммой, а до 25 числа ее нужно внести. В уведомлении от налоговой указываются все суммы и реквизиты — самим ничего заполнять не придется.

Можно сделать так, чтобы банк списывал налог автоматически. Такая же возможность есть у разных бухгалтерских систем, которые могут обмениваться данными с налоговой. Комиссий за такие автоматические платежи нет — они прямо запрещены законом.

В общем, все придумано так, что за вас посчитают и заплатят. Надо только установить настройки в приложении.

Если не заплатить, то в течение 10 дней пришлют требование в мобильном приложении. А дальше у налоговиков есть стандартная схема взыскания, она работает для всех налогов — для самозанятых ничего нового.

Как подать декларацию

Деклараций на этом режиме нет. Ничего подавать вообще не нужно.

Нужна ли онлайн-касса

Страховые взносы можно не платить

При этом часть налогов самозанятых — 37% — все равно идет на обязательное медицинское страхование согласно статье 146 БК РФ.

Мне все подходит. Как перейти на этот режим?

Через приложение. Запрос заполняется и загружается в мобильном приложении «Мой налог».

Для постановки на учет нужны:

Если налоговой инспекции что-то покажется подозрительным в регистрации через приложение — ну, мало ли кому в руки попадет телефон, — в тот же день придет отказ с объяснением причин. Полную проверку налоговая проводит шесть дней со дня направления заявления — если через шесть дней не пришел отказ, значит, регистрация прошла без проблем. Если все-таки пришел отказ, надо действовать по ситуации — налоговая укажет причины.

Чтобы быстро зарегистрироваться, используют подтвержденную учетную запись на портале госуслуг. Мы рассказывали, как это работает, в другой статье Т—Ж.

В банке. Самозанятые могут зарегистрироваться через банк — с помощью усиленной электронной подписи. Фотография при таком варианте тоже не нужна.

Если все в порядке, налоговая пришлет подтверждение, что теперь вы можете платить 4% или 6% с дохода — то есть применяете спецрежим «Налог на профессиональный доход». Слова «самозанятый» там не будет.

А можно не переходить на этот режим?

Применять этот режим — не обязанность, а право. Не хотите — не применяйте.

Куда пойдут эти деньги?

Эти деньги пойдут в бюджеты регионов. То есть в те регионы, где находятся или работают плательщики налога. В федеральный бюджет ничего не идет.

Часть денег пойдет в фонд медицинского страхования. Это нужно, чтобы налогоплательщики могли бесплатно лечиться в больницах и поликлиниках — то есть примерно 37% от этого налога вы платите на свое медицинское страхование.

А что с пенсией?

Пенсию можно формировать самостоятельно: вы легально работаете, платите в бюджет символические деньги с дохода, имеете право на бесплатную медицину, не сдаете никакой отчетности, не покупаете кассу и с вас не требуют ни копейки отчислений на пенсию. Вы как бы отвечаете за нее самостоятельно: что накопите, на то и будете жить в старости.

Кому может быть полезен этот налоговый режим?

Это полезно частным мастерам — тем, кто зарабатывает в среднем до 200 тысяч в месяц. Тем, у кого оборот больше 2,4 млн рублей в год и есть сотрудники, новый налог не подойдет.

Это полезно самостоятельным и ответственным людям. А инфантильные и безответственные сначала перестанут платить взносы на пенсию, а потом через 30 лет будут на улицах проклинать власть за низкий уровень жизни.

Фактически 4 и 6% — это очень низкий налог. Очень низкий. И очень простой.

Прочитайте еще разбор про налоговый вычет и сложные вопросы по этому делу.

Дорогие читатели и авторы вопросов, все ваши комментарии мы читаем, группируем и анализируем. Не сразу получается ответить, потому что на очереди новые разборы, подкаст и еще несколько статей об этом налоге.

Также мы готовим запросы в ФНС, чтобы предоставить вам внятные и честные разъяснения по тем моментам, с которыми все сложно. Но нужно подождать пока закон вступит в силу. Повторяющиеся вопросы будем публиковать в виде отдельных разборов.

Вы еще много раз прочитаете в Т—Ж о налоге для самозанятых. И это будут самые честные и корректные статьи. Дайте нам немного времени, чтобы все систематизировать.

И если у вас не очень однозначная ситуация, не спешите с решениями: там много подводных камней, которые могут доставить вам проблемы. Еще есть время. Перейти на этот режим можно в любой день в течение года, а не только с 1 января.

«Это будет полезно самостоятельным и ответственным людям. А инфантильные и безответственные сначала перестанут платить взносы на пенсию, а потом через 30 лет будут на улицах проклинать власть за низкий уровень жизни.»

Так-то, что бы сейчас проклинать власть не обязательно быть инфантильным и безответственным. Власть все делает для того, что бы упростить нам эту задачу.

Максим, сейчас, напротив, для этого надо быть зрелым и ответственным. Очень неудачный пассаж тут выбрала автор, явно читается отсыл к нынешней ситуации, которая совсем-совсем иная: люди платят огромные налоги (почти половину заработанного) и имеют полное право возмущаться нынешней властью, которая явно налоги не отрабатывает.

Evgeny, как всё-таки вас приучили считать себя лохом! Это надо додуматься: оказывается, у нас такие щедрые работодатели, что из личных денег за работников платят! Обхохочешься! Никакие «чужие деньги» работадатель за работника не платит. Все эти деньги заработал работник, и именно из этих заработанных работником денег работодатель заплатит и все взносы, и налоги, и зарплату работнику, и себе в карман кой-чего насыпет. Так что выдавливайте из себя раба по капле, как советовал классик. Именно потому власть и не хочет, чтобы люди сами платили налоги, чтобы граждане не чувствовали, как много они из своих денег отдают государству, и не начали задаваться вопросом, а как, собственно, государство обслуживает их за эти деньги.

Самозанятые — разбираем все нюансы (кто такие, как платить налог, что и как можно продавать, какие плюсы и минусы и т.д.)

Самозанятость — новое слово и модный российский тренд последних лет трех. Это яркий пример того, о чем принято говорить: не было бы счастья, да несчастье помогло. Пандемия вынудила многих перейти на особый режим работы. Уместен вопрос: самозанятый гражданин, кто это? Каков его статус, в чем преимущества, есть ли недостатки? Поговорим об этом сегодня.

Сам по себе, но платит налог

Дополнительный заработок практиковали граждане и в СССР, и в новой России. Только раньше тех, кто торговал сувенирами собственного производства, продавал излишки урожая с дачи или вязаные носки, занимался частным извозом, ремонтом, пошивом, называли не иначе, как барышниками и спекулянтами. Сейчас они имеют возможность честно платить налоги и приобрели, наконец, официальный статус.

Имеет самозанятый гражданин плюсы и минусы от своей деятельности. Посмотрим, какие из них окажутся важнее.

Обратите внимание:

Самое главное преимущество — это легальность и гарантия от штрафов за незаконное ведение предпринимательской деятельности.

Есть сомнения в том, насколько долго сохранятся «сладкие плюшки» для самозанятых. Льготные налоговые ставки и прочие преимущества приняты законом до 2028 года включительно. Что будет дальше, пока неизвестно.

Самозанятый гражданин, кто это? И другие вопросы, которые часто задают про самозанятость.

О том как просто открыть самозанятость, мы уже рассказывали. Теперь осветим непростые нюансы. У это формы налогообложения тоже есть подводные камни.

Можно ли работать официально и быть самозанятым?

Можно быть трудоустроенным на постоянной работе, а в свободное время производить товары или оказывать услуги. Тогда правильно будет оформить самозанятость и платить налог на профессиональный доход с выручки.

Важно:

При этом нельзя оказывать услуги самозанятого своему прямому работодателю. Более того, нельзя уволиться с работы и тут же начать сотрудничать с предприятием на условиях самозанятости. С момента увольнения должно пройти не менее двух лет.

Это правило ввели для того, чтобы работодатели ради экономии не вынуждали увольняться сотрудников и не принимали их на условиях самозанятости. Ведь самозанятому никто не оплачивает сверхурочные, отпуск и больничный.

Самозанятый это как официально

Плательщик НПД может принимать оплату разными способами:

2. Переводом на карту от физлица и от юрлица или ИП,

3. Через платежные системы.

Как направить клиенту реквизиты для оплаты за услуги или товар?

1. Клиенту-физлицу направить номер карты можно следующим образом:

В приложении СберБанк Онлайн выберите карту и зайдите в информацию о карте. В окне «О карте» нажмите на номер карты, он скопируется автоматически. Выберите удобный для вас способ отправки и вставьте скопированный номер карты.

2. Клиенту-юрлицу/ИП направить реквизиты счета карты можно следующим образом:

В приложении СберБанк Онлайн выберите карту и выберите реквизиты счёта карты. Нажмите на кнопку «Сохранить или отправить». Выберите удобный для вас способ отправки.

Как я буду фиксировать факт получения оплаты от клиента? Нужна ли онлайн-касса?

При получении оплаты наличными или переводом от физических лиц, от юридических лиц, индивидуальных предпринимателей вам необходимо самостоятельно сформировать чек в мобильном приложении СберБанк Онлайн. Этот чек вы можете передать клиенту в распечатанном или электронном виде. Касса при этом не нужна.

Если в сервисе «Своё дело» вы самостоятельно подключили услугу «автоматическая регистрация дохода» (авточеки), то при переводе денег от физических лиц на карту, выбранную вами при подключении услуги, чеки будут сформированы автоматически. Касса при этом также не нужна. Услуга «автоматическая регистрация дохода» доступна в случае использования приложения СберБанк Онлайн в версии 12.4 и выше.

Если вы используете приложение СберБанк Онлайн в «старой» версии до 11.13.0 (включительно), при поступлении оплаты от физического лица по номеру карты, прикреплённой к сервису «Своё дело» (выбранной вами при регистрации или подключении сервиса), чек сформируется автоматически, ссылка на него также придёт в СМС с номера 900.

Должен ли я платить отчисления с дохода от профессиональной деятельности в пенсионный фонд? Будет ли у меня пенсия?

Должен ли я платить страховые взносы?

Нужно ли плательщикам налога на профессиональный доход платить что-то дополнительно (НФДЛ, взносы)?

Плательщики налога на профессиональный доход освобождены от уплаты налога на доходы физических лиц, а также от уплаты страховых взносов. Самозанятые должны уплачивать налог на доход от своего дела в следующем размере:

Можно ли получать деньги от компаний?

Можно ли принимать оплату от клиентов наличными?

Что такое чек?

Для самозанятых чеки — самый главный документ и единственная отчётность, на основании которой ФНС рассчитывает сумму налога. Получили деньги онлайн или наличными — нужно передать клиенту чек с суммой за товар или услугу. Передать чек можно в электронном или распечатанном виде.

Сервис «Своё дело» позволяет формировать, просматривать и пересылать чеки клиентам. При необходимости в сервисе чек можно отменить.

Как формировать чеки?

1. Вручную:

При поступлении оплаты онлайн или наличными от ваших клиентов сформируйте электронный чек. Для этого перейдите в Своё дело › Создать чек.

2. Автоматически:

Если вы самостоятельно подключили услугу «автоматическая регистрация дохода», при поступлении оплаты от ваших клиентов-физических лиц на карту, которую вы привязали к сервису «Своё дело», будут формироваться авточеки.

Важно! Если вы используете приложение СберБанк Онлайн в «старой» версии до 11.13.0 (включительно), при поступлении оплаты от физического лица по номеру карты, прикреплённой к сервису «Своё дело», чек сформируется автоматически, ссылка на него также придёт в СМС с номера 900.

Как посмотреть уже сформированные чеки?

Чтобы найти сформированные чеки в мобильном приложении Сбербанк Онлайн выберите сервис «Своё дело» и кликните «Список чеков».

Если необходимо посмотреть чеки за другой период, выберите «Сменить фильтр» и укажите интересующий период.

Как отозвать чек?

В случае отказа от услуги или возврата товара и предоплаты чек можно отозвать. Выбрав чек, который необходимо отозвать, кликните на него и нажмите «Отозвать чек». При отзыве чека в СберБанк Онлайн денежные средства автоматически не переводятся, нужно самостоятельно возвращать средства клиенту.

Будет ли у меня полис ОМС, если я плачу НПД?

63% уплаченных вами налогов попадёт в бюджет того региона, в котором вы зарегистрированы как самозанятый. 37% — в фонд медицинского страхования. Это даёт возможность налогоплательщикам налога на профессиональный доход получить бесплатное медицинское обслуживание.

Могу ли я как самозанятый размещать рекламу о себе и своём деле?

Если я сделаю отмену чека, деньги автоматически вернутся плательщику?

При отмене чека возврат средств клиенту самозанятого автоматически не производится.

Если вам сделали перевод ошибочно или вернули товар, чек можно отозвать. В меню сервиса «Своё дело» в мобильном приложении СберБанк Онлайн выберите «Список чеков», найдите нужный чек и отзовите его, выбрав одну из причин отзыва — возврат товара либо ошибочное зачисление средств. При этом чек будет отменен (ФНС не будет учитывать его сумму при расчёте налога за период). Денежные средства плательщику самозанятый должен вернуть самостоятельно, например, с помощью перевода в СберБанк Онлайн.

Что происходит, если я отменяю чек?

Налоговый режим НПД предполагает возможность отмены онлайн-чека. Это можно сделать, указав причину отмены:

— возврат средств (если услуга не оказана, клиент отменил покупку и т.д.).

Плательщик НПД может отменить свой чек за текущий или любой предыдущий период.

При отмене чека ФНС пересчитывает (корректирует) сумму налога.

Обратите внимание, что отмену чека могут увидеть ваши клиенты (потребители услуг/покупатели продукции/арендаторы), если перейдут по ссылке электронного чека, который вы высылали им ранее.

Для ИП или юридических лиц отмена чека самозанятым может создать значительные трудности, так как чек подтверждает понесенные ими расходы для целей бухгалтерского учёта.

Могу ли я работать без посредников с ИП и юридическими лицами?

Как плательщик НПД вы можете напрямую работать с ИП или юридическими лицами без посредников (или знакомых ИП, других юридических лиц). Заключайте договор с ИП или юрлицом напрямую и платите НПД в размере 6% — это предусматривает ФЗ-422.

А если я не сформирую электронный чек?

Формирование чеков — это личная ответственность плательщика налога на профессиональный доход.

Сумма сформированных электронных чеков (онлайн-чеков) — это база для расчёта суммы налога.

В законодательстве есть ряд мер по наказанию за неуплату налогов, в том числе штрафы.

При каждом получении денег от своих клиентов самозанятый должен передать сформированный чек покупателю товаров, потребителю услуг или арендатору. Как в магазине при покупке любого товара вам обязаны выдать кассовый чек, так и вы после оплаты должны отправить чек своему клиенту.

Что будет с моей пенсией, если я зарегистрирован как самозанятый?

Ставка НПД довольно низкая (4 или 6%) в том числе потому, что с него не идут отчисления в пенсионный фонд. Поэтому дополнительные пенсионные баллы вы не зарабатываете. Но если вы уже на пенсии или получаете пособия, все надбавки сохраняются, только если речь не о пособиях, которые зависят от размера дохода.

Для тех самозанятых, кто хочет самостоятельно накопить на будущую пенсию, есть специальный продукт от негосударственного пенсионного фонда СберБанка. Почитайте подробнее о нём в статье.

Есть ли в СберБанке специальные продукты для самозанятых?

Дополнительно к сервисам с бесплатным доступом в рамках пакета «Своё дело» для самозанятых-клиентов банка предлагаются:

2. Уникальный на рынке продукт — защита ответственности самозанятого, актуальный для курьеров, нянь, сантехников, мастеров по ремонту. Подробнее

3. Страхование и телемедицина «Моя защита»: Финансовая поддержка самозанятого при наступлении непредвиденных обстоятельств, связанных со здоровьем. Также доступна онлайн-консультации с врачом в режиме 24*7. Подробнее

4. Пенсия. Для тех, кто хочет накопить на будущую пенсию — специальный продукт от негосударственного пенсионного фонда СберБанка. Подробнее

Зачем регистрироваться в сервисе СберУслуги?

СберУслуги — это сервис от СберБанка, который поможет вам сформировать или расширить клиентскую базу. Скачайте приложение СберУслуги на смартфон, расскажите о своих услугах, разместите портфолио и начните получать заказы.

Выставить счёт можно прямо в чате с клиентом. После оплаты счета клиент получит чек по СМС. Комиссия начисляется только за выполненные заказы.

К сервису «Своё дело» привязалась после подключения не та карта, как ее заменить?

После подключения к сервису «Своё дело» автоматически привязывается ваша банковская карта. Первоначальная привязка карты к сервису носит номинальный характер и не влечет никаких последствий, при поступлении денежных средств на данную карту ЧЕКИ НЕ ФОРМИРУЮТСЯ АВТОМАТИЧЕСКИ. Чтобы зарегистрировать доход от самозанятости, вам нужно формировать чеки вручную.

При желании вы можете привязать другую карту, выбрав из списка ваших карт или выпустив новую, на которую будете получать доход от самозанятости. Но в этом случае у вас подключится услуга «Автоматическая регистрация дохода». При переводах от физлиц на карту, которую вы выбрали, будут формироваться авточеки.

Самостоятельно привязать карту, не подключив услугу «автоматическая регистрация дохода», нельзя.

Как поменять карту, которую самостоятельно привязал к сервису «Своё дело»?

Если вы хотите поменять карту, которую ранее привязали к сервису «Своё дело», то

Привяжите карту к сервису. Услуга «Автоматическая регистрация дохода» также автоматически подключится к данной карте.

Где можно посмотреть какая карта у меня приоритетная?

Приоритетная карта – карта, подключенная к услуге «Мобильный банк» и выбранная вами для получения переводов по номеру телефона.

Чтобы посмотреть какая карта у вас приоритетная:

Посмотрите какая карта у вас приоритетная, чтобы учесть это при подключении услуги «автоматическая регистрация дохода».

Можно ли отозвать авточек?

Сформированный чек авточек можно отменить. Для этого в разделе «Список чеков» в сервисе «Своё дело» необходимо выбрать нужный чек и нажать на кнопку «Отозвать», затем указать причину отзыва и подтвердить действие.

Как отключить услугу «автоматическая регистрация дохода»?

Чтобы «отвязать» карту и выключить авточеки необходимо полностью отключить сервис «Своё дело», выбрав вариант отключения «В Сбербанке и Налоговой службе» (через раздел «Настройки сервиса» и далее «Отключить сервис» – «В Сбербанке и Налоговой службе»). После отключения необходимо выйти из приложения СберБанк Онлайн.

Повторное подключение сервиса лучше проводить через 15 мин после отключения или позднее.

После повторного подключения сервиса «Своё дело» не нужно выбирать / «привязывать» карту к сервису – в этом случае авточеков не будет.

Как узнать какая у меня версия приложения СберБанк Онлайн?

Узнать вашу версию можно в разделе приложения СберБанк Онлайн «Профиль», далее — «Настройки».

Что такое «Автоматическая регистрация дохода»?

Автоматическая регистрация дохода – бесплатная услуга для самозанятых. Услуга доступна при использовании приложения СберБанк Онлайн в версии 12.4 и выше.

Автоматическая регистрация дохода – автоматическое формирование чеков при переводах от физических лиц на карту, «привязанную» к сервису «Своё дело».

Авточеки (как и чеки, созданные вручную) формируют налогооблагаемую базу (плательщика налога на профессиональный доход) самозанятого согласно Федеральному закону №422. По итогам прошедшего периода Налоговая рассчитывает сумму налога на основании сформированных за период чеков (в том числе авточеков).

Если я подключу услугу «Автоматическая регистрация дохода», как будут формироваться чеки?

Автоматическая регистрация дохода (авточеки) работает только при переводах от физических лиц на карту, «привязанную» к сервису «Своё дело».

При поступлении оплаты от ваших клиентов-физических лиц на привязанную карту сервис автоматически зарегистрирует доход в налоговой, вам придет СМС со ссылкой на сформированный чек.

Если для «привязки» к сервису Своё дело вы выбрали неприоритетную карту, то переводы от физических лиц по номеру телефона на выбранную / «привязанную» карту будут невозможны – в данном случае можно делать переводы по номеру карты (будут формироваться авточеки).

Если для «привязки» к сервису Своё дело вы выбрали приоритетную карту, то авточеки будут формироваться и при переводах от физических лиц по номеру телефону.

При поступлении денежных средств от ИП и ЮЛ (даже на выбранную / «привязанную» карту) чек необходимо формировать вручную.

При поступлении переводов от физических лиц на другие карты (не «привязанные» к сервису «Своё дело») авторегистрации дохода (авточеков) не будет.

Как подключить услугу «Автоматическая регистрация дохода»?

Подключить услугу легко:

1. Зайдите в сервис «Своё дело» и на главном экране сервиса нажмите «Привяжите карту»

2. Выберите карту, на которую будет принимать платежи.

Привяжите карту к сервису. Услуга подключится автоматически к данной карте.

Какую карту можно привязать к сервису «Своё дело», чтобы подключилась услуга «Автоматическая регистрация дохода»?

При выборе/ «привязке» карты к сервису вы увидите список имеющихся у вас карт, подходящих для данного действия.

Подходящая карта удовлетворяет следующим условиям:

• активная

• не детская

• не кредитная

• не дополнительная

• рублевая (допустимо мультивалютная, но валюта только рубли). Если у вас нет подходящей карты, сервис предложит выпустить новую карту.

Выпускаемая карта для последующей «привязки» к сервису также должна удовлетворять условиям, указанным выше.

А можно привязать карту, не включая авточеки?

Самостоятельно привязать карту, не подключив услугу «автоматическая регистрация дохода», нельзя.

Как происходит расчет и оплата налога?

Дополнительную информацию по расчёту налога можно уточнить в Контактном центре ФНС: 8-800-222-2222.

Удерживают ли налог с получателя при переводе с карты на карту, если он — самозанятый?

По закону банки не могут удерживать налоги с переводов.

Получатель-самозанятый самостоятельно отчитывается перед Федеральной налоговой службой по своим доходам. ФНС рассчитывает сумму налога самозанятого (плательщика налога на профессиональный доход (НПД) на основании сформированных электронных чеков.

Удерживают ли налог с отправителя при переводе с карты на карту, если получатель — самозанятый?

С отправителя налог не спишут, независимо от того, кто получил перевод. Получатели дохода самостоятельно отчитываются перед ФНС.

Платёж отправителя может быть списан с комиссией в соответствии с действующими правилами банка. Для платежей и переводов без комиссий можно подключить подписки и автопереводы.

Нужно ли плательщикам налога на профессиональный доход подавать декларацию и другую отчетность в налоговый орган?

Новый налоговый режим освобождает вас от необходимости подавать декларацию в налоговую и платить обязательные взносы в Пенсионный фонд. Нужно только зарегистрироваться в приложении Сбербанк Онлайн. Каждый месяц налоговая сама будет подсчитывать сумму для отчисления и выставлять вам счет, который легко оплатить в мобильном приложении.

Каждый месяц налоговая сама будет подсчитывать сумму дохода по сформированным электронным чекам за период, рассчитывать сумму налога и выставлять ее вам.

Начисленный налог легко оплатить прямо в мобильном приложении СберБанк Онлайн — в сервисе «Своё дело», выбрав раздел «Мои налоги».

Если у вас есть просроченный налог — вы увидите уведомление в разделе «Мои налоги». Оплатить просроченный налог и пени можно на сайте Налоговой службы в кабинете Плательщика НПД (вход по номеру телефона, который вы указывали при регистрации / подключению сервиса «Своё дело»).

Дополнительную информацию по расчету налога можно уточнить в Контактном центре ФНС: 8-800-222-2222.

Как мне уменьшить налог на сумму расходов, понесенных в ходе деятельности самозанятого?

Режим НПД максимально простой — не надо производить расчёты, фиксировать и подтверждать затраты, заполнять декларации.

ФНС самостоятельно считает налог на основе сформированных самозанятым онлайн-чеков. Поэтому вы не можете уменьшить свой доход на сумму произведенных расходов, например, на материалы, для снижения налога.

И когда речь идёт об ограничении по объёму годового дохода (лимит для плательщика НПД — 2,4 миллиона рублей), то это лимит именно валового дохода (всей выручки), а не прибыли.

Если специфика вашей деятельности предполагает высокую долю ваших расходов в цене товара, то этот налоговый режим вам не подходит.

Начиная с какого периода после регистрации мне будет выставлен налог?

Налоговая рассчитывает налог ежемесячно на основании сформированных электронных (онлайн) чеков за период. Это происходит до 12 числа месяца, следующего за отчётным месяцем. Но при расчёте налога за первый период после регистрации действует особое правило: начисление налога произойдет до 12 числа месяца, следующего за полным месяцем после регистрации в качестве плательщика НПД. Например, если вы зарегистрировались в октябре, то ваш первый расчёт налога будет не в ноябре, а в декабре (суммарно за октябрь и ноябрь).

По правилам налог не выставляется, если его сумма составила менее 100 рублей.

Сумму налога можно увидеть в разделе «Мои налоги» в меню сервиса «Своё дело» в мобильном приложении Сбербанк онлайн или на сайте ФНС в личном кабинете плательщика НПД (после 12 числа месяца).

Если я отменил чек, как будет рассчитан налог?

Если вы отменили чек в текущем периоде, налог по нему не считается — сумма чека будет исключена из налогооблагаемой базы при расчете НПД за период.

Также сумма налога уменьшается на сумму отменённых чеков за предыдущие периоды.

Финальный расчёт налога ФНС делает до 12 числа следующего месяца. Сумму налога можно увидеть в разделе «Мои налоги» в меню сервиса «Своё дело» в мобильном приложении СберБанк Онлайн или в личном кабинете налогоплательщика НПД на сайте ФНС.

Что входит в бесплатный пакет «Своё дело»?

Бесплатный пакет включает бесплатные сервисы, которые помогут самозанятым вести свою деятельность:

Могу ли я получить пакет бесплатных сервисов, если я уже зарегистрирован как самозанятый в ФНС или в другом банке?

Да, можете, если уже зарегистрированы как самозанятый (плательщик налога на профессиональный доход) через ФНС (мобильное приложение «Мой налог» или личный кабинет на сайте ФНС) или через другой банк. Чтобы получить пакет сервисов, воспользуйтесь памяткой и пройдите следующие шаги:

1) Подключите сервис «Своё дело» в мобильном приложении СберБанк Онлайн. На главной странице приложения пролистайте до раздела «Сервисы» и выберите «Своё дело».

2) После отправки заявки на подключение сервиса «Своё дело» зайдите в личный кабинет налогоплательщика НПД на сайте ФНС (вход по номеру телефона, который вы выбрали при подключении сервиса «Своё дело» в приложении СберБанк Онлайн, или по ИНН) или в мобильное приложение «Мой налог» (если уже установлено).

3) После входа откройте баннер «Партнер предлагает вам подключиться». Это запрос СберБанка после недавнего подключения сервиса «Своё дело» в мобильном приложении СберБанк Онлайн. Если вы не видите баннер, то откройте меню «Прочее» и зайдите в раздел «Партнёры»

4) Откройте запрос на подключение ПАО Сбербанк и предоставьте Сбербанку права для работы с чеками и оплаты налога, нажав кнопку «Разрешить».

5) Готово! Вы успешно подключили сервис «Своё дело».

После подключения к сервису «Своё дело» у вас появляется возможность воспользоваться бесплатным пакетом услуг от СберБанка и партнеров.

Дождитесь смс с номера 900 от СберБанка об успешном подключении сервиса и перейдите по ссылке в сообщении.

Как подключить пакет «Своё дело»?

Чтобы подключить пакет «Своё дело», который включает бесплатные сервисы, вам необходимо:

1. Зарегистрироваться в качестве самозанятого / подключить сервис «Своё дело» в мобильном приложении СберБанк Онлайн;

2. Получить смс от банка с номера 900/9-00 об успешном подключении сервиса «Своё дело»;

3. Сервисы банка в рамках пакета «Своё дело» доступны внутри мобильного приложения СберБанк Онлайн в меню сервиса «Своё дело» (сразу после его подключения): формирование, просмотр, отмена чеков, оплата налога. Бесплатная цифровая карта доступна также в СберБанк Онлайн;

4. Для получения сервисов партнеров в рамках пакета «Своё дело» необходимо перейти в полученной смс с номера 900/9-00 по ссылке на страницу банка;

5. На странице банка пройти шаги по подключению сервисов партнеров, в том числе указать свой e-mail для получения писем с инструкциями, перейти по ссылке и т.д.

Кто может воспользоваться бесплатным пакетом услуг «Своё дело»? Есть ли ограничения?

Пакет бесплатных сервисов для самозанятых могут подключить клиенты, зарегистрировавшиеся в качестве плательщика налога на профессиональный доход (НПД) через сервис «Своё дело» / подключившие сервис «Своё дело» в мобильном приложении СберБанк Онлайн.

Даже если вы уже зарегистрированы как плательщик налога на профессиональный доход через ФНС (мобильное приложение «Мой налог» или личный кабинет на сайте ФНС) или через другой банк, вы можете получить бесплатный пакет «Своё дело» для самозанятых.

Как воспользоваться тремя бесплатными консультациями юриста от Сбербанка?

Чем отличается бесплатная версия сервиса «Личный юрист» от платной?

В пакет «Своё дело» входят три бесплатные устные консультации личного юриста по деловым, бытовым и личным юридическим вопросам (по всем отраслям права).

Три бесплатные консультации доступны в течение 3х месяцев с даты регистрации в личном кабинете сервиса «Личный юрист».

Также для самозанятых СберБанк предлагает расширенную версию сервиса за 2500 ₽ в год, которая включает в себя:

Как пользоваться бесплатным разделом «Документы для самозанятых» от сервиса «Конструктор документов»?

Станут ли бесплатные сервисы платными?

Банковские сервисы внутри «Своё дело» (формирование, просмотр, отмена электронных чеков и оплата налога) бесплатны на постоянной основе.

Также бесплатны сервисы партнёров:

— ежедневная рассылка с обучающими материалами в удобном для вас мессенджере (Facebook Messenger, Telegram, ВКонтакте),

— конструктор документов (раздел «Документы для самозанятых»),

— конструктор сайтов (в рамках пакета «Проект»).

Период бесплатного использования ограничен только для двух сервисов партнёров:

— 3 бесплатные устные консультации вы можете получить в течение трёх месяцев с момента регистрации в сервисе «Личный юрист» (при вводе промокода). После этого, если понадобится, вы сможете оформить платную версию с безлимитным количеством устных консультаций на год. Никакого автоматического списания средств не будет.

— онлайн-запись и учёт клиентов бесплатны в течение 30 дней после регистрации в сервисе Yclients (при вводе промокода). По истечении промо-периода, вы сможете купить лицензию для использования инструментов Yclients. Автоматическое списание средств также не будет произведено.

Что такое обучающая платформа в пакете «Своё дело»?

Самозанятому при подключении сервиса «Своё дело» предоставляется возможность воспользоваться бесплатным обучающим курсом от платформы «Деловая среда» (АО «Деловая среда» — дочерняя компания Сбера).

Ежедневно в удобном для вас мессенджере (Facebook Messenger, Telegram, ВКонтакте) вы будете получать рассылку: статьи, видео-уроки, интересные ссылки и аудиоподкасты. Первый месяц обучения посвящен продвижению — от сарафанного радио до настройки рекламного аккаунта в Instagram.