лучшие фонды в евро

10 биржевых фондов (ETF) для полностью пассивного инвестиционного портфеля

Приветствую, уважаемые инвесторы и те, кто думает ими стать. Я был в гостях у друга, который прилично зарабатывает — и планирует делать это до глубокой старости — но не инвестирует. «А если тебе надоест работать?» — спросил я. — «А если отпуск на год решишь взять?»

Сошлись на том, что да, иметь к старости подушку из инвестиций хорошо даже если собираешься в это время быть работоспособным, очень востребованным и дорогим. Желания могут измениться, жизненная ситуация может сформироваться не так, как хотелось — лучше иметь запасной план.

Но что делать, если нет сил, желания и времени работать над своим инвестиционным портфелем?

Можно, к примеру, отдать деньги в доверительное управление. Но это требует, для начала, доверия к тем, кто твоими деньгами будет управлять. Про другие аспекты сказать не могу, т.к. не изучал — у меня как раз доверия к управляющим нет.

Поэтому давайте рассмотрим опцию самостоятельного формирования пассивного портфеля на долгий срок исключительно из индексных биржевых фондов (ETF).

Параметры инвестиционной стратегии портфеля

Сама по себе стратегия инвестирования в индексные фонды очень проста: покупаете 10 разных ETF себе в портфель в равных долях и поддерживаете их соотношение. Продавать ничего не нужно (до тех пор, пока вы не решите, что достигли своих финансовых целей).

Почему именно десять, спросите вы?

Причина первая — чтобы покрыть разные типы активов: акции, облигации, госдолг, золото.

Причина вторая — покрыть широкую географию, рынки разных стран, разные сферы.

Возможно, это слишком большое количество фондов и портфель из меньшего количества покажет результаты лучше. Но я решил сделать именно такую модель, чтобы было от чего отталкиваться.

Горизонт инвестирования для этого портфеля — 10 и более лет.

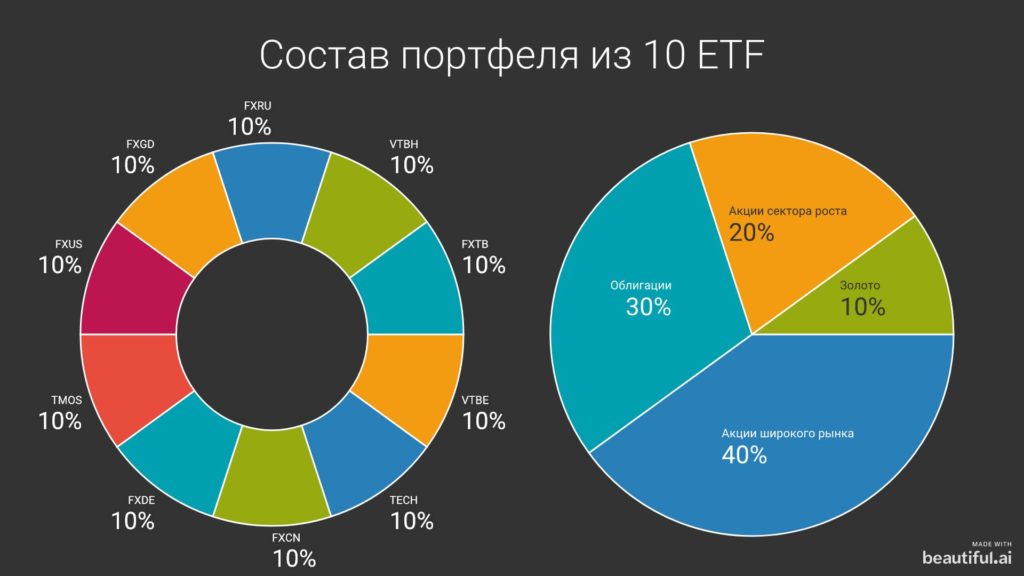

Состав портфеля из 10 индексных ETF

Российскому частному инвестору без квалифицированного статуса доступно не слишком много биржевых фондов. А если стремиться собрать портфель из тех, чьи комиссии не превышают 1% в год, то список сжимается ещё сильнее.

Я выбирал фонды из тех, что можно приобрести через брокера Тинькофф.Инвестиции, потому что сам им пользуюсь. Получилась такая картина:

Давайте расшифрую, что это за фонды:

Если разделить портфель на доли, то выйдет следующее:

Схема инвестирования в портфель

Этот портфель предполагает регулярное (ежемесячное) пополнение — просто потому, что это наиболее удобный для обычного инвестора ритм. К сожалению, акции некоторых фондов стоят достаточно много : FXCN больше 4 тысяч рублей за штуку, а FXUS — даже больше пяти. Чтобы закупать всего практически поровну, придётся каждый месяц вливать в рынок больше 200 тысяч рублей, а это слишком крупная сумма.

Всё очень просто: не парьтесь и держите соотношение фондов настолько вровень друг с другом, насколько позволяют ваши пополнения. Возможно, акции некоторых фондов вы будете покупать раз в два месяца, в этом тоже нет ничего страшного.

Единственный нюанс — желательно, всё-таки, пополнять портфель минимум на 25 тысяч рублей в месяц, потому что иначе количество телодвижений для балансировки возрастает.

На этом я заканчиваю описание стратегии. Напоминаю, что эта статья не является индивидуальной инвестиционной рекомендацией. Все решения о том, как распорядиться своими деньгами, вы принимаете сами, и ответственность за решения лежит тоже на вас.

У меня есть телеграм-канал, где есть ещё много интересного, подписывайтесь!

Talkin go money

Table of Contents:

Лучшие европейские фонды, торгуемые на фондовом рынке

Некоторые прогнозы показывают, что европейские акции могут находиться в состоянии большой прибыли в двузначных цифрах до 2016 года, что выше прогнозов для большинства других международных регионов. В то время как акции США выглядят достаточно плоскими, в течение оставшейся части года растет рост европейских запасов. Это огромный отскок корпоративных доходов по всей Европе в течение 2015 года, которые вновь заинтересованы в развитии сектора до 2020 года.

ЕФО ETF предоставляют инвесторам доступ к европейским компаниям (ETFdb. Com 2016). Эти ETF предлагают инвесторам как широкий, так и широкий ассортимент акций в европейских странах, а также позволяют им ориентироваться на различные установленные и / или развивающиеся рынки или даже определенную европейскую отрасль или сектор.

Практический результат

В глобальном масштабе возможности существуют почти везде для инвестиций в акционерный капитал. С ростом оптимизма относительно европейских фондовых рынков на 2016 год, ETF могут предоставить интересные инвестиционные решения для розничной торговли, а также институциональные инвесторы, которые намерены наращивать риски по некоторым фондовым индексам. Независимо от того, ясно, что инвесторам было бы разумно понять особенности эффективности и риска этих ETF, прежде чем принимать какие-либо связанные с ними инвестиционные решения.

Примечание. Данные предоставлены Bloomberg

5 Популярных европейских ETF в 2016 году (HEDJ, VGK)

Узнают, почему инвесторы рассматривают европейские ETF для своих портфелей и узнают больше о пяти из самых популярных европейских ETF за 2016 год.

VGK Vs. GUR: Сравнение европейских ETF

Узнают о европейских запасах и о том, как они достигли до настоящего времени в 2016 году, и проанализировали сравнительный анализ между европейскими фондами Vanguard Europe и SPDR Emerging Europe ETF.

3 Крупнейших европейских ETF (HEDJ, VGK)

Раскрывает спектр инвестиционных стратегий, предлагаемых тремя крупнейшими европейскими фондовыми ETF, включая хеджирование валют и целевые географические регионы.

Куда инвестировать в евро: полный обзор вариантов

Инвестпривет, друзья! Сейчас, когда банки дают ничтожные проценты по вкладам в евро в районе 0,01% годовых (а некоторые, как, например, ВТБ, вообще перестают открывать депозиты в евро), возникает вопрос: а куда же можно вкладываться в главной европейской валюте? Или, может быть, вообще «уходить к конкурентам», т.е. менять евро на рубли и доллары? На самом деле так поступать не стоить, поскольку варианты инвестирования в евро всё равно есть. Правда, в большинстве случаев придется выйти за границы зоны комфорта, т.к. для получения хорошей прибыли придется идти за рубеж.

Можно ли заработать на депозитах в евро?

Еще года два-три назад доходность по депозитам в валюте доходила до 3-4% годовых. А до 2014 года можно было заработать и 11%!

Сейчас же максимум, сколько можно получить – 1%, и то в каком-то непонятном Вокбанке. Из банков, входящих в ТОП-100 по объему активов, по депозитам в евро можно получить:

И то это всё – VIP-вклады. В Новикоме, например, нужно положить на счет не менее 1 млн евро, в Восточном – 420 тысяч, а в ББР – 250 тысяч.

Если говорить об обычных вкладах с депозитом от 100 евро и в довольно крупных банках, то максимум можно получить 0,30% (в Хоум Кредит Банке и УБРиРе).

Большинство же банков предлагает чисто символические 0,01% или вовсе не открывает вклады в евро, как Сбербанк и ВТБ. То есть расчетный счет для получения денег и совершения платежей открыть можно, а для получения дохода – уже нет.

Причин такой печальной ситуации несколько:

По этим причинам банки почти совсем не предлагают нормальных ставках по депозитах в евро.

Просто покупать валюту и складировать ее на расчетном счете в надежде на ее рост – тоже не самая лучшая идея. Я уже писал, что с экономикой в Европе не очень, а если экономика слабая, то и валюта тоже слаба. Вряд ли евро в ближайшие пару-тройку лет подорожает так, чтобы перекрыть инфляцию в России.

Так что забудьте про депозиты и покупку валюты – ищите другие способы инвестировать в евро.

Еврооблигации

Несмотря на свое название, еврооблигации – это всё-таки больше про доллары. Но еврооблигации (т.е. облигации российских компаний, выпущенные в отличной от рубля валюте), эмитированные в евро, на рынке всё же есть.

Чтобы их найти, рекомендую использовать сайт www.rusbonds.ru, а на странице «Поиск облигаций» применить такие фильтры:

Остальные фильтры настраиваются по желанию.

Результат будет показан в таблице. К сожалению, фильтра по валюте нет, поэтому придется просматривать вручную валюту в столбце «Номинал». Вот некоторые варианты, которые показались мне интересными (но я не призываю покупать их):

При покупке евробондов обратите внимание на то, доступен ли выпуск неквалам (например, выпуск Сбербанк-22-2019-евро и указанный выше выпуск Газпрома предназначены только для квалифицированных инвесторов), а также не является ли облигация субординированной. Если да – вы принимаете на себя дополнительный риск. Ну, и традиционно обращайте внимание на оферту.

Купить еврооблигации в евро можно на Московской бирже через любого российского брокера. Однако всё не так просто:

Есть варианты инвестирования в евро и попроще.

Российские ETF и БПИФ

Что такое ETF, как они работают и какие именно присутствуют на Московской бирже – я уже писал в этой статье. Если кратко: ETF – это биржевые фонды, которые следуют стратегии пассивного инвестирования, т.е. вкладывают в индексы – широкий спектр инструментов одной страны или отрасли.

На Московской бирже в евро торгуются следующие ETF:

Все эти ETF можно купить и за рубли, но именно в евро они представляют особый интерес для инвестора, так как позволяют распределить валютные и страновые риски.

Кроме того, с конца лета 2019 года на Мосбирже появился первый БПИФ в евро – AKEU от Альфа-Банка, отслеживающий динамику 600 акций самых продвинутых компаний Еврозоны. Недавно я написал подробный обзор AKEU, так что пойдем далее.

В целом ETF и единственный пока евровый БПИФ – это реальные варианты для российского инвестора пристроить свои евро без лишних телодвижений и с достаточно хорошей потенциальной доходностью. Благо и порог входа небольшой – буквально от нескольких десятков евро. Сотни точно должно хватить.

Европейские ETF

За рубежом выбор ETF, торгуемых в евро, гораздо более широк. Вы можете выбрать фонды, чтобы инвестировать в экономику отдельной страны, например:

Или целиком в Еврозону (или в ее отдельные секторы), к примеру, с помощью следующих ETF: ETFS Natural Gas, iShares STOXX Europe 600 Telecommunication, iShares EURO STOXX 50 UCITS, iShares Core MSCI World UCITS, Lyxor UCITS CAC 40 (DR) D-EUR и множество других.

Полный список европейских ETF, эмитированных в национальной валюте, можно посмотреть здесь: https://ru.investing.com/etfs/european-etfs и здесь: https://www.etf.com/channels/europe-etfs.

Чтобы купить европейские ETF, инвестору сначала необходимо открыть брокерский счет у иностранного брокера и пополнить его честно заработанными евро. Далее можно скачивать софт для самостоятельной торговли (терминал) или же пользоваться телефоном для отдачи устных указаний.

Сразу отмечу, что крайне небольшое количество европейских брокеров работают с российскими инвесторами – это связано, в первую очередь, с санкциями. Но точно можно открыть счета и спокойно работать через Interactive Brokers и Saxo Bank. Везде есть русскоязычная поддержка, открыть счет можно онлайн.

Акции европейских компаний

Если по каким-то причинам вы не хотите покупать ETF, а надеетесь на самостоятельный отбор и покупку акций, то можно вложить евро в акции европейских компаний.

Какие именно акции отобрать – я вам не советчик, тут всё будет зависеть от вашей торговой стратегии, финансовых возможностей и готовности принять риски. Выбирать конкретные акции европейских компаний – это целое искусство и тема, как минимум, десятка статей.

Поэтому на этом останавливать не будут, отмечу только наиболее популярные европейские акции (это не рекомендации к покупке, а просто примеры): Total (французская нефтяная компания), Volkswagen, Daimler, BMW, Audi (немецкие автомобильные концерны), Eni (итальянская нефтяная компания), Nestl? (швейцарский производитель продуктов питания), Fiat (итальянский производитель автомобилей), Nokia (Финляндия), Bayer (химическая компания Германии), Renault, A.P.Moller-Maersk, Telef?nica (Испанская телекоммуникационная компания, крупнейшая в мире), Repsol, Carrefour, Royal Dutch Shell и множество других.

При выборе брокера обратите внимание, на какие рынки он позволяет выходить. Если ваша цель инвестировать в евро (т.е. покупать акции в евро), то вам нужны рынки, где основной валютой как раз является евро – фондовые рынки Германии, Италии, Испании, Франции, Дании, Нидерландов отлично для этого подойдут.

Основной валютой торгов на Швейцарской бирже является швейцарский франк, на Британских биржах – фунт стерлингов, хотя везде можно без труда найти отдельные активы в евро и долларах (как у нас на Мосбирже есть некоторые акции за доллары, но большинство торгуется за рубли).

Еще одна особенность касается налогообложения. Мы живем в России (с) и налоги платим в российской валюте – рублях. А инвестируете вы в евро. Чтобы заплатить налог с прибыли, придется переводить евро в рубли по курсу Центробанка в дни совершения сделок. Не забывайте об этом.

Кроме того, если вы инвестируете через иностранного, а не российского брокера, нужно учитывать налоговые ставки. Если вы инвестируете, скажем, в немецкие акции через немецкие биржи, то ваши сделки подпадают под особенности немецкого налогообложения. Если между страной, где покупаются акции, и нашей Россией подписан закон об избежании двойного налогообложения, то проблем не возникнет. Иностранный брокер (или эмитент) просто изымут налог по ставке – и вы получите выплату уже без налогов. Если не подписан – придется платить налоги дважды, второй раз – в России, самостоятельно.

Также, если налоговая ставка в другой стране оказывается ниже, чем в России (т.е. ниже 13%), то вам придется доплачивать разницу в казну РФ.

Покупать акции в евро можно двумя основными способами:

Здесь очень важный момент – именно выбор подходящего брокера с вменяемыми комиссиями. Иначе можно нарваться на кухню, которая будет рисовать вам графики, а вы не будете реальным владельцем активов.

Это акции фондов, занимающихся инвестированием в недвижимость. Технически это те же акции, но они обладают рядом особенностей:

Необходимо тщательно отбирать подходящие фонды, чтобы не купить «пустышку», прельстившись высокими выплатами. Посмотрите, какими активами владеет фонд, как извлекает прибыль, какие риски. И только потом покупайте.

Кстати, можно инвестировать в европейскую недвижимость напрямую, покупая ее в евро. Но это дорого и зачастую нерентабельно. Особенно, если не жить в Европе, а действовать через посредника. REIT купить намного проще.

Структурные продукты

Этот тип инвестиционного инструмента предлагают некоторые банки и брокеры. Если вкратце, то суть структурных продуктов такова:

В качестве рисковой части обычно выступают опционы и фьючерсы. Если рисковая часть оправдает себя, то инвестор получит повышенный доход. Если нет – то минимально оговоренное вознаграждение, обеспеченное за счет роста консервативной части.

Некоторые структурные продукты предлагаются в евро. Порог входа – от нескольких сотен, а то и тысяч евро. Комиссия высокая – обычно УК берет от 1% до 5%.

На мой взгляд, это довольно сложный инструмент, особенно, для начинающих инвесторов. А профессионалам со значительным капиталом структурные продукты не так интересны, поскольку они могут сами собрать портфель из захеджированных активов так, чтобы нивелировать большинство рисков.

Страховые полисы (юнит-линкед)

Этот инструмент свойственен только для заграничных страховых компаний, в России его него. Если говорить простыми словами, то юнит-линкед работает как страховой полис долгосрочного страхования жизни.

В отличие от российского НСЖ или ИСЖ, когда часть средств вкладывается в низкорисковые активы, а часть – в рисковые, в юнит-линкед все средства инвестируют в рисковые инструменты, например, в десятки хедж-фондов или опционы. За счет этого доходность инструмента выше, чем у ИСЖ, но и риски многократно выше. Правда, часть рисков снимается за счет диверсификации – но недостаточная часть.

Порог входа в юнит-линкед довольно высок – обычно от 5-10 тысяч евро. Предполагаются постоянные довложения. Доходность – порядка 5% в год, но, на мой взгляд, минусы инструмента, сложность его применения в России и высокие накладные расходы не перевешивают этот плюс.

Доверительное управление

Еще один простой способ инвестировать в евро – просто передать деньги в доверительное управление. Конечно, и структурные продукты, и юнит-линкед, и ПАММ-счета, о которых я расскажу ниже, – это всё формы ДУ, но я говорю о «чистом» доверительном управлении.

Такие услуги предлагают брокерские компании, хедж-фонды, закрытые ПИФы, частные лица. Суть проста:

Формы и условия доверительного управления, как и применяемые «внутри» ДУ инструменты, могут быть совершенно любыми. Всё зависит от коэффициента жадности склонности к риску инвестора и управляющего.

Доходность ДУ предсказать сложно. Но в среднем получается зарабатывать 3-5% годовых. Если предлагают больше – перед вами финансовая пирамида, как, например, Life is Good, которая обещает чуть ли не 20% годовых в евро.

ПАММ-счета

Долго думал, включать ли этот инструмент в обзор, но всё же для полноты картины решил включить. Что такое ПАММ-счета и как на них зарабатывать – я рассказывал здесь.

Но если вы не в курсе, то очень кратко. ПАММ-счета – это доверительное управление на форексе. Инвестор может передать средства управляющему, причем средства в любой валюте, в том числе в евро.

Риски на форексе, как понимаете, огромные, а прибыль ничем не гарантирована. Управляющий вполне может нести убытки, которые вам придется оплачивать из своего кармана. Так что если не готовы рисковать, то лучше евро на форекс не вкладывать. Или вкладывать то, что не жалко потерять. Просто знайте, что такой способ инвестировать евро тоже есть.

Как я выбираю фонды в свой портфель

И на какие показатели обращаю внимание

Биржевые фонды подходят и начинающим инвесторам, и опытным.

С их помощью можно инвестировать в различные страны, секторы экономики, облигации или металлы. При этом инвестировать в фонды безопаснее, чем в акции отдельной компании: в составе фонда таких акций могут быть десятки, а то и сотни — если одна компания прогорит, результаты других не дадут портфелю сильно просесть.

В статье я расскажу о том, на какие критерии и параметры ориентируюсь при анализе биржевых фондов. Вы можете как использовать все показатели в совокупности, так и выбрать наиболее понравившиеся. Какого-либо единого алгоритма отбора фондов нет — все зависит от ситуации и инвестора.

О каких фондах вообще речь

Фонды — это компании, которые инвестируют в определенный набор ценных бумаг. Еще их называют провайдерами или управляющими компаниями. Покупая одну акцию, или пай, такого фонда, вы становитесь владельцем небольшой части всего набора, в который инвестирует фонд.

Первый биржевой фонд на российском рынке появился в 2013 году. На момент написания статьи на Московской бирже торговалось 55 биржевых фондов, большая часть из них появилась за последние два года. Российским инвесторам доступны два вида фондов — ETF и БПИФ.

ETF, Exchange Traded Funds, — торгуемый на бирже фонд. Обычно ETF повторяют движение какого-либо индекса, то есть набора ценных бумаг, собранного по определенному принципу.

Например, есть фонд, инвестирующий в 500 крупнейших компаний, торгующихся на американских биржах. Ничего другого такой фонд купить не может — он всегда будет инвестировать в 500 крупнейших компаний. Но встречаются и самостоятельные фонды, состав которых определяют управляющие.

Если до 2020 года для инвестиций в золото российским инвесторам был доступен только ETF FXGD, то в 2020 году появились БПИФы ВТБ и Тинькофф. А если посмотреть на фонды, которые инвестируют в технологические акции, то их за последнее время стало шесть. Правда, в целом до американского рынка фондов пока далеко: там в 2019 году количество ETF перевалило за две тысячи.

Как победить выгорание

Как определиться с задачей, которую должен выполнять фонд

Для начала я определяюсь с конкретной задачей, которую должен решать фонд. Например, если я хочу защитить портфель от резких просадок, нужны защитные активы вроде золота. А если хочу диверсифицировать вложения и инвестировать конкретно в европейский рынок — нужен фонд на европейские компании. Для ИТ-отрасли — еще один фонд. Фондов много, но это все еще проще, чем выбирать конкретные ИТ-компании.

Если у вас есть доступ к иностранным рынкам через статус квалифицированного инвестора или счет у зарубежного брокера, можно покупать фонды там: комиссии фондов на американских рынках ощутимо ниже, чем на российском.

Собрать всю необходимую информацию по биржевым фондам помогут следующие сайты.

Сайты управляющих компаний. Это основной источник, где можно узнать всю актуальную информацию по фонду: котировки, состав, историческую доходность, принцип управления. Но далеко не все УК рассчитывают статистические показатели.

Rusetfs — агрегатор фондов, торгующихся на российских биржах. Есть информация по каждому фонду, в том числе статистические показатели и аналитика. Можно искать и сравнивать фонды с помощью скринера.

Сайт Мосбиржи — на отдельной странице представлены все фонды, которые торгуются на бирже, и краткая информация по ним. В частности, тут можно оценить ликвидность фондов.

Etfdb.com — агрегатор американских ETF, 2323 фонда в базе на момент написания статьи. Много функций: от состава и описания фонда до подбора по различным параметрам и сравнения.

Etf.com — еще один сайт с обширной базой американских ETF.

Portfolio Visualizer — хороший скринер, в котором можно подобрать ETF и посмотреть множество расчетных показателей. Еще тут можно собрать портфель и посмотреть его историческую доходность, сравнить с индексом или альтернативным портфелем.

Когда задача поставлена, можно начать выбирать фонды. Вот на что я обращаю внимание.

Объем активов говорит о том, насколько фонд крупный: как много людей в него инвестируют. Ликвидность описывает, насколько быстро этот актив можно продать по рыночной цене. Инвестору нужно понять, сможет ли он купить, а в дальнейшем и продать бумаги на определенную сумму.

Оценить ликвидность актива можно по объему торгов или стакану заявок. Считается, что если объем торгов больше миллиона, то актив ликвидный: его можно будет без проблем продать и купить в рабочее время биржи. На самом деле все относительно и зависит от того, сколько вы планируете вложить. Понять, сможете ли вы купить тот или иной актив, можно с помощью стакана заявок.

Да, доходность в прошлом не гарантирует доходность в будущем, но зачастую полезно посмотреть, как вел себя фонд на протяжении разных периодов. При сравнении нескольких фондов высокая доходность может говорить о более эффективном подборе активов и низких издержках.

Некоторые сайты используют показатель CAGR — совокупный среднегодовой темп прироста доходности. CAGR показывает, насколько в среднем за год растут котировки анализируемого фонда.

Фонды могут называться похоже, классифицировать себя одинаково, но их состав может кардинально отличаться. Иногда управляющие закупают не отдельные акции, а другие ETF — особенно это любят российские фонды. В этом нет ничего страшного, но это создает дополнительные скрытые комиссии.

Еще нужно учитывать количество бумаг в составе фонда: чем их больше, тем меньше риск. Часто сайты-агрегаторы фондов рассчитывают долю топ-10 акций в составе фонда. Эта информация позволит понять, насколько равномерно распределены средства внутри фонда, акции каких компаний преобладают.

Например, инвестор хочет инвестировать в фонд ИТ-компаний, но у него уже есть в портфеле акции Google, Apple и Microsoft. Посмотрим на составы двух фондов технологических компаний — FXIT от FinEX и TECH от Тинькофф.

Топ-10 активов FXIT

| Актив | Доля |

|---|---|

| Apple | 17,81% |

| Microsoft | 13,44% |

| Facebook Cl A | 5,13% |

| Alphabet Cl A | 4,49% |

| Alphabet Cl C | 4,38% |

| Visa Cl A | 2,77% |

| Nvidia | 2,54% |

| Mastercard Cl A | 2,36% |

| Paypal Holdings | 2,30% |

| Netflix | 2,04% |

Топ-10 активов TECH

| Актив | Доля |

|---|---|

| Intel Corporation | 3,11% |

| Baidu | 3,07% |

| Applied Materials | 2,85% |

| Micron Technology | 2,83% |

| ASML Holding NV | 2,79% |

| Lam Research | 2,72% |

| Qualcomm | 2,71% |

| Apple | 2,68% |

| KLA-Tencor | 2,66% |

| Marvell Technology Group Ltd | 2,64% |

Получается следующая картина: у инвестора уже есть акции Google, Apple и Microsoft, а в составе FXIT эти акции составляют примерно 40% от всех активов — с точки зрения диверсификации инвестору не очень разумно вкладывать в этот фонд, он просто сильно увеличит долю тех акций, которые у него уже есть. Конкретно в этом случае инвестору разумней инвестировать в фонд TECH, в котором доля этих компаний менее 5%.

Еще агрегаторы предоставляют разбивку фонда по регионам, странам, размерам компаний и секторам — на нее тоже полезно посмотреть для диверсификации.

Это один из самых очевидных критериев. Обычно комиссия уже заложена в стоимость пая и складывается из трех составляющих:

Средняя комиссия у российских биржевых фондов — 0,99%. В свою очередь, средняя комиссия американских ETF в 2020 году стала ниже 0,2%. Такая разница связана с тем, что российский рынок пока недостаточно развит: небольшая конкуренция, маленький объем активов фондов. Одно дело — получать комиссию с сотен миллионов долларов, другое — с десятков миллионов рублей. Из-за этого управляющие компании, работающие на российском рынке, вынуждены брать с инвестора больше.

При сравнении двух фондов, которые просто дублируют индекс, например S&P 500, нет смысла выбирать фонд с большей комиссией. Если на небольшом временном промежутке десятые процентного пункта не сыграют большой роли, то при долгосрочном инвестировании выгода станет очевидной.

Для примера возьмем два абстрактных фонда, оба инвестируют в американские акции, повторяя S&P 500. Комиссия у фонда А — 0,5% годовых, а у фонда Б — 0,4%. Предположим, что среднегодовая доходность будет одинаковая и составит 10%. Чем больше срок инвестирования, тем больше заметна разница в доходности между фондами. Если через пять лет комиссия съест 0,8% от прибыли, то через 15 лет — уже 5,9%.

Как разница в 0,1% комиссии съедает доходность

| Срок | Фонд А | Фонд Б |

|---|---|---|

| 1 год | 9,5% | 9,6% |

| 3 года | 31,1% | 31,5% |

| 5 лет | 57,1% | 57,9% |

| 10 лет | 146,7% | 149,2% |

| 15 лет | 287,5% | 293,4% |

Некоторые фонды следуют за малопопулярными индексами либо сами управляющие выбирают, что добавить в портфель, после тщательного отбора. Такие фонды могут завышать комиссию из-за уникальности и проделанной работы.

Важный показатель для пассивных инвесторов, поэтому при выборе фонда стоит обратить внимание на дивидендную доходность и частоту выплат. Российские биржевые фонды, кроме RUSE, не платят инвесторам дивиденды, а реинвестируют их. Доходность не теряется: на полученные дивиденды фонд докупает ценные бумаги, поэтому стоимость чистых активов фонда растет, а за ней — и котировки акций самого фонда.

А еще, если фонд зарегистрирован за рубежом, то может происходить двойное налогообложение: сначала налог на дивиденды заплатит фонд, а потом — инвестор.

Что такое расчетные показатели

Кроме основных моментов, описанных выше, при выборе фонда стоит обратить внимание на расчетные показатели. Их можно вычислить с помощью «Экселя» или воспользоваться сайтами-агрегаторами.

По-другому — стандартное отклонение или риск актива. Волатильность показывает, насколько сильно доходность актива может отклоняться от своей средней.

Например, есть фонд со среднегодовой доходностью 10% и стандартным отклонением 8% — это значит, что будущая доходность фонда с вероятностью 70% будет находиться между 2 и 18%.

Волатильность учитывает как резкий рост цены активы, так и ее падение.

Xi — доходность фонда за i период (обычно за день)

X — средняя доходность фонда

N — количество наблюдений

Это формула дневной волатильности. Чтобы получить за другой период, нужно умножить на квадратный корень из числа торговых дней. Для вычисления годовой волатильности это квадратный корень из 250.

В «Экселе» можно воспользоваться формулой:

=СТАНДОТКЛОН (доходность фонда по дням) × квадратный корень из числа торговых дней

Тут все зависит от вашего отношения к риску. Если не готовы к тому, что цена фонда будет изменяться по 3—4% в день в разные стороны, то лучше выбирать фонды с минимальной волатильностью, но стоит учитывать, что статистически волатильные активы дают большую максимальную доходность. Для людей, склонных к риску, подойдут фонды с высокой волатильностью.

Рассмотрим пример расчета волатильности. Есть портфель, который в основном состоит из российских акций. Необходимо подобрать в него фонд, инвестирующий в иностранные компании. Там и так много рискованных активов, поэтому нужно найти не слишком волатильный фонд, но при этом эффективный.

Чтобы найти наиболее подходящий в данной ситуации, рассчитаем показатели, а затем на их основе сделаем выбор.

Котировки фондов можно загрузить через «Финам». Я взял данные 2020 года для наглядности. Для того чтобы рассчитать волатильность в «Экселе», нам необходимо вычислить дневную доходность. По ссылке доступен пример расчета.

Из нашего примера самая низкая волатильность оказалась у фонда VTBE — 21,1%. FXDE недалеко ушел, у него 23,3%. Учитывая наше задание подобрать не сильно рискованный актив, можно рассмотреть включение этих фондов в портфель. У MTEK волатильность практически в два раза больше, чем у конкурентов, — это делает его подходящим для более агрессивных инвесторов.

Но все-таки не будем торопиться и посчитаем другие показатели для полноты картины.

Этот коэффициент показывает, насколько фонд коррелирует с рынком. Простыми словами, он описывает, как сильно фонд повторяет движение основного индекса. Под основным индексом обычно понимают индекс, который характеризует весь рынок. В России это ММВБ, а в Америке — S&P 500.

Коэффициент необходим для того, чтобы понять, насколько фонд подвержен рыночным рискам.

covx,p — ковариация доходности фонда x и доходности рынка (индекса) p;

σ — стандартное отклонение доходности рынка.

В «Экселе» можно использовать формулу:

=ИНДЕКС(ЛИНЕЙН(доходность фонда;доходность индекса);1)

Вот как трактуются значения.

Бета 0, говорит о том, что цена актива меняется в том же направлении, что и основной индекс. Чем больше бета, тем сильнее фонд повторяет движения индекса. Например, у фонда SPY бета равна 1, так как он полностью дублирует S&P 500.

Коэффициент следует применять для диверсификации портфеля. Хорошо сбалансированный портфель должен иметь защиту от коррекций на рынке. Для этого в его состав необходимо включать активы с бетой ближе к 0, например фонды гособлигаций, золота или акций защитных секторов. Конечно, агрессивным инвесторам, чья цель — заработать как можно больше, можно рассмотреть фонды с бетой больше 1. Но стоит учесть и риски, ведь такие активы во время коррекции на рынке падают сильнее остальных.

В той же таблице на листе «Бета» есть пример расчета. В качестве основного индекса я взял индекс Московской биржи, так как в нашем примере портфель состоит преимущественно из российских акций и нам нужно подобрать активы, которые будут вести себя не так, как российский рынок. Для индекса также нужно рассчитать дневную доходность.

У всех фондов получились невысокие значения беты. Это связано с тем, что они не инвестируют в российские активы. Самое низкое значение показателя у фонда MTEK — 0,02. Это говорит о том, что динамика цены фонда никак не повторяет динамику индекса Мосбиржи. Учитывая, что портфель в нашем примере состоит преимущественно из российских акций, лучшим вариантом будет именно MTEK, так как это снизит риски.

Коэффициент Шарпа характеризует соотношение доходности и риска фонда. Чем коэффициент больше, тем лучше.

Sharp = (Доходность фонда − Доходность безрискового актива) / Волатильность фонда

Под безрисковым активом понимается доходность государственных облигаций или ставка по депозитам в крупных банках.

С помощью коэффициента можно оценить эффективность подбора активов в фонд.

Как трактуются значения:

Шарп ≥ 1 — доходность фонда полностью покрывает риск;

Шарп = 0—1 — доходность фонда не покрывает риск;

Чтобы рассчитать коэффициент Шарпа, необходимо вычислить годовую доходность. В моей таблице пример расчета — на листе «К. Шарпа». Смысл в том, что мы сначала находим среднедневную доходность за данный период, а затем вычисляем годовую, умножив на количество рабочих дней в году — 250. В качестве безрисковой доходности я взял доходность пятилетних ОФЗ.

Наибольшее значение коэффициента Шарпа у фонда MTEK — 1,15. Это говорит о том, что инвестиции в этот фонд дают максимальное количество доходности на единицу риска по сравнению с конкурентами. Тем не менее значения показателя других фондов ненамного ниже — и все больше 1, соответственно, их тоже можно назвать эффективными.

Sortino = (Доходность фонда − Доходность безрискового актива) / Волатильность фонда «вниз»

При расчете коэффициента Сортино главное — определить волатильность актива «вниз», так как остальные данные можно взять из расчета коэффициента Шарпа. Я считаю ее на листе «К. Сортино».

Для начала я нашел дни, когда доходность актива была отрицательной, и вынес их в отдельный столбец. А затем вычисляем волатильность только по этим дням по уже знакомой нам формуле стандартного отклонения.

Сам Сортино считается по аналогии с Шарпом.

Результаты получились аналогичные, как и при расчете коэффициента Шарпа: снова MTEK в лидерах. В этой ситуации отклонения «вниз» не оказали значительного влияния на эффективность фондов.