лучшие российские акции роста

20 лучших российских акций 2020 года. Рейтинг РБК

Акции были выбраны из числа торгуемых на Московской бирже и которые можно купить в каталоге «РБК Инвестиции» за российские рубли.

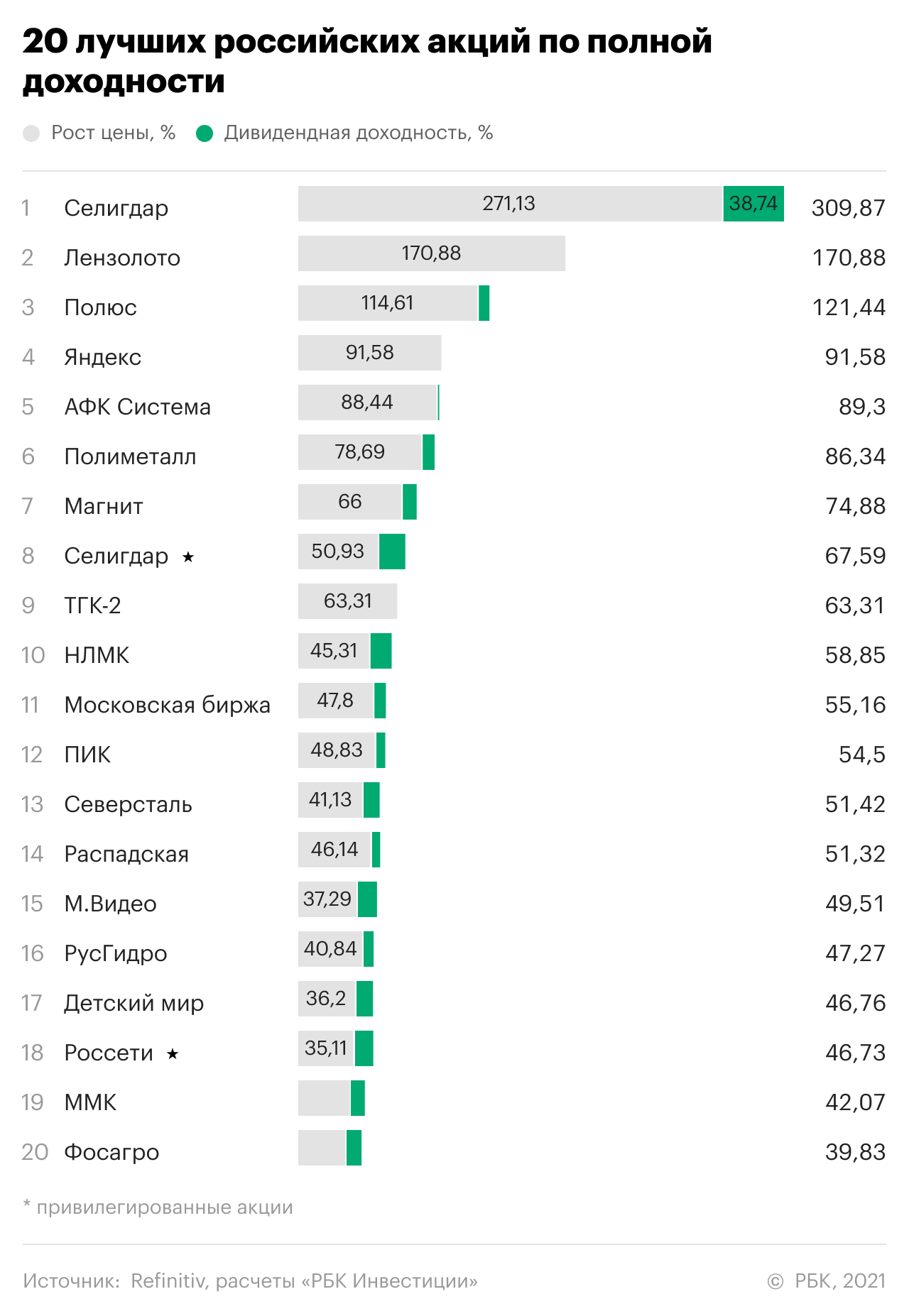

При этом, лучшие бумаги российских компаний принесли инвесторам в 2020 году более значительный доход. Средняя доходность топ-20 российских акций составила 80,9%. А лидеры принесли инвесторам еще больше.

Доход от вложений в акции золотодобывающей компании «Селигдар» составил 309,9%. А занявшие 20-е место акции «Фосагро» обеспечили доход всего в 39,8%. Но и это значительно лучше любого банковского вклада.

Первые три позиции нашего топа заняли акции золотодобывающих компаний, так как в год пандемии COVID-19 золото, как защитный актив, пользовалось повышенным спросом. Всего в топ-20 вошло пять акций золотодобытчиков. Кроме того, в лучшую двадцатку вошли три бумаги компаний черной металлургии, три акции торговых сетей, три акции энергетических компаний. Также среди лучших акций есть бумаги представителей IT, финансового сектора, девелопмента, горной добычи, производителя удобрений и одного многоотраслевого холдинга.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

В число 20 акций, показавших наибольший рост котировок, вошли бумаги «Ленты», и не попали акции «Фосагро». Это единственное различие списков.

Средний прирост 20 самых подорожавших акций составил 72,2%. Для сравнения индекс Московской биржи вырос за год на 8%, c 3 045,87 пункта до 3 289,02 пункта. При этом в начале 2021 года акции продолжили рост, индекс Мосбиржи прибавил за это время еще 6%. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

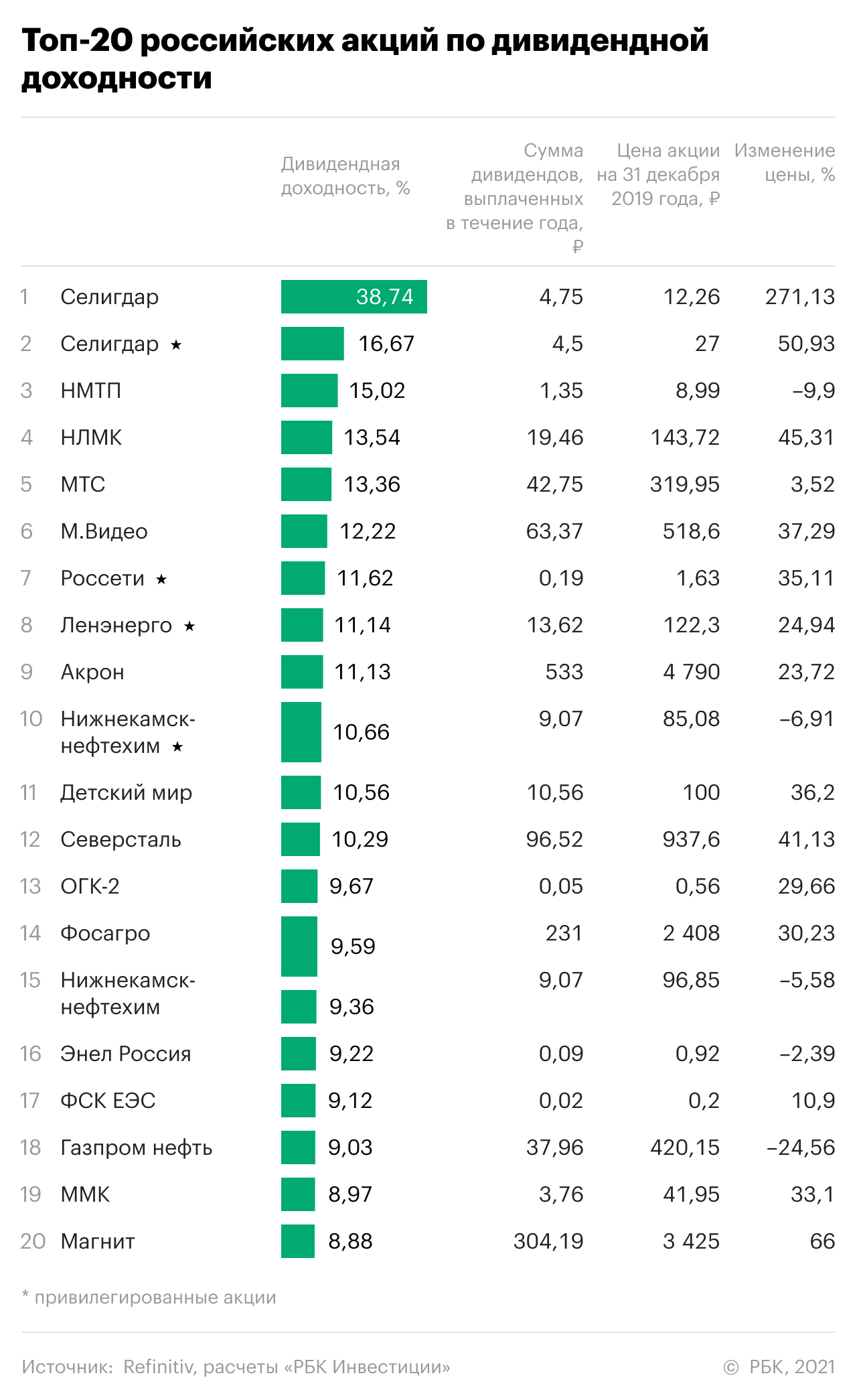

Выплата дивидендов не просто приносит инвестору некий дополнительный доход. Топ-20 акций по лучшей доходности дивидендных выплат в среднем обеспечил дивдоходность в среднем на уровне 12,4%. Но, во многих случаях, именно привлекательная дивидендная доходность становится причиной роста котировок. Сравнение топ-20 по полной и по дивидендной доходности показывает, что списки совпадают наполовину.

Десять бумаг — акции «Селигдара» (обыкновенные и привилегированные), «Магнита», НЛМК, «Северстали», «М.Видео», «Детского мира», «Россетей» (привилегированные), ММК и «Фосагро», присутствуют в обоих топах. Это позволяет говорить о том, что связь между дивидендной доходностью и ростом биржевых цен на эти бумаги не случайна.

В то же время акции НМТП, «Нижнекамскнефтехима» (обыкновенные и привелигированные), «Энел Россия» и «Газпром нефти» вошли в топ-20 по дивидендной доходности. Но дивидендный доход был значительной мере «съеден» снижением котировок. В случае «Газпром нефти» падение котировок даже превзошло прибыль от полученных дивидендов. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

5 лучших акций России, которые стабильно обгоняют рынок

В этом исследовании мы покажем, как можно обыграть фондовые индексы, вкладываясь в простой набор из самых ликвидных российских бумаг. Расчеты показывают, что такой портфель в среднем обгоняет индекс МосБиржи на 5% ежегодно без учета дивиденда. И такой результат повторяется более чем в 90% случаев.

Российские «суперфишки»

Фондовый рынок так устроен, что он сам выталкивает наверх лучшие компании. Самые крупные и ликвидные акции становятся таковыми по объективной причине: инвесторы видят в них более стабильный результат, чем в любых других. В итоге тяжеловесы рынка зачастую становятся еще и самыми быстрорастущими.

В последние годы большинство средних и малых компаний в мировых индексах отстает от бенчмарков, замедляя индексные портфели. По факту весь рынок растет в основном за счет небольшого числа голубых фишек. Самый яркий пример в США — группа FAAMG, которая за последние 10 лет выросла в 10 раз на фоне роста S&P 500 в 3,5 раза.

В России аналогичную роль на рынке играет несколько самых ликвидных акций. Они доминируют в портфелях зарубежных фондов, которые отслеживают Россию, и они же чаще всего лидируют в «Народном портфеле» МосБиржи. Речь о шести компаниях с оборотом от 1 трлн рублей в год. На сегодняшний день по этому показателю они идут с большим отрывом от всех других.

Какие акции растут быстрее рынка

В принципе, чтобы убедиться, что топовые фишки могут расти быстрее индексов, достаточно просто посмотреть на их динамику. Но есть нюанс: не понятно, какой период покажет наиболее объективную картину.

Мы взяли фундаментально обоснованную точку отчета — «черный вторник» в декабре 2014 г., когда рубль был отпущен в свободное плавание. С этого момента фондовый рынок России прервал многолетний боковик и начал в полной мере отражать валютную природу доходов экспортеров.

Эта дата интересна еще и тем, что дает возможность проследить за российскими акциями в течение двух нефтяных циклов: когда Brent дважды достигал многолетнего дна и дважды обновлял многолетние максимумы.

Далее смотрим, как за это время показали себя акции самых ликвидных российских бумаг, включая шесть основных тяжеловесов. И мы видим, что три из топ-6 обыграли Индекс МосБиржи (Сбербанк, Яндекс, Роснефть), а еще три числятся в отстающих (Газпром, Лукойл, Норникель).

Впечатляет результат Полюса за эти 7 лет, также отлично смотрятся черные металлурги и Новатэк. Но брать их в портфель может быть рискованно. У Полюса и Новатэка выбранные годы совпали с периодом активной экспансии, а металлурги поднялись на росте стали, которая в 2014–2015 гг. была на предельно низкой ценовой базе. Повторение такого — маловероятно.

Какие акции лучше сочетаются

Важнейший критерий для портфеля — корреляция акций. Идеально, если фишки балансируют друг друга, добавляя динамики, когда другая часть активов проседает, то есть не падают синхронно вслед за индексом. Разбиваем топ-6 «суперфишек» по парам и видим, что они действительно хорошо раскоррелированы.

Отлично вписывается в портфель Яндекс: он идет в противофазе практически со всеми крупными фишками, кроме Сбербанка, но и к нему почти нейтрален. Сильный эффект диверсификации дают пары Сбербанк+Норникель и Роснефть+Норникель.

Зато ненужная высокая корреляция есть между Лукойлом и Роснефтью, которые фактически дублируют друг друга. Это значит, что одну из этих фишек можно безболезненно для портфеля убрать. Разберемся, какую именно.

Какая акция лучше: Роснефть или Лукойл?

На первый взгляд, для ускорения портфеля стоит убрать Лукойл — он за семь лет в отличие от Роснефти сильнее отстал от индекса. Но это опять же может оказаться влиянием точки входа, поэтому лучше протестировать обе акции на широких исторических данных.

Для сравнения берем 70 годовых отрезков, начиная с 2015 г. и до настоящего момента. То есть моделируем ситуацию, что инвестор вложился либо в Лукойл, либо в Роснефть ровно на 12 месяцев и протестировал эту стратегию 70 раз подряд: с января по январь 2014–2015 гг, затем с февраля по февраль 2014–2015 гг. И так методом скользящего окна до отрезка «сентябрь-сентябрь 2020-2021».

Это расширяет выборку и дает более репрезентативные данные. В этом случае за условные 70 лет по доходности выигрывает все-таки Лукойл. Его акции в среднем по году приносили по 14,8%, в то время как Роснефти — только 13,1%. И это без учета дивидендов, которые у Лукойла тоже выше: в среднем 5,7% против 4,2%.

При таком подходе Роснефть оказывается еще и более рискованной фишкой: в среднем за 10 лет стандартное отклонение от среднемесячной доходности у нее составляет 22,7% против более низкой 20,4% у Лукойла. Поэтому однозначно стоит моделировать портфель, выбирая из двух нефтяников именно Лукойл.

Собираем портфель

Итак, у нас есть пять топовых фишек. Мы можем настраивать их доли по весу в индексе или как-то иначе, но даже простейший порфтель в равных долях покажет, что вместе эти акции легко обыгрывают индекс МосБиржи.

Снова моделируем наблюдение за рынком методом скользящего окна: с 1 января 2015 до 1 октября 2021 — всего 70 отрезков по одному году. Считаем доходность портфеля за каждые следующие 12 месяцев, сравниваем их с бенчмарком в те же самые периоды и получаем следующую картину.

Портфель проиграл бенчмарку (индексу МосБиржи) лишь 4 раза из 70 (выделены красным): если инвестор входил в эти фишки в период с января по март 2015 г., а также в январе 2018 г. Еще в 7 случаях портфель сыграл вровень с индексом (выделено синим), но это — без учета дивидендов.

Средняя дивдоходность такого портфеля составляет около 4,9% — даже с учетом того, что Яндекс ничего не платит. Основной вес дивидендных выплат несет на себе Норникель (8,9% за последние годы). Еще три бумаги платят на уровне либо не хуже бенчмарка: от 4,3% в среднем у Сбербанка (с учетом малодоходных первых лет) до 5,7% у Лукойла.

Иначе говоря, держа в равных пропорциях пять топовых фишек российского рынка, вы обыгрываете широкий рынок в 66 случаях из 70, или с вероятностью 94%. Причем таким портфелем легко управлять: нужно хотя бы раз в год продавать подросшие бумаги и докупать просевшие, чтобы сохранялась пропорция по 20% на каждую.

Выводы

В данном исследовании показано, что для успешного инвестирования на рынке не обязательно применять сложные стратегии. Портфель из пяти топовых акций обыгрывает бенчмарк с вероятностью 94% и показывает при этом среднюю доходность на годовых отрезках по 18,5% без учета дивиденда, что на 5% лучше Индекса МосБиржи. С учетом дивиденда разница доходит до 5,5% в пользу портфеля SBER+GAZP+YNDX+LKOH+GMKN.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Старт дня. Сбербанк вверх, Газпром вниз

Хороший отчет Сбербанка. Как отразится на акциях

Marvell обновил исторический максимум. Инвесторам обещают щедрые выплаты

80% за 5 лет. Во что инвестирует фонд Билла и Мелинды Гейтс

Высокие дивиденды в твердой валюте. Какие акции купить в октябре

Такие обороты были лишь один раз в истории

Андрей Мовчан: Инвестиции в развивающиеся рынки похожи на IPO

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Топ-10 самых прибыльных акций в России 2021 — прогнозы аналитиков

Итак, вы решили вложить во что-то свои финансы. Это верное решение, особенно для тех, кто уже имеет свое жилье, автомобиль, может позволить себе немного путешествовать. Да и те, кто только начинает идти к успеху тоже должны научиться вкладывать свободные средства в выгодные акции. В свете изменений 2020 года, связанных с пандемией коронавируса, значительно изменились привычные установки. Теперь вкладывать деньги нужно с большой осторожностью.

Перед вами Топ-10 самых прибыльных акций в России 2021 года. Изучите данные, чтобы составить собственное мнение о том, куда нужно вкладывать, а куда не стоит. Даже сейчас в условиях карантина и пандемии многие акции продолжают расти. И это означает, что важно понять, куда вкладывать деньги именно сейчас, чтобы потом получать постоянные растущие прибыли.

Как сделать свой доход пассивным с помощью акций

Если научиться делать правильный технический анализ рынка акций, то можно постоянно получать прибыли. Советуем изучить комбинированный метод технического и фундаментального анализа рынка.

Сделать свой доход полностью пассивным — это ли не мечта? Вы будете наслаждаться жизнью, ездить в разные страны, и ваши доходы в это время будут расти!

Но для новичков всегда трудно решить, куда же вложить деньги, чтобы не прогадать.

Первый и самый главный совет: никогда не вкладывайте те деньги, которые предназначены для покупки жизненно важных вещей: продуктов, жилья, медикаментов, одежды. На акции тратьте только то, без чего вы и так будете жить «в шоколаде».

Акции компаний, которые всегда приносят прибыли

Конечно, так однозначно выразиться довольно трудно. Потому что даже опытные трейдеры знают, что любые акции могут неожиданно обвалиться. И даже самые надежные компании не могут гарантировать стабильности и постоянно растущей цены. Капризный рынок настолько изменчив, что любое вложение — это большой риск. И вы должны это учитывать. Мы подобрали для вас список наиболее стабильных компаний, чьи акции всегда в цене. И на которых можно действительно зарабатывать.

Как вы помните, собираясь купить акции компании, которой вы доверились, вы должны учитывать:

И это далеко не полный перечень тех условий, которые необходимо выполнить, чтобы получать стабильные прибыли. Но с опытом вы научитесь определять, каким компаниям можно доверять, а каким нет. Конечно, потери сопровождают почти всех. И вы должны быть готовы к тому, что часть денег, возможно, к вам уже не вернется. Но только опыт, технические знания и развитая интуиция помогут вам научиться обходиться без потерь.

10 лучших российских компаний, которым можно доверять

№ 1 «Газпром»

Акции «Газпрома» — всегда в цене. Например, конец ноября 2020 года стоимость одной акции составила 185 рублей. Эта компания находится на 17 месте в рейтинге самых крупных энергетических компаний всего мира. Здесь платят неплохие дивиденды. Поэтому вкладывать сюда средства практически всегда выгодно. На рынке России эта компания является монополистом. Огромным плюсом для держателей акций является то, что компания принадлежит государству. А значит, именно оно в ответе перед вкладчиками.

Доля добычи нефти составляет около 60% от всех других компаний. Именно поэтому вы точно не прогадаете, вложив сюда деньги.

Прогнозы на 2021 год таковы:

На графике хорошо видны изменения дивидендов по годам. Однако, к следующему году аналитики предсказывают уменьшение выплат на 45%.

№ 2. Акции «Сбербанк»

№ 2. Акции «Сбербанк»

Приобретая акции «Сбербанка», вы можете быть уверены в правильном выборе. Этот банк отличается необыкновенной надежностью. Сюда стекаются денежные потоки всей России. Котировки акций «Сбербанка» редко опускаются в нисходящий тренд. Политика выплаты дивидендов такова, что среди держателей акций подавляющее число постоянных клиентов. Также есть большой поток новых держателей.

Стоимость акций Сбербанка на ноябрь 2020 года составляет примерно 250 рублей.

Посмотрите приблизительный расчет доходности акций Сбербанка:

А вот прогноз на 2021 год. Ожидается рост котировок на 37%. До конца 2020 года цена акций Сбербанка будет колебаться в районе 255–265 рублей. Многие европейские аналитики дают прогноз на увеличение их стоимости до 300 р. Поэтому рекомендуется не обращать внимания на временные просадки. Если средства позволяют, то акции Сбера лучше придержать. Они будут только расти.

Стоит ли покупать акции «Сбербанка»? Решать вам!

№ 3 — «Мечел»

Металлургическая компания «Мечел» также позволяет не сомневаться в прибылях от покупки акций. Стоимость одной акции достаточно невысока и составляет около 60 рублей. Однако 2020 год принес убытки. Убыток «Мечел» по МСФО за 9 мес. 2020 г. составил ₽15,659 млрд., против прибыли ₽13,427 млрд. в предыдущем году. Выручка сократилась на 10,9% до ₽196,197 млрд. против ₽220,113 млрд. годом ранее.

Однако прогнозы уверяют в росте:

№ 4. «Роснефть»

№ 4. «Роснефть»

Стоимость одной акции составляет 466 рублей. Более 70% всей добычи нефти в России принадлежит именно «Роснефти» Это мировой лидер по количеству добываемой нефти. Поэтому и доверие к этой компании огромно! Начиная с конца октября 2020 года наблюдается взлет стоимости:

Сравниваем количество дивидендов по датам:

№ 5. «Лукойл»

Следующим в нашем списке стоит концерн «Лукойл» Стоимость одной акции здесь достаточно высока и составляет 5265 рублей. Доходность составляет 5,83%. В среднем ежегодный прирост выплаты дивидендов составляет 15%. Одной из отличительных черт этой компании является постоянный рост дивидендов, которые будут повышаться не менее, чем на рост инфляции.

Это одна из самых крупных нефтегазовых компаний в мире. Подумайте только, что на ее долю приходится свыше 2% мировой добычи нефти. И примерно 1% углеводорода по всему миру.

№ 6. Акции «Татнефть»

Цена одной акции Татнефть составляет около 500 рублей. По прогнозам аналитиков, стоимость акций будет возрастать.

№ 7. «Сургутнефтегаз»

Стоимость акции составляет около 40 рублей.

Оцените размер дивидендов:

№ 8. Компания «Норникель»

Стоимость этих акций, пожалуй, самая высокая: 21 526 рублей.

Взгляните на прогнозы аналитиков:

Также обратите внимание на неуклонный рост дивидендов:

Аналитики советуют вкладывать средства в компанию, производящую никель и палладий. Размер дивидендов увеличился на 43%!

№ 9. Группа «НЛМК»

Цена на акции группы «НЛМК» составляет около 200 рублей. Но дивиденды постоянно растут.

Но, хочется отметить, что долг компании вырос до 900 млн. рублей. В среднем из-за роста долгов котировки акций упали на 3%. К 2023 году ждут уменьшения спроса на вывод новых предприятий. Поэтому планируется удешевление угля и стали.

№ 10. Сеть магазинов «Лента»

Нельзя не отметить стабильный рост стоимости акции любимой всеми сети магазинов «Лента»

Стоимость одной акции сравнительно недорога (около 200 р.). Поэтому каждый, даже начинающий трейдер сможет позволить себе купить несколько. По прогнозам экспертов, цены на акции будут расти.

Однако, стоит сравнить стоимость этих акций с акциями других магазинов. Например, акции «Магнита» стоят 4893 рубля а группы магазинов Х5 Retail 2841 рубль.

Акции «Магнита» немного потеряли в стоимости из-за смены владельцев в 2018 году. Но с того времени обороты набирают темп. Теперь руководство «Магнита» выразило желание купить 100% акций «Ленты» При этом прогнозируется падение котировок «Магнита» и рост акций «Ленты. Если сделка удастся, то уровень дохода объединенных компаний превысит совокупный доход группы Х5 Retail. Это позволит компании стать лидером среди всех подобных сетевых магазинов.

Этот обзор лишь приблизительно дает вам понять, на какие акции стоит обращать внимание. Конечно, каждый предпочтет вкладывать деньги в то, чему он доверяет. Но прежде чем купить акции любой компании, обязательно изучите рынок. Прочитайте отзывы аналитиков, ознакомьтесь с прогнозами. И тогда ваш доход всегда будет стабильно высоким.

№ 2. Акции «Сбербанк»

№ 2. Акции «Сбербанк»

№ 4. «Роснефть»

№ 4. «Роснефть»