Самозанятый в казахстане как зарегистрироваться

Самозанятые в Казахстане и Единый совокупный платеж (ЕСП)

Мастер по врезке, установке замков

Кто такие «самозанятые» граждане в Казахстане

В Казахстане, когда планировали введение ОСМС (обязательное медицинское страхование) в 2018 году в Казахстане выяснилось, что почти 1,5 миллиона трудоспособных граждан, не достигших пенсионного возраста, выпали из системы. Они не платят налогов, не числятся ни в качестве предпринимателей, ни в качестве работников или безработных. Это огромное количество людей. Что они делают, чем занимаются, как будут получать бесплатную медицинскую помощь по новой программе, кто за них будет платить и т.д. Поэтому внедрение ОСМС в Казахстане было отложено.

Для обозначения этих граждан и был внедрен термин «самозанятый» гражданин, позже при разработке налога для самозанятого гражданина появилось более развернутое разъяснение термина в дополнении к Налоговому Кодексу РК (Кодекс дополнен разделом 24 в соответствии с Законом РК от 26.12.2018 № 203-VI (вводится в действие с 01.01.2019).

Вот основные пункты закона, касающиеся определения самозанятых:

Самозанятый гражданин – это физическое лицо, которое

является плательщиком ЕСП (единый совокупный платеж)

самостоятельно ведет предпринимательскую деятельность по получению дохода без официальной регистрации в качестве ИП

у него нет ни работодателей, ни наемных работников

самозанятый оказывает услуги, выполняет работы только для физических лиц, кроме частной практики (частный нотариус, частный судебный исполнитель, адвокат, профессиональный медиатор)

или реализует сельскохозяйственную продукцию личного подсобного хозяйства собственного производства, за исключением подакцизной продукции

может предоставлять в аренду жилье,

И доход, получаемый от указанной выше деятельности за год не должен превышать 1175 МРП (месячный расчетный показатель), установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года.

Так, размер МРП в 2021 году – 2 917 тг. Соответственно: 2 917 х 1175 = 3 427 475 тг. Т.е. доход за год не должен превышать 3 427 475 тг. Это примерно 285 623 тенге в месяц.

Самозанятые граждане – виды деятельности. Дополнения

Самозанятый гражданин не может заниматься любой предпринимательской деятельностью. Надо запомнить, что относится к деятельности, подпадаемой под этот специальный налоговой режим:

Самозанятый занимается реализацией только сельскохозяйственной продукции личного подсобного хозяйства собственного производства. Сюда относятся продукция продукции растениеводства, животноводства, птицеводства, пчеловодства. Реализацией нельзя заниматься на территории объектов коммерческой недвижимости (ТЦ, базар, барахолка, магазин и т.д.).

Значит, можно продавать мед со своей пасеки, овощи с огорода, яйца, молоко, сметану, масло, мясо с подворья.

И все. Вы не можете заниматься продажей любых других товаров, даже если сами их изготавливаете, например, украшений. Здесь нужно регистрировать ИП.

Например, работать нянями, репетиторами, грузчиками, оказывать услуги по пошиву, ремонту, сборке мебели и т.д. другим частным лицам.

НЕЛЬЗЯ ПРИ ЭТОМ:

Оказывать услуги, осуществляете свою деятельность на территории объектов коммерческой недвижимости, на территории торговых объектов (собственных, либо арендованных).

Например: заниматься пошивом, подгонкой одежды на территории ТЦ, оказывать услуги по ремонту, например, бытовой техники или обуви на рынке или в своем киоске. Дома работать надо граждане, или на дому у частного лица. продавать картошку, масло, мед (сельскохозяйственную продукцию с собственного подворья), но только не на территории коммерческого объекта (рынок, ТРЦ, магазин и т.д.).

Сдавать в аренду имущество, кроме жилья.

Относиться к одной из категорий:

— индивидуальный предприниматель,

— лицо, занимающееся частной практикой (частный нотариус, частный судебный исполнитель, адвокат, профессиональный медиатор),

— иностранец или лицо без гражданства (кроме оралманов).

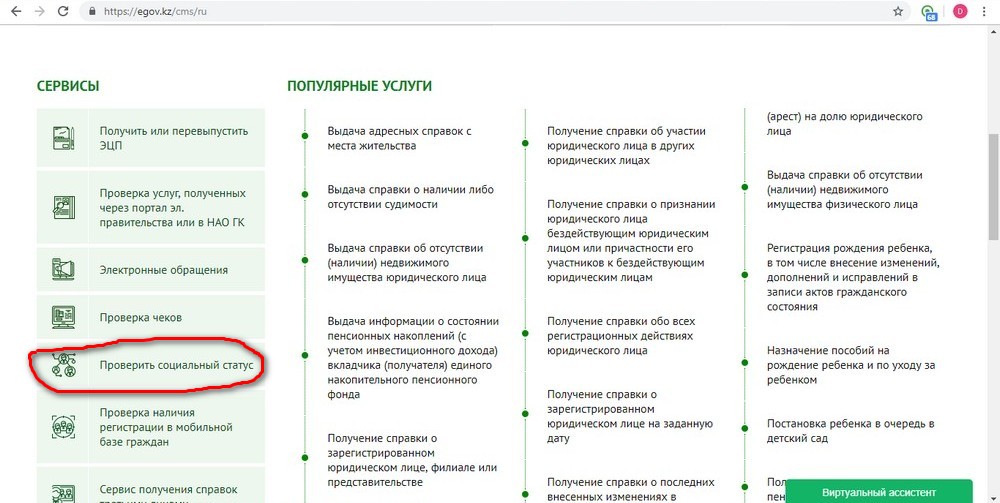

Как определить статус или как зарегистрироваться в качестве самозанятого

А так, для оплаты ЕСП (единый совокупный платеж) нет необходимости регистрироваться как самозанятый. Начиная делать перечисления ЕСП – вы и так в системе налогоплательщиков будете идентифицированы, как самозанятый.

Уплата единого совокупного платежа будет означать начало автоматической регистрации вашей деятельности в качестве самозанятого, а, в случае приостановления уплаты, приостановление деятельности.

Физические лица признаются плательщиками единого совокупного платежа со дня, в котором произведена уплата такого платежа, до последнего дня месяца, за который производилась уплата единого совокупного платежа. Данный режим не предусматривает регистрацию и представление налоговой отчетности.

Что такое ЕСП (единый совокупный платеж) для самозанятых. Порядок исчисления и уплаты единого совокупного платежа

Для самозанятых в Казахстане утвержден ЕСП (единый совокупный платеж), такой вот специальный режим налогооблажения.

Единый и совокупный – потому, что самозанятый ежемесячно платит всего одну сумму, в которую включен индивидуальный подоходный налог и социальные отчисления.

ЕСП (Единый совокупный платеж) подлежит уплате общей суммой путем перечисления через банки второго уровня или организации, осуществляющие отдельные виды банковских операций, на банковский счет Государственной корпорации «Правительство для граждан».

Утверждена конкретная сумма ЕСП, которую нужно перечислять:

В Налоговом Кодексе РК написано «Сумма единого совокупного платежа за один месяц составляет 1-кратный размер месячного расчетного показателя в городах республиканского и областного значения, столице и 0,5-кратный размер месячного расчетного показателя – в других населенных пунктах».

Это значит, что ежемесячный размер ЕСП в 2021 году составляет:

Для осуществления платежа открытие расчетного счета в банке не требуется!

Как сумма ЕСП распределится по налогам?

Сумма единого совокупного платежа распределяется Государственной Корпорацией в следующей пропорции:

| Вид платежа | Доля в процентах | Республиканский и админ. центр (1 МРП) | Прочие города (0,5 МРП) |

| ИПН (индивидуальный подоходный налог) | 10% | 292 | 146 |

| ЕНПФ (пенсионные взносы) | 30% | 875 | 438 |

| ФСМС (обязательное медицинское страхование) | 40% | 1167 | 583 |

| ГФСС (социальные отчисления) | 20% | 583 | 292 |

Итак, подытожим:

Физическому лицу самостоятельно делить сумму по платежам не нужно.

Сумма единого совокупного платежа не зависит от размера полученного дохода и не требует дополнительных расчетов (доходы, расходы, вычеты, прибыль).

Уплачивать единый совокупный платеж необходимо отдельно за каждый месяц, в котором был получен доход.

Законодательно установлен ежемесячный размер платежа: в городах республиканского и областного значения и столице 1 МРП и в других населенных пунктах 0,5 МРП.

Уплата производится через банки и организации, осуществляющие отдельные виды банковских операций, без открытия расчетного счета, т.е. оплатить можно в расчетно-кассовом отделении банка (через кассу), а также через мобильные приложения банков, через СМС.

Платеж принимается только при наличии удостоверения личности (его копии) физического лица, за которое производится уплата ЕСП.

Платеж может быть возвращен по причине:

• допущенной ошибки в реквизитах;

• при оплате более одного раза за период (месяц);

• физ. лицо не признано плательщиком ЕСП.

Для возврата ошибочно уплаченных сумм единого совокупного платежа физическому лицу необходимо обратиться с заявлением и копией платежного документа в Государственную Корпорацию Правительство для Граждан (ЦОН).

Данный режим не предусматривает регистрацию и представление налоговой отчетности.

Уплата единого совокупного платежа будет означать начало автоматической регистрации вашей деятельности в качестве самозанятого, а, в случае приостановления уплаты, приостановление деятельности.

Для лиц, достигших пенсионного возраста, вся сумма платежа признается, как индивидуальный подоходный налог (ИПН), распределение на социальные платежи не производится.

Реквизиты для оплаты ЕСП

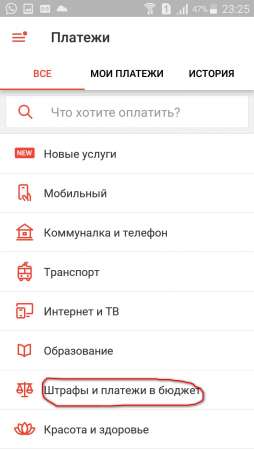

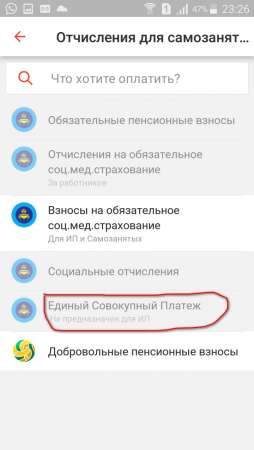

Как быстро оплатить ЕСП (за минуту) через мобильный телефон

ЕСП удобно оплачивать через мобильные приложения банков, например, «Народный банк Казахстана», «Fortebank», «Сбербанк», «Jusanbank», «Банк Центр Кредит», «Каспи банк».

Покажем, как уплатить за минуту Единый совокупный налог (ЕСП) через мобильное приложение kaspi.kz, которое уже установлено у многих на телефонах. В приложении через kaspi.kz нужно

1. зайти в раздел «Платежи», затем вверху выбрать «Все». Т.е. все платежи.

Что выигрывают самозанятые граждане в Казахстане при отчислениях (уплаты) ЕСП, что дает оплата ЕСП

Гражданин, который оплачивает единый совокупный платеж (ЕСП), производит уплату всех требуемых налогов и отчислений.

«самозанятый» становится участником системы обязательного социального медицинского страхования (ОСМС) и сможет пользоваться бесплатными медицинскими услугами в рамках ОСМС

увеличиваются потихоньку пенсионные накопления в ЕНПФ (совсем потихоньку)

растет стаж участия в пенсионной системе, что дает право на увеличение размера базовой пенсии;

Помните пенсионную реформу в РК с 1 июля 2018 года? Напомним, если трудовой стаж 10 лет или меньше или трудового стажа нет вообще, базовая пенсия будет составлять 54% от прожиточного минимума. За каждый год свыше 10 лет стажа будет добавляться по 2%. Если же стаж 33 года и более – размер базовой пенсии будет равен прожиточному минимуму (34 302 тенге в 2021 г.).

получать социальные выплаты в случаях утраты трудоспособности, потери работы, потери кормильца, беременности и родов, усыновления или удочерения ребенка, ухода за ребенком до 1 года;

Конечно, увеличение трудового стажа, а соответственно и получение базовой пенсии в полном размере, а также бесплатную медицинскую помощь – это хорошо.

Но вот сумма ЕСП – такая мелкая (1 МРП для крупных городов) и не привязана к сумме дохода, что пенсионные накопления будут маленькими, социальные выплаты минимальными. Ну, хотя бы будут.

А так, вроде все налоги оплачиваешь, но кредит или ипотеку не дадут. Отчисления очень маленькие. Хотел бы больше платить – но не дают, выбора – нет. Только 1 МРП. Или 0,5 МРП.

Понятно, государство хотела облегчить задачу выхода из тени миллиона «самозанятых», сделав им налог необременительным, оплату – удобную. Лучше мало, чем совсем ничего…

Платить ЕСП и иметь статус «самозанятый» удобно, когда доход минимальный, непостоянный или это дополнительный заработок. Заработок размером с прожиточный минимум, МЗП или немногим больше. И тогда, чтобы не тратить время пока вы наращиваете свои знания, умения, ищите работу, планируете бизнес – оплачивать ЕСП и числится, как «самозанятый» и иметь доступ к бесплатной медицинской помощи, трудовой стаж будет потихоньку идти и т.д. У налоговой к вам претензии не будет.

ЕСП удобен для тех, кто в сельской местности, без работы, занимается только личным подворьем, живет с продукции со своего подворья, пасеки, приусадебного участка.

Статус «ИП» или «самозанятые» в Казахстане, что лучше?

В принципе, в предыдущем разделе мы и ответили на этот вопрос. Условия в статусе «Самозанятый» специально сделаны так, чтобы были не выгодны для ведения бизнеса. Чтобы не было желания сменить ИП на статус «самозанятого». Либо не могли конкурировать с малым бизнесом.

вы не можете торговать на рынке, в ТЦ, арендовать коммерческое помещение, открывать точку, магазин. Только у себя на дому или на дому у частного лица;

вы не можете оказывать услуги, продавать товар юридическим лицам. Только частным лицам;

не имеете право нанимать работников, работаете только сами;

нельзя продавать абы-какие товары – только продукцию со своего подворья, пасеки, огорода;

нельзя производить и продавать товары, какие вздумается – только производить и продавать продукцию со своего подворья, пасеки, огорода;

нет возможности выставить счета, заключить договор, представить юридические документы и т.п. – этого в режиме «самозанятых» нет. Данный режим не предусматривает регистрацию и представление налоговой отчетности.

вы платите мизерный налог и социальные выплаты. Из-за этого нет возможности получать кредит, иметь хорошие пенсионные накопления, рассчитывать на хорошие социальные выплаты в случае беременности и родов, потери трудоспособности и т.п.

«Самозанятые» в России, как это сделано у них

Самозанятый гражданин в РФ – это физическое лицо, самостоятельно ведущее деятельность, направленную на систематическое получение прибыли. У него нет ни работодателя, ни наемных работников, а его годовой доход должен быть менее 2,4 млн. рублей (14,4 миллиона тенге в год по курсу, в месяц ).

Самозанятый скачивает специальное приложение «Мой налог», регистрируется там. В этом приложении самостоятельно указывает сумму, сколько заработал за месяц и с него оплачивает налог. Приложение само посчитает, сколько налогов вы должны заплатить. Если оказывает услуги физлицам – оплачивает налог 4%, если юрлицам – налог 6%. С приложения данные поступают в налоговую, а чек в электронном виде уходит к покупателю.

Для самозанятых в России запрещена перепродажа товаров и имущественных прав, торговля подакцизными товарами, добыча и продажа полезных ископаемых, работа по агентскому договору. Любые другие виды деятельности разрешены, если у вас нет наемных работников.

К примеру, самозанятые могут заниматься репетиторством, грузовыми и пассажирскими перевозками, оказывать услуги фото- и видеосъемки на заказ, сдавать в аренду недвижимость, оказывать косметические услуги на дому, продавать кондитерские изделия собственного изготовления и т. д. Разрешено совмещать несколько видов такой деятельности. Еще один важный плюс – возможность получить кредит в банке на развитие своего дела.

Как видите возможности большие. Поэтому сейчас в тех областях, где проводится эксперимент – наблюдается движение из «ИП» в «самозанятые». Ну а далее, когда нужно будет масштабировать бизнес, нанимать работников, выходить на другие рынки, товары, услуги – тогда можно будет получить статус ИП или ТОО.

Все.

Как стать самозанятым

И сэкономить на налогах

Самозанятый — это человек, который работает сам на себя без наемных работников.

Когда говорят о самозанятых, то обычно подразумевают людей, которые применяют экспериментальный налоговый режим «Налог на профессиональный доход» — НПД.

Но бывают и другие самозанятые: репетиторы, няни, сиделки, помощники по дому. До 2020 года они не платили налог с доходов, но теперь налоговые каникулы закончились. В результате эта категория самозанятых стала уменьшаться: одни перешли на НПД, другие — «в тень», а те, что остались — отдают со своих доходов 13% НДФЛ.

Расскажу про плательщиков налога на профессиональный доход: выгодна ли такая самозанятость, кто может перейти на новый налоговый режим и как это сделать.

Как выйти из тени

Кто такие самозанятые

Самозанятым может стать физлицо или индивидуальный предприниматель, если встанет на налоговый учет и будет платить налог на профессиональный доход.

Закон о самозанятых. С 1 января 2019 года вступил в силу Федеральный закон № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима НПД». Документ подробно расписывает, кто и как может стать самозанятым, какие есть ограничения и правила.

Регионы проведения эксперимента. Новый налоговой режим — это эксперимент, и он действует не по всей стране. В 2019 году самозанятыми могли стать люди только из четырех регионов — Москвы, Московской и Калужской областей и Республики Татарстан.

С 1 января 2020 года к эксперименту подключились еще 19 регионов: Санкт-Петербург, Волгоградская, Воронежская, Ленинградская, Нижегородская, Новосибирская, Омская, Ростовская, Самарская, Сахалинская, Свердловская, Тюменская и Челябинская области, Красноярский и Пермский края, Ненецкий, Ханты-Мансийский и Ямало-Ненецкий автономные округа, а также Республика Башкортостан.

С 1 июля 2020 года все остальные регионы страны ввели режим НПД на своей территории — теперь самозанятым может стать любой гражданин России, а также граждане стран-членов Евразийского экономического союза.

Отличия от ИП. Самозанятым работать проще: легче зарегистрироваться, нет налоговой отчетности, не нужна контрольно-кассовая техника (ККТ).

Индивидуальный предприниматель тоже может перейти на режим НПД. Тогда он станет обычным самозанятым — никаких отличий не будет. Для этого даже необязательно закрывать ИП — подробнее о таком переходе расскажем дальше.

Разница между ИП и самозанятым

Отличия от патентной системы. Режим НПД не привязан к конкретной деятельности. Например, самозанятый юрист сдает свою квартиру: он платит налог на профессиональный доход с денег, которые получает и от клиентов, и от квартиросъемщиков. Так можно.

А вот патент приобретается под конкретную деятельность. Не получится купить патент на разработку компьютерных программ, и пользоваться им, чтобы работать парикмахером.

Другое важное отличие: если зарегистрироваться как самозанятый в одном регионе, то можно работать с клиентами по всей стране. А с патентом так не получится: он действует только в том регионе, где выдан.

Допустим, предприниматель получил патент в Ростовской области, чтобы заниматься ремонтом квартир. Но у него появился клиент из Москвы. Работать с ним по ростовскому патенту нельзя — нужно докупить московский. Либо придется совмещать патентную систему с какой-то другой и отдельно платить налоги от доходов из другого региона.

Есть и другие отличия — вот полный список.

Разница между патентной системой и НПД

| Патентная система налогообложения | Режим НПД | |

|---|---|---|

| Можно ли совмещать режим с другими | Можно | Нет |

| Виды деятельности | Ограниченный перечень разрешенной деятельности. Один патент — один вид деятельности | Любая, кроме запрещенной. Один статус на все виды деятельности |

| Срок действия | 1—12 месяцев | Бессрочно |

| Налоговая ставка | 6% с возможного дохода | 4—6% с реального дохода |

| Ограничение по доходу в год | 60 млн рублей | 2,4 млн рублей |

| Работники | До 15 человек | Нельзя нанимать |

| Налоговый учет | Книга учета доходов ИП | Нет |

| Налоговые декларации | Нет | Нет |

Как работает самозанятость

Со своих профессиональных доходов самозанятый платит только НПД, а не НДФЛ. Если индивидуальный предприниматель перешел в ряды самозанятых, он освобождается от страховых взносов и налогов, которые пришлось бы отдавать на других режимах.

НПД нужно платить только за те месяцы, когда был доход: если самозанятый ничего не заработал — нет и налога.

Налоговая ставка зависит от того, кто заплатил самозанятому:

Налоговые ставки действуют до конца 2028 года, когда закончится эксперимент. На все это время они зафиксированы — государство не вправе их повышать.

Налоговый вычет. Государство дает самозанятым специальный бонус — вычет, который снижает налоговую ставку. С учетом вычета ставка по платежам от физлиц — 3%, от юрлиц и ИП — 4%.

Бонус будет действовать, пока самозанятый не сэкономит 10 000 Р на налоге. После этого ставки навсегда вернутся к стандартному размеру — вычет дается только один раз.

Чтобы получить вычет, не нужны никакие заявления. Налоговая знает, что самозанятому положен бонус, — она сама его применит и все рассчитает.

Как самозанятый взаимодействует с налоговой. Плательщикам НПД не нужно лично посещать налоговую инспекцию. Зарегистрироваться, принимать оплаты, получать уведомления и справки, платить налоги — все это можно делать дистанционно через мобильное приложение «Мой налог» либо в личном кабинете плательщика НПД. Обратите внимание: в обычном кабинете налогоплательщика на сайте ФНС таких функций нет, поэтому нужно зайти именно в специальный сервис для самозанятых.

Налоговая база и период. Налоговая база для НПД — это весь доход, который получает самозанятый от профессиональной деятельности.

При этом самозанятый должен фиксировать, сколько денег он получил от физлиц, а сколько — от организаций и предпринимателей. Это важно для налогового учета, ведь ставка налогообложения у этих доходов разная и смешивать их нельзя.

Налоговый период для НПД — это промежуток времени, по окончании которого налоговая инспекция определяет, сколько заработал самозанятый, и рассчитывает налог. Налоговый период длится календарный месяц — январь, февраль, март и так далее.

Для первого и последнего месяца самозанятости есть свои правила. Первый налоговый период длится со дня постановки на учет до конца следующего месяца. А последний — от начала месяца до дня снятия с учета.

Если самозанятый получил свой статус и прекратил его в том же месяце, налоговым периодом будет время, пока он был плательщиком НПД.

Например, Иван встал на учет как самозанятый 15 января. Первый раз он заплатил налог в марте — за половину января и весь февраль. Это его первый налоговый период. Свой статус Иван прекратил 10 мая того же года. Его последний налоговый период — с 1 по 10 мая.

Если бы Иван стал самозанятым 15 января, а прекратил статус 25 января, его налоговым периодом было бы время с 15 по 25 января.

Самозанятому не нужно ничего вычислять самому: налоговая сама все посчитает и пришлет уведомление с суммой, которую нужно заплатить. Уведомление приходит до 12 числа месяца, который следует за истекшим месяцем. Заплатить налог нужно до 25 числа того же месяца.

Иван зарегистрировался в январе, поэтому получит первое уведомление от налоговой до 12 марта. До 25 марта он должен уплатить НПД за часть января и февраль. Следующее уведомление придет ему до 12 апреля, а налог за март он заплатит до 25 апреля.

Держать сроки в памяти необязательно: в приложении «Мой налог» или в личном кабинете самозанятого можно настроить автоплатеж с банковской карты. Тогда до 25 числа банк по запросу налоговой будет сам переводить деньги.

Страховые взносы. Важное преимущество самозанятости — не надо платить страховые взносы.

Если ИП перешел в самозанятые, он тоже не платит взносы за время, пока применяет режим НПД. А вот за период до самозанятости и после нее — платить нужно.

Например, предприниматель зарегистрировался как самозанятый 1 апреля, а потом передумал и отказался от этого статуса с 1 декабря. Тогда до 31 декабря этого же года он должен заплатить фиксированную часть взносов за январь, февраль, март и декабрь — те месяцы, когда не был самозанятым.

А процентную часть взносов — 1% от доходов свыше 300 000 Р — надо отдать до 1 июля следующего года. Причем в расчет пойдут все доходы предпринимателя за год — даже за тот период, когда он был самозанятым.

А вот с медицинским страхованием ситуация иная: часть налога на профессиональный доход автоматически уходит на обязательное медицинское страхование. Поэтому самозанятый не платит отдельные взносы, но у него есть полис ОМС и право на бесплатную медицинскую помощь.

Налоговые каникулы. Раньше зарегистрированные в налоговой репетиторы, няни, сиделки и помощники по дому не платили НДФЛ, но с 2020 года льгота закончилась. А у другой категории самозанятых — плательщиков НПД — налоговых каникул никогда и не было.

Работа с ИП и организациями. Самозанятым выгоднее принимать деньги от физлиц, чем от организаций или предпринимателей, — ставка ниже. В остальном для них нет разницы, с кем работать.

Но для самих ИП и юрлиц разница есть. Если они платят деньги обычному физлицу по трудовому или гражданско-правовому договору, то должны удерживать и перечислять в налоговую НДФЛ — 13% от его доходов. А еще — платить за него страховые взносы, причем из своего кармана. Это сложно, дорого и неудобно.

А самозанятый сам платит за себя налог, и взносов у него нет. Компания может просто выдать ему деньги, получить чек и ни о чем больше не беспокоиться. Мы уже рассказывали, как самозанятому работать с организациями, — почитайте на досуге.

Можно ли получать справки для льгот. Самозанятому доступны два вида справок:

Эти документы нужны в разных ситуациях. Например, справку о постановке на учет часто запрашивают юрлица и ИП, с которыми работает самозанятый. Им же важно как-то убедиться, что человек действительно самозанятый и за него не надо платить страховые взносы и перечислять НДФЛ. Для проверки можно воспользоваться специальным сервисом на сайте налоговой, но многим компаниям все равно спокойнее, когда есть справка.

Справка о состоянии расчетов пригодится, чтобы получить льготы, которые зависят от суммы общего дохода. Например, субсидии на оплату услуг ЖКХ или статус малоимущего. Точно такую же справку запросит банк, если самозанятый обратится за кредитом.

Справки для самозанятых формируются в электронном виде через приложение «Мой налог» или личный кабинет на сайте ФНС. Они подписаны электронной подписью ФНС и обладают такой же юридической силой, как и обычные бумажные справки.

Куда пойдут деньги от уплаты налога. Большая часть налога на профессиональный доход — 63% — идет в бюджет того региона, где самозанятый встал на учет. Оставшаяся часть — 37% — уходит в фонд обязательного медицинского страхования.

Прием платежей для самозанятых

Плательщики НПД не используют контрольно-кассовую технику, на них не распространяется закон № 54 «О применении ККТ при осуществлении расчетов в РФ».

Прием платежей для них упрощен и выглядит так:

Как передать чек. Это нужно сделать в момент расчета: клиент платит наличными либо переводит деньги на карту или электронный кошелек, а потом сразу получает чек.

Бывает, что самозанятый получает деньги через посредника. Например, плательщик НПД решил принимать платежи на своем сайте. Это можно сделать только через посредника, который снимает деньги с банковской карты клиента и переводит на счет самозанятому — за вычетом своей комиссии. В таких случаях можно не спешить с чеком: его надо предоставить до 9 числа следующего месяца.

Передать чек можно несколькими способами:

Самозанятый сам решает, какой чек выдать — электронный или бумажный. Клиент не вправе требовать еще и бумажный чек, если уже получил электронный.

Удалить платеж можно через мобильное приложение «Мой налог» либо в личном кабинете самозанятого на сайте ФНС. Для этого нужно выбрать причину из списка. Их две: «Чек сформирован ошибочно» — если ошиблись в расчетах, и «Возврат средств», если вернули деньги клиенту.

Налоговая аннулирует чек, пересчитает сумму дохода и налог с него. Результат сразу же отобразится в личном кабинете.

Кто может перейти на спецрежим

Для самозанятых есть ограничения по видам деятельности и по доходу. Кроме того, у них не должно быть наемных работников, а вот сами они могут работать по трудовому договору — об этом дальше.

Стать самозанятым можно с 14 лет. Но чтобы регистрироваться до совершеннолетия, понадобится письменное согласие родителей. Если родители против, то есть другие варианты: вступить в брак или получить эмансипацию.

Перейти на режим НПД могут россияне и граждане Армении, Беларуси, Казахстана и Киргизии — стран, которые входят в Евразийский экономический союз.

Ограничения по видам деятельности. Самозанятый не вправе заниматься деятельностью, для которой нужен статус ИП или юрлица. Например, он не может быть частным охранником или детективом.

Есть еще несколько видов деятельности, которые запрещены для самозанятых:

Не могут быть самозанятыми и частные курьеры, которые развозят чужие товары и принимают за них оплату. Но для них есть исключение: применять режим НПД можно, если продавец предоставит им свою кассовую технику, чтобы принимать платежи.

Например, Петя решил устроиться курьером, но работать в штате он не желает, а хочет быть самозанятым. Петя приходит в пиццерию и предлагает: а давайте я буду развозить вашу пиццу, принимать деньги от клиентов и передавать вам за вычетом своего вознаграждения. Если пиццерия выдаст ему кассовый аппарат для приема платежей — так можно.

Остальная деятельность разрешена. Например, фотограф, программист, дизайнер, бухгалтер, переводчик, строитель, маркетолог — все они могут встать на налоговый учет и платить НПД. Самозанятым не запрещено оказывать косметические услуги и продавать торты собственного производства. А вот покупать чужие торты и перепродавать — уже нельзя.

Ограничение по сумме дохода — 2,4 млн рублей в год. При этом нет лимитов для ежемесячного дохода: самозанятый может получить в январе 30 тысяч, в феврале — ничего не заработать, а в марте — миллион.

Как только доход за календарный год превысит 2,4 млн рублей, плательщик НПД потеряет свой статус. Если бывший самозанятый — обычное физлицо, он будет отдавать со своих последующих доходов 13% НДФЛ. Если же он индивидуальный предприниматель, то его по умолчанию переведут на общую систему налогообложения (ОСНО). Чтобы не допустить этого, ИП должен в течение 20 дней после потери статуса подать заявление в налоговую по месту жительства о переходе на спецрежим.

А в следующем году можно снова стать самозанятым.

Ограничения по видам доходов. Не со всех доходов разрешено платить НПД — есть ограничения. Под этот налоговый режим не попадают доходы от:

Если клиент рассчитается с самозанятым не деньгами, а как-то еще, например отдаст за работу мешок овощей с фермы, то это доход в натуральной форме. И он тоже не попадает под налоговый режим НДП.

Может ли ИП быть самозанятым. Может, но совмещать НПД с другими налоговыми режимами запрещено — мы писали об этом. Если предприниматель на УСН, ЕСХН или ЕНВД хочет стать самозанятым, он должен отказаться от своего спецрежима и перейти на НПД. А если ИП находился на общей системе налогообложения, то заявление об отказе не нужно.

Индивидуальный предприниматель должен уведомить налоговую, что прекращает использовать спецрежим в течение месяца со дня регистрации в качестве плательщика НПД. Если этого не сделать, то налоговая аннулирует статус самозанятого.

Можно ли совмещать самозанятость с основной работой. Закон не запрещает самозанятому работать по найму. В таком случае налог с зарплаты — НДФЛ — будет удерживать работодатель, а вот налог с других доходов самозанятый будет платить сам.

Например, не запрещено получать зарплату как наемный сотрудник и деньги от своих клиентов как самозанятый.

Можно ли госслужащим быть самозанятыми. Можно, но только для одного вида деятельности — сдачи в аренду жилых помещений.

Может ли пенсионер стать самозанятым, но получать льготы и компенсации. Может — самозанятые пенсионеры не платят за себя страховые взносы и считаются неработающими. Они сохраняют право на индексацию пенсии, компенсации и льготы. Подробнее читайте в нашей статье «Самозанятых пенсионеров признали неработающими».

Нужно ли регистрироваться тем, кто оказывает разовую помощь. Не обязательно, но следует помнить: физические лица почти с любого дохода платят НДФЛ. Это касается и тех случаев, когда человек кому-то помог, а ему за это заплатили.

Если автомеханик починит машину приятелю, а тот в благодарность ему скажет «спасибо», то налога не будет. А вот если автомеханик возьмет деньги за свои услуги, то он должен заплатить налог с дохода.

Можно не регистрироваться как самозанятый, но тогда придется подавать декларацию о доходах 3-НДФЛ и делать отчисления — 13% от заработанной суммы. Более выгодный вариант: получить статус плательщика НПД и отдавать всего 4% или 6%, а с учетом вычета — еще меньше. Регистрация ни к чему не обязывает: если помощь была разовой, а сейчас доходов нет, то не нужно ничего платить и отчитываться перед налоговой.

Как оформить самозанятость

Чтобы стать самозанятым, нужно встать на налоговый учет как плательщик НПД. Это бесплатно — госпошлины нет.

Куда обращаться. Идти в налоговую не нужно, заявление подается через интернет. Есть 3 способа отправить заявление:

Что нужно для оформления. Все зависит от того, какой способ регистрации вы выбрали. Если подаете заявление через мобильное приложение «Мой налог», то надо:

Регистрация статуса

Мы уже рассказывали, как зарегистрироваться через приложение «Мой налог» или личный кабинет налогоплательщика. Там все просто.

Без ИП. Нет никакой разницы между регистрацией обычного человека и индивидуального предпринимателя.

Через МФЦ. Многофункциональные центры пока не оформляют самозанятость. В МФЦ можно получить только консультацию по регистрации или работе приложения.

Через госуслуги зарегистрироваться нельзя. Но с помощью подтвержденной учетной записи на портале госуслуг можно быстро зарегистрироваться в приложении «Мой налог» или в кабинете самозанятого.

Принцип простой: достаточно авторизоваться через сайт госуслуг, и вы сразу же станете плательщиком НПД. Это удобно и быстро: вводить данные вручную не придется — налоговая автоматически получит всю необходимую информацию.

Проверка заявления. Налоговая проверяет информацию до 6 дней — отсчет начинается со следующего дня после подачи заявления.

Если налоговики найдут явные ошибки и противоречия, то откажут уже в день обращения. Например, отказ придет сразу, если заявитель ранее уже был плательщиком НПД и у него остались штрафы и долги по налогам.

В случае отказа налоговая пришлет уведомление с объяснением, что именно ей не понравилось. Такое уведомление поступит через приложение «Мой налог», личный кабинет самозанятого или банк — смотря как подавалось заявление.

Так что после регистрации нужно отслеживать свой статус в течение 6 дней, хотя принимать оплаты и формировать чеки можно сразу.