Сложная оплата это как

Две системы погашения кредита – аннуитетная и дифференцированная. Что выгоднее заемщику

При оформлении кредита любому заемщику важна прозрачность выплат. От того, насколько удобной и выгодной будет система погашения платежей, зависит погашение кредита в минимальный срок и возможные переплаты.

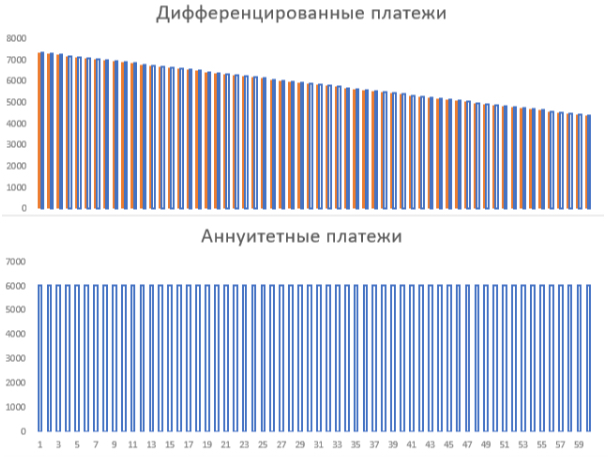

Есть два варианта погашения кредита – с помощью аннуитетных или дифференцированных платежей. Рассмотрим, что собой представляет каждый из способов и в каких случаях их выгодно использовать.

💡 Что такое аннуитетный и дифференцированный платежи

Аннуитетный платеж – это метод погашения кредита, когда размер займа делится на равные части, которые в дальнейшем выплачивает заемщик.

С одной стороны, кажется, что все удобно и подводных камней нет – просто ежемесячно нужно будет выплачивать одну и ту же сумму до конца срока. Но главная особенность здесь кроется в структуре платежей. При аннуитетном способе в первую половину кредита большая часть выплачиваемой суммы будет погашать банковские проценты, а на основной долг пойдет минимум средств.

Ближе к концу выплаты баланс изменится – сумма на погашение непосредственно тела кредита увеличится, а на проценты будет уходить лишь незначительная часть.

Подобный вариант платежей крайне выгоден банку, но для заемщика при всей кажущейся простоте означает весомые переплаты по кредиту.

Дифференцированный платеж – более популярный у населения способ погашения займа. Представляет собой схему, при которой долг погашается суммами, планомерно уменьшающимися из месяца в месяц. Это обусловлено уменьшением тела кредита и процентной части.

Проще говоря, сумма в погашение тела кредита всегда постоянна. При этом процентная составляющая сначала большая, но затем понижается, поскольку прямо зависит от суммы кредитного тела, а оно уменьшается с каждым платежом.

Главной особенностью дифференцированного способа является серьезная финансовая нагрузка в первое время после оформления займа.

🧮 Калькулятор и методика расчета

Формулы аннуитетного и дифференцированного платежей довольно сложные, поэтому мало кто прибегает к самостоятельным расчетам. Гораздо проще и быстрее воспользоваться готовым калькулятором.

Пример расчета аннуитетного платежа

Чтобы было более понятно, рассмотрим оба варианта платежей на примере.

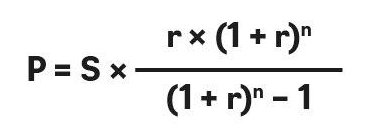

Формула расчета аннуитетного платежа:

Это стандартная формула, которая используется в большинстве случаев, но изредка банк может вносить какие-то изменения.

Чтобы вычислить коэффициент аннуитета, нужно воспользоваться формулой:

где ª – это количество платежей.

Для примера рассмотрим кредит в 500 000 рублей на срок 18 месяцев под годовую ставку 15%.

Сначала нам нужно вычислить месячную процентную ставку: 15% / 12 = 1,25% = 0,0125.

Количество платежей – это количество месяцев, то есть 18 платежей.

По вышеуказанной формуле расчет будет таким:

Далее нужно получившийся коэффициент аннуитета подставить в расчет нашего платежа:

Пример расчета дифференцированного платежа

Дифференцированный платеж рассчитать сложнее из-за того, что в силу специфики, о которой написано выше, его сумма ежемесячно меняется.

Для примера рассмотрим тот же кредит – 500 000 рублей на срок 18 месяцев под годовую ставку 15%.

Формула расчета дифференцированного платежа:

При дифференцированном способе погашения задолженности часть основного кредита не меняется (конечно, если не допускать просрочек и иных нарушений). Процентная составляющая уменьшается каждый месяц. А поскольку сумма долга становится ниже, то, соответственно, становятся ниже и начисляемые проценты.

Сначала посчитаем часть основного кредита:

Именно эту сумму заемщик должен будет платить ежемесячно. Теперь посчитаем вторую часть формулы дифференцированного платежа – сумму процентов.

Существует несколько вариантов расчета, но наиболее популярен с ежедневным начислением процентов:

Для удобства сделаем расчет исходя из 365 дней в году и 30 дней в месяце. Например, мы оформляем кредит 1 июня, значит, следующий наш платеж будет 1 июля. Считаем сумму за первый месяц:

Теперь считаем общий дифференцированный платеж за первый месяц кредита:

Уже со второго месяца дифференцированный платеж уменьшится на 27 777,78 рубля, то есть проценты будут начисляться не на первоначальные 500 000 рублей, а на 472 222,22 рубля. Поскольку следующий платеж должен быть 1 августа, то произведем расчет процентов, взяв 31 день (считаем платеж за второй месяц, июль, в котором 31 день):

Теперь считаем общий дифференцированный платеж за второй месяц кредита:

Как видно, уже с самого начала гасится значительная часть основного долга, и сумма процентов так же уменьшается.

Воспользуйтесь готовым калькулятором, если нет желания сидеть над формулами самому.

⚡ Плюсы и минусы аннуитетного погашения

К плюсам аннуитетных платежей можно отнести:

Не всегда, но часто встречается, что банки охотнее одобряют кредиты с аннуитетным погашением. Это может являться дополнительным плюсом для заемщика.

В остальном же аннуитетные платежи имеют весомые минусы:

💫 Плюсы и минусы дифференцированного погашения

К плюсам дифференцированных платежей можно отнести:

Минусы здесь не такие серьезные:

💰 Нюансы при досрочном погашении

Сначала разберемся, как быть с досрочным погашением при аннуитетной системе. Рассмотрим вариант с частичным досрочным погашением. Здесь есть два варианта: уменьшить ежемесячный платеж, оставив срок кредита без изменения, или же уменьшить срок кредита. При уменьшении ежемесячного платежа заемщику придется внести дополнительную сумму в счет основной задолженности, после чего банк сделает пересчет суммы ежемесячного аннуитетного платежа. Например, заемщик берет кредит с платежом 10 000 рублей в месяц. Затем вносит дополнительные средства, срок выплат остается неизменным, но вместо 10 000 рублей заемщик должен платить 8 000 рублей.

При уменьшении срока кредита ежемесячный аннуитетный платеж не пересчитывается. Заемщик продолжает оплачивать свои 10 000 рублей ежемесячно, но при этом вносит в банк дополнительные деньги, которыми располагает. Эти средства отправляются банком на закрытие нескольких ежемесячных платежей. Например, если заемщик изначально брал кредит на 48 месяцев, то теперь срок уменьшается до 42 месяцев.

Уменьшение срока кажется более правильным решением, поскольку чем меньше заемщик пользуется кредитными средствами, тем меньше процентов он должен отдать банку. Однако здесь есть важный нюанс, о котором многие забывают – при уменьшении сроков возрастает риск того, что заемщик не справится с финансовой нагрузкой и дойдет до собственного дефолта.

При уменьшении ежемесячного платежа подобный исход маловероятен.

Полное досрочное погашение возможно, если у заемщика на руках имеется вся требуемая сумма. При полном досрочном погашении аннуитетного кредита используется формула:

❗ Мнение эксперта: какой платеж выгоднее

Аннуитетные платежи могут быть выгодны при краткосрочных кредитах. При долгосрочных займах, и особенно ипотеке, будет более выгодным дифференцированный платеж, но при условии одинаковых сроков кредитования в обоих случаях и стабильных заработках заемщика.

При дифференцированных платежах переплата меньше, а основной долг погашается уже с первых месяцев. Однако дифференцированный кредит традиционно сложнее получить – более того, не все банки работают с такой системой платежей. Кроме того, важно рассчитывать свою финансовую нагрузку, особенно на первых порах, когда идут самые объемные платежи.

С точки зрения банков – им выгоднее аннуитетные платежи. Но для заемщиков это может грозить слишком большой переплатой.

❓ Часто задаваемые вопросы

При долгосрочном кредитовании и хорошей зарплате заемщика – дифференцированный. При краткосрочном – аннуитетный.

Аннуитетный платеж по ипотеке: особенности и подводные камни

Для многих людей ипотека — единственный способ обзавестись собственным жильем. Благодаря ей можно не тратить годы на то, чтобы накопить денег, и не переплачивать за аренду. Тем более что сегодня банки предлагают множество ипотечных программ на выгодных условиях, а государство регулярно выделяет средства на поддержку заемщиков и субсидирует льготные ставки. В 2020 году россияне оформили 1,7 млн жилищных кредитов на общую сумму 4,3 трлн руб. Это абсолютный рекорд за всю историю ипотечного рынка России, что говорит о востребованности ипотеки для решения квартирного вопроса.

При заключении ипотечного договора люди, как правило, всего смотрят на процентную ставку, сроки кредитования и размер первоначального взноса. Лишь немногие обращают внимание на способ погашения кредита. Между тем именно он определяет методику расчета ежемесячных платежей, а значит, и величину переплаты. Некоторые банки разрешают клиентам самим выбирать схему выплат — дифференцированную или аннуитетную. Они отличаются способом начисления и взимания процентов, а главное — итоговой суммой кредита. Мы выяснили, в чем заключаются плюсы и минусы аннуитета.

Что такое аннуитетный платеж

Это наиболее распространенная схема. При аннуитете ипотека выплачивается равными частями — размер взноса остается неизменным на протяжении всего периода кредитования. Сам платеж складывается из двух частей — основного долга (или тела кредита) и процентов, которые начисляются банком. Главная особенность в том, что в начале ежемесячный взнос практически полностью уходит на уплату процентов, тогда как основной долг заемщика не уменьшается. Постепенно это соотношение выравнивается: если первое время вы гасите в основном проценты, то потом средства идут в счет задолженности.

Так банк себя подстраховывает: он получает проценты авансом и почти ничего не теряет, даже если ипотека выплачивается раньше срока. При дифференцированной системе в начале заемщик делает крупные ежемесячные взносы, но с каждым месяцем их размер уменьшается. Это происходит за счет того, что тело кредита гасится равными частями на протяжении всего периода кредитования, а уже поверх фиксированной суммы начисляются проценты. При досрочном погашении ипотеки переплата будет меньше: разница особенно ощутима при больших суммах и сроках кредитования.

Как рассчитать ежемесячный взнос

Оформляя ипотеку, важно реально оценивать свои финансовые возможности и просчитывать бюджет на годы вперед. Специалисты говорят, что ежемесячные выплаты не должны превышать 40% от совокупного дохода семьи. В противном случае придется экономить на повседневных нуждах. График платежей обычно составляется вместе с банком при заключении договора. И все же при желании вы можете предварительно рассчитать сумму ежемесячного взноса с помощью ипотечных калькуляторов и онлайн-сервисов, размещенных на сайтах банков.

Расчетная формула выглядит так:

Рассмотрим простой пример. Итоговые цифры будут приблизительными, поскольку в каждом банке свои условия по графику и выплате взносов, но расчет в большинстве случаев одинаковый. Допустим, вы решили взять ипотеку на 3 млн руб. на пять лет под 10% годовых. При аннуитете вы будете платить по 63,74 тыс. руб. каждый месяц, а общая сумма процентов составит 824,47 тыс. руб.

Если же вы выбрали дифференцированную схему погашения, ежемесячный платеж на протяжении кредитного периода будет опускаться от 75 тыс. до 50,412 тыс. руб. А итоговая переплата окажется существенно меньше — 762,5 тыс. руб.

Плюсы и минусы аннуитетного платежа

У аннуитетных платежей есть преимущества. Прежде всего, это простота. Аннуитет более удобен в бытовом смысле — заемщик точно знает, какую сумму нужно вносить каждый месяц, и может заранее планировать бюджет. Намного легче запомнить одну цифру, чем постоянно сверяться с графиком платежей. Аннуитет также подходит тем, кто хочет уменьшить размер ежемесячного взноса, растянув платежи по кредиту на более продолжительный период. Но помните, что при увеличении срока кредита растет и сумма переплаты.

Важное преимущество аннуитета — его доступность. Ипотеку с такой схемой погашения можно оформить в любом банке. А требования к заемщику будут мягче, чем при выборе дифференцированного платежа. Поскольку ежемесячный взнос по аннуитету всегда меньше первого взноса по дифференцированной системе, вы можете брать более крупные суммы. Дело в том, что в первую очередь банки обращают внимание на соотношение платежа с доходами потенциального заемщика. Аннуитет повышает доступность кредитных продуктов, особенно если речь о крупном долгосрочном займе.

Но из-за переплаты по процентам кредит с аннуитетной схемой всегда дороже, и с этой точки зрения заемщику выгоднее дифференцированные платежи. Основной недостаток дифференцированной схемы — высокие стартовые взносы. Чем больше сумма и меньше срок кредита, тем ощутимее разница. Если доходы позволяют платить ежемесячные взносы большими суммами, лучше выбирать дифференцированную систему. Если же вы не готовы платить больше на начальном этапе, вам подойдет аннуитет.

Как погасить кредит досрочно

Зная о переплатах при аннуитете, многие ипотечные заемщики задумываются о том, чтобы погасить кредит досрочно — если не полностью, то хотя бы частично. Такую возможность дают все российские банки. Клиент может выбрать — сократить либо сумму ежемесячного платежа, либо срок кредита. Чтобы не ошибиться, заранее продумайте, что для вас важнее — заплатить банку меньше денег или снизить свои текущие расходы. Например, уменьшая срок погашения, вы минимизируете общую переплату. Это логично: чем меньше заемщик пользуется кредитом, тем меньше процентов он платит.

Если уменьшить ежемесячный взнос, вы сразу получите свободные средства. Существует и третий вариант — самый оптимальный. Специалисты рекомендуют уменьшать обязательный платеж, но при этом продолжать выплачивать полную сумму, установленную первоначально. Во-первых, так вы сократите срок погашения. Во-вторых, при появлении материальных трудностей вы сможете снизить финансовую нагрузку и платить только минимальный обязательный платеж. Такая схема позволяет уменьшать срок ипотеки и переплату тогда, когда это комфортно для бюджета.

Минус такой комбинированной схемы в том, что переплата по процентам будет больше, чем при сокращении срока. Какой бы варианты вы ни выбрали, имейте в виду: при аннуитетных платежах выгода от досрочного погашения всегда будет напрямую зависеть от оставшегося срока кредита. То есть чем ближе его конец, тем менее выгодно погашать ипотеку досрочно.

Как посчитать ежемесячный платеж по кредиту

В экселе, на сайте и самостоятельно

Обязательный платеж по кредиту — это сумма, которую заемщик должен вносить по договору, чтобы погашать кредит и не попадать в просрочку. Обычно платеж нужно вносить в определенный день месяца или раз в 30 дней — зависит от условий договора.

В этой статье мы говорим именно о потребительском кредите, когда выдается фиксированная сумма или товар по фиксированной стоимости. По кредитке методы расчета другие: договор там чаще бессрочный, кредитный лимит может меняться, а должник может погашать долг в беспроцентный период, не платя проценты.

Если заемщик вносит меньше установленного платежа, он попадает в просрочку. Банк может начислять за это штрафы и пени. Если заемщик платит больше, можно досрочно гасить долг и экономить. Например, можно купить вещь в рассрочку и досрочно погасить весь долг. Важно, что для полного или частичного досрочного погашения по потребительским кредитам нужно заранее уведомить об этом кредитора.

Следите за руками

Из чего состоит ежемесячный платеж

Ежемесячный платеж состоит из платежа по основному долгу и начисленным процентам. Соотношение основного долга и процентов в платеже может быть разным. Поговорим об этом ниже.

Если заемщик допускает просрочку, к платежу могут добавиться штрафы и начисления за пропуск оплаты.

Какими бывают ежемесячные платежи

Есть два способа расчета ежемесячного платежа по кредиту — аннуитетный и дифференцированный.

При аннуитетном платеже задолженность погашается равными платежами на протяжении всего срока кредита. В первую очередь уплачиваются проценты: каждый месяц они считаются от оставшегося долга по кредиту. Оставшаяся после уплаты процентов часть фиксированного платежа направляется на погашение основного долга. Соответственно, в следующем месяце остаток долга становится чуть-чуть меньше, на него начисляется меньше процентов, а на погашение основного платежа идет чуть большая часть фиксированного платежа.

При этом чем дольше срок кредитования, тем меньше будет обязательный платеж, но тем больше в итоге переплата. При длительном сроке кредитования первое время большая часть из поступающего платежа будет идти именно на погашение процентов, а основной долг будет уменьшаться медленно.

При этом именно банк решает, каким будет вид расчета платежа. Объясняют это правом заемщика досрочно погашать кредит. То есть если, например, банк предлагает только аннуитетный способ расчета платежа, а заемщик хотел дифференцированный, он может просто каждый месяц вносить большую сумму и досрочно погашать кредит. Главное — не забывать заранее уведомлять банк о досрочном погашении в установленном договором порядке.

Оплата покупки Наличными и Банковской картой(Сложная оплата) 1С:Розница

Версия конфигурации: 2.2.4.15

Дата публикации: 30.07.2016

Для проведения оплаты Наличными и Банковской картой одновременно требуется, что бы у вас были настроены Экваринговый терминал. Если все настроено, то добавляем товар в табличную часть РМК и нажимаем кнопку Сложная оплата(F8).

Теперь проведем оплату по Платежной карте(банковской) жмем ПК(F7).

Авторизируем операцию на 100 рублей.

Проводим операцию на экваринговом терминале и если она прошла успешно нажимаем Да.

Как видно программа уже провела 100 рублей как оплату Банковской картой, теперь жмем Нал. (F6).

Недостающая сумма 50 рублей встает второй строчкой.

Жмем Enter и пробиваем чек.

Механизм сложной оплаты очень прост и не отнимает много времени.

Проведение сложной оплаты в 1С Розница 2.2

Повсеместное распространение банковских терминалов в магазинах, а вместе с ними еще и бесконтактной оплаты, вытесняет потихоньку наличные средства и формирует некий процент покупателей, которым может не хватить наличных денег для оплаты у вас товара или услуги, но они захотят оплатить часть суммы картой, а недостающую сумму доплатить наличными или наоборот. Чтобы предоставить своим покупателям возможность для подобного вида оплаты, достаточно провести Сложный вид оплаты в 1С Розница 2.2 за пару минут, чем, собственно, сейчас мы с вами и займемся. Итак…

Добавляем нужный товар для продажи в окно РМК и нажимаем Сложная оплата.

Итак, общая сумма покупки у нас 60 рублей. Давайте проведём оплату товара 50/50. Возьмём оплату 30 рублей с банковской карты и 30 возьмём наличными. Для этого, нажимаем кнопку ПК (Плата Картой) или клавишу F7 разницы нет.

Вводим сумму и нажимаем Enter.

После успешного снятия денег по банковскому терминалу, нажимаем Да.

Теперь, нажмём кнопку Нал., чтобы зафиксировать плату остатка суммы наличными.

Проверяем в окне Вид оплаты наличие двух видов оплаты Без/Нал и нажимаем Enter.

В итоговом чеке, также будет зафиксирована оплата товара по карте и наличными.

На этом пожалуй всё. Увидимся на следующих страницах блога. А пока… пока.